Избранное трейдера Семен Семеныч

Ударники чистоприбыльного производства в 1 квартале 2015 года

- 19 июля 2015, 23:31

- |

Большой дивидендный сезон (БДС) 2015 закончился. Дивиденды за 2014 год начислены, закрытия реестров прошли и многие эмитенты уже выплатили дивиденды .

Можно начинать готовиться к Большому Дивидендному Сезону (БДС) 2016 года и промежуточным дивидендам 2015 года.

Эмитенты уже опубликовали отчетности за 1 квартал 2015 года и начинают публиковать за 6 месяцев 2015 года.

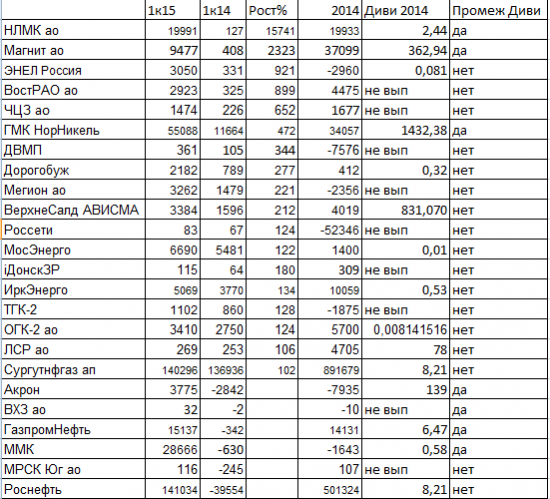

Давайте посмотрим, какие же эмитенты являются ударниками чистоприбыльного производства по тогам 1 квартала 2015 года, ведь именно увеличение ЧП является одним из важнейших показателей увеличения размера дивидендных выплат.

Данные по ЧП выкладываю по РСБУ в миллионах рублей, так как основой дивидендных выплат в России, согласно нормативных актов, является именно наличие ЧП по РСБУ.

Только при условии наличия ЧП или НЧП по РСБУ можно выплачивать дивиденды.

Многие эмитенты оговаривают выплаты дивидендов исходя из ЧП по МФСО

Например: Энел Россия, Роснефть, ГазпромНефть, Акрон.

Или другим параметрам:

Например ГМК НорНикель по соглашению владельцев выплачивает 50% EBITDA.

Но, повторю, чтобы выплатить любые дивиденды, необходимо наличие ЧП или НЧП именно по РСБУ.

Особое внимание уделяем тем эмитентам, которые в прошлые годы выплачивали промежуточные дивиденды:

НЛМК

ГМК Норникель

Магнит

Акрон

ВХЗ

Газпром Нефть

ММК

Обычно я выкладываю таблицу ударников чистоприбыльного производства по итогам 6 месяцев, но по просьбам ряда участников, в этом году сделала табличку с данными за 1 квартал 2015 года.

Комментариев к таблице не много, так как это всё-таки 1 квартал и впереди ещё 3 квартала.

Кроме того, у меня рекордный урожай малины и сложно по времени :)

Дивиденды forever!

- комментировать

- ★8

- Комментарии ( 19 )

РТС. Прогноз тенденции на неделю

- 19 июля 2015, 15:03

- |

Так всё и вышло. Я в воскресенье полагал, что на «Греции» мы вначале недели чуток понизимся, а затем отрастём. Но в понедельник за 15 минут до нашего открытия пришла новость, что ЕС как бы уладила тёрки с греками. На таком позитиве все рынки дёрнулись вверх, ну и мы решили поплясать на этом карнавале. Особо не вспотели, ну хоть и не замёрзли. Рынок тогда был в той стадии, когда он в принципе не мог сильно упасть или сильно вырасти. Всю эту неделю РТС должен был держать достигнутый уровень. Что он и делал добросовестно и дисциплинированно.

Теперь пару слов о тенденции будущей недели.

По моему мнению — со второй половины понедельника индекс и фьючерс РТС уверенной поступью пойдут вниз. Падать будем всю неделю, показав хорошую (большую) медвежью недельную свечу. Медвежий тренд по РТС никуда не пропал, не испарился и не самоликвидировался. Он по-прежнему с нами, он просто вышел покурить. В эту неделю нашему рынку рано было падать (фактор времени), а вот в следующую неделю — в самый раз. Вполне возможно, что в первой половине понедельника маркеты устроят бычью замануху для публики, а дальше печалька… бычья печалька.

В следующие выходные снова подведу итог.

Подскажите пожалуйста книгу -классику

- 18 июля 2015, 16:23

- |

..

рчень буду благодарен… отдельно статьи вычитывать надоело… хотелось чтобы вся классика была расписана через призму действия игроков

как заработать на собственном сливе

- 18 июля 2015, 00:44

- |

Пользуйте

Акции — Часть 16: Индексные фонды созданы для лентяев, верно?

- 17 июля 2015, 20:26

- |

Я не стал переводить Часть 15, т.к. она посвящена Target Retirement Funds, 401k и т.п. Если ты — американец и тебе это актуально, то легко прочтешь текст на английском языке по ссылке внизу.

А вот и нет. Индексные инвестиции созданы для людей, которые хотят достичь самых лучших результатов.

Прошел уже год или около того, как мои инвестиционные идеи начали обрастать комментариями на других блогах и форумах. Недавно я заметил, что даже те ребята, которые меня хвалят, иногда заявляют, что мои предложения про Vanguard и индексные фонды – это советы для средних людей, которые не хотят более усердно работать над инвестициями. Их идея заключается в том, что если приложить чуть больше усилий при выборе отдельных акций и / или активно-управляемых фондов, то более умные и старательные инвесторы могут получить более лучшие результаты.

Неверно!

( Читать дальше )

Экономика РФ 2015-2016 под астрологическим углом - типа КРАСНЫЙ УРОВЕНЬ при дверях

- 17 июля 2015, 16:19

- |

В общем, уважаемый в узких и не очень кругах, коллектив астрологов предупреждает о состоянии дел в экономике РФ на ближайшие полтора года (у меня до сих пор так и не появилось повода им недоверять):

— до 19.07.2015 — жёлтый уровень — те точно ничего хорошего, но и плохого по чуть-чуть;

— 20.07.2015-31.07.2015 — красный уровень — накроет негативом;

— 01.08.2015-31.10.2015 — вновь жёлтый уровень — вновь ничего хорошего, но и плохого по капле;

— 01.11.2015-30.11.2015 — бордовый уровень — такой лайт-пестец;

— 01.12.2015-10.12.2015 — чёрный уровень — пестец;

— 11.12.2015-31.12.2015 — вновь бордовый уровень — вновь пестец-лайт;

( Читать дальше )

Правила индикаторной стратегии торговли

- 17 июля 2015, 11:32

- |

На сегодняшних волатильных рынках стабильно зарабатывать довольно сложно. Для этого нужна хорошая стратегия с надежными правилами торговли. В этой статье мы обсудим подобную стратегию.

На сегодняшних волатильных рынках стабильно зарабатывать довольно сложно. Для этого нужна хорошая стратегия с надежными правилами торговли. В этой статье мы обсудим подобную стратегию.

Многие люди верят, что если им в руки попадут секретные правила торговли, то зарабатывать на фондовой бирже будет проще некуда. Нельзя их винить за взгляд на финансовые рынки через «розовые очки». Они хотят походить на того трейдера, который без особых усилий делает по 100 пунктов в день с использованием полностью автоматизированной трейдинговой системы на финансовом рынке. С другой стороны, есть люди, которые говорят, что если вы хотите стать успешным трейдером, вам придется потратить немало времени на изучение торговых стратегий и анализа рынков.

( Читать дальше )

Акции — Часть 14: Дефляция и уродливая поступь Депрессии

- 16 июля 2015, 21:39

- |

Читатель Chronicrants оставил такой комментарий под Частью 12: Облигации: «Я хотел бы, чтобы наступила дефляция. Она и её последствия меня всегда ставили в тупик. Кажется, это было бы неплохо, но всё же…» Отличная мысль и что за прекрасная тема для Части под номером 13!

К несчастью, я забыл, что запланировал это сделать, а Вывод средств уже вышел под №13. Ах. Старость – не радость.

Когда в моих предыдущих статьях упоминалась дефляция, то следом за ней всегда уродливой поступью в Бал выходила Депрессия. Даже тут в США у нас было четыре депрессии с момента основания в 1776-м году: 1818-21, 1837-43, 1873-96 (как рассказывают записи) и ещё одна, о которой мы вспоминаем чаще всего: Великая депрессия 1930-33. В каждом случае вместе с депрессией рука об руку шла дефляция.

( Читать дальше )

Си на 52,5 думаю а от туда уже в августе новая волна

- 16 июля 2015, 15:50

- |

Ну а потом ШОртим все тарим СИ — и вперед в новую ударную волну вниз.

Цель по СИ гдет от 81 до 87 к новому году.

Нефть брент ИМХО щас 62 возможно но не перехаит пики года. И от туда вниз — проламывает 55 и 55 крышка будет новая.

Но пока отскок вроде вырисовывается — мишкам взять паузу (хотя по ММВБ все сешалось)

____________________________

Но есть шанс что отскок будет дохлый — то есть не будет его особо, поэтому на рост играть не советую.

Акции — Часть 13: Правило 4%, вывод средств и сколько я могу тратить?

- 15 июля 2015, 19:04

- |

4%. Возможно, больше.

Итак, ты следуешь трем большим правилам jlcollinsnh:

Ты избегаешь долгов.

Ты тратишь меньше, чем зарабатываешь.

Ты инвестируешь остаток.

Яйца

Теперь ты сидишь на своей заначке и размышляешь: сколько ты можешь из нее тратить каждый год, чтобы она никогда не кончалась? Это может привести к стрессу, но на самом деле это должно быть весело. Ты можешь даже нахально спросить: «А сколько из своей заначки тратит jlcollinsnh?» Мы до этого еще доберемся.

Тебе не придется прочесть слишком много литературы о пенсиях, чтобы наткнуться на «правило 4%». В отличие от большинства распространенных советов, этот исследовали достаточно хорошо, хотя его действительно немного трудно понять.

В далеком 1998-м году профессоры из Университета Тринити сели и проанализировали кучу цифр. Проще говоря, они задались вопросом что происходило бы с разными портфелями на протяжении 30 лет при различных уровнях оттока средств, при различных пропорциях акций и облигаций и различных годах начала вывода. О, и как с учетом индексации оттока под уровень инфляции, так и без учета нее. Вот как-то так! Затем они повторно изучили данные в 2009-м году.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал