Избранное трейдера Сергей Хорошавин

В защиту Газпрома

- 27 мая 2023, 20:10

- |

Нет дополнительных дивидендов.

Ну и что?

Предприятие хорошее, нужное, никуда не денется. Это не банк и не it компания.

Прибыль будет. Да, много новых капитальных затрат. Да, цена газа снизилась и Европа хочет отказаться от российского газа.

У России есть вариант — импортозамещение. Много всего импортируем, что можем и сами сделать. Там газ и пригодится. Да, не сразу.

В краткосрочной перспективе, цена смотрит на 153р. Фигура Голова и плечи на дневном графике с 17 марта 2023 года. Долгосрочные инвесторы, могут захотеть покупать уже сейчас.

Не рекомендация вообще.

Добавьте пожалуйста посту до 15 плюсов, чтобы он попал на первую страницу, если вам интересна эта тема.

- комментировать

- ★4

- Комментарии ( 28 )

УК Арсагера обновила прогноз по Газпрому на 2023г., вангуют дивиденды 28р. на акцию

- 25 мая 2023, 20:08

- |

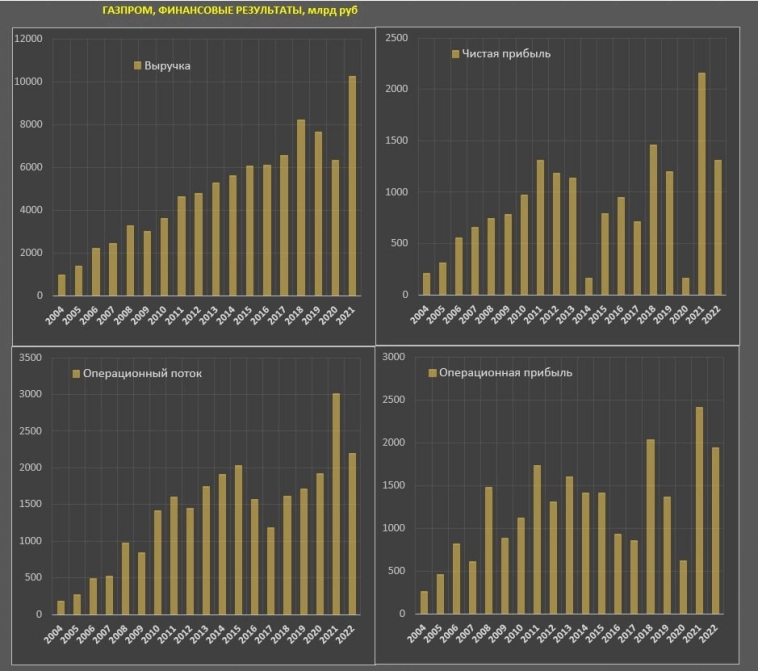

Совокупная выручка компании выросла на 14,0%, составив 11,7 трлн руб.

Доходы ключевого сегмента – реализация газа – увеличились на 15,1% до 6,5 трлн руб. Основными причинами такой динамики стал рост цен на газ в Европе в первой половине года. При этом чистая выручка от экспорта газа в Европу и другие страны выросла на 28,1% до 7,3 трлн руб. Российский сегмент показал более скромный рост доходов на 0,5% до 1,09 трлн руб.

В разрезе статей затрат отметим увеличение расходов по налогам, кроме налога на прибыль на 86,8%, из-за роста отчислений по НДПИ более чем вдвое. Такая динамика обусловлена уплатой единовременного налога в размере 1,25 трлн руб. в 3 кв. 2022 г.

Дополнительно отметим, что компания отразила убыток от обесценения нефинансовых активов на 844 млрд руб., большая часть которого пришлась на основные средства и незавершенное строительство.

( Читать дальше )

Сегежа - трансформация бизнес-модели

- 24 мая 2023, 22:09

- |

При анализе компаний важно смотреть не только за текущими результатами, но и стараться проследить вектор ее развития. Сегодня ко мне на разбор попадает отчет Сегежи за первый квартал 2023 года. Изучим его, а также посмотрим на динамику всей отрасли, дабы экстраполировать данные на будущие результаты.

Итак, выручка за отчетный период выросла на 10% до 18,7 млрд рублей квартал к кварталу. Для наглядности Сегежа берет именно эту метрику. В годовом выражении выручка упала на 42%. Напомню, что 1 квартал прошлого года не учитывает кризисные вводные, поэтому лучше сконцентрироваться на сравнении кв/кв.

В разрезе продаж по сегментам, динамика положительная. Выручка сегмента «Бумага и упаковка» выросла на 17% до 7,6 млрд рублей кв/кв. Объемы продаж «Фанеры» прибавили 11%, «Клееной балки» 23%, а вот «Пиломатериалов» снизились на 10% до 436 тыс. кубов, что было компенсировано ростом средних цен реализации.

( Читать дальше )

Магнит идет к непубличности

- 24 мая 2023, 14:25

- |

Компанию переместили в 3-ий уровень листинга из 1-ого. Следующий шаг исключат из индекса?

В связи с неустранением организацией допущенного нарушения по корпоративному управлению в установленный биржей срок.

Биржа обо всем уведомила компанию, то есть они все знали, и никаких действий не предприняли.

В Магните нет совета директоров, его должны избрать собранием акционеров. В Магните нет отчетности. Компания ведет себя как непубличная, но многие пытаются ее считать таковой, поэтому считают ее дешевой. Это другая компания, она отличается от той, когда принадлежала Галицкому и даже ВТБ.

В Магните есть масса рисков. Накопили много кэша, могут сделать оферту по низкой цене. В 2022 году на выкупах активов с биржи я не припомню ни одного случая, чтобы этот выкуп был с премией к бирже. Были в основном солидные дисконты. Расписки вообще выкупали у нерезидентов с кратным дисконтом к бирже.

Про риски писал здесь (внутри есть и про возможную прибыль компании и про запас кэша на дочке).

( Читать дальше )

💰 Где кубышка Сургутнефтегаза?

- 24 мая 2023, 13:03

- |

📉 Недавно вышла рекомендация совета директоров по дивидендам Сургутнефтегаза, которые составили 0,8 руб. на обыкновенную и привилегированную акции. Ниже этой суммы на префы платили только однажды — в 2016 году за 2015 год. Тогда курсовые разницы «съели» всю прибыль и компания выплатила тот минимум, который прописан в Уставе.

❓ Но что же случилось в 2022 году? Попробуем сегодня разобраться.

Предлагаю вначале вспомнить, на чем вообще зарабатывала в последние годы компания:

✔️ операционные доходы бизнеса (реализация нефти);

✔️ процентные доходы с депозитов, которые на конец 2021 года оценивались в 3,8 трлн руб. в долларовом эквиваленте ($51 млрд);

✔️ валютная переоценка депозитов.

🛢Начнем с основного бизнеса (реализация нефти и нефтепродуктов), средняя цена на URALS в 2022 году была выше $70 за баррель, что примерно соответствует динамике 2018 — 2019 годов. Средний курс доллара был в районе 70 руб., из-за высокой волатильности более точно сказать сложно. Но в 2018 — 2019 годах курс доллара не превышал 70 руб.

( Читать дальше )

Газпром отказался от выплаты дивидендов по итогам 2022 и есть основания полагать, что дивидендов не будет, как минимум, ни в 2023, ни в 2024 годах.

- 24 мая 2023, 09:27

- |

Есть две фундаментальные проблемы – потерянный экспортный рынок и раздутые капитальные расходы на фоне коллапса цен на газ.

Чистая прибыль Газпрома по итогам 2022 составила 1.3 трлн руб, а за первое полугодие было 2.5 трлн, т.е. за второе полугодие убыток в 1.2 трлн, который был целиком и полностью обусловлен сверх выплатами по НДПИ, как раз на 1.2 трлн. Без учета этого фактора второе полугодие было отработано в нуле.

Высокая база первого полугодия 2022 позволила показать третий результат по прибыли в истории после 2.16 трлн в 2021 и 1.45 трлн в 2018, но в 2023 будет плохо.

Выручка составила 11.7 трлн по сравнению с 10.2 трлн в 2021. Страны дальнего зарубежья формируют около 73% в структуре выручки за 2022, однако самый маржинальный рынок в Европе в физическом выражении сжался в 5 раз относительно базы 2021 с 150 до 30 млрд кубов. Плюс коллапсирующие в несколько раз цены газ.

( Читать дальше )

Как они всех грабят и когда это кончится

- 23 мая 2023, 21:24

- |

Когда-то давно, в 2002 году я участвовал в студенческой конференции, посвященной крайне модной тогда глобализации. Конференция проходила в США. И оказалась во многом для меня пророческой, в смысле приобретенного опыта и взгляда на мир.

Нас, студентов-выпускников известного московского Вуза пригласили разбавить американское мероприятие для придания ему вида международности. Я приехал с небольшим докладом по Российскому фондовому рынку.

Это было хорошее мирное время, в том смысле, что к гражданам России на тот момент относились со смесью любопытства и снисходительности, как к поверженному и убогому бывшему противнику. А сами рядовые американцы были пришиблены недавним крахом доткомов и терактами 11-сентября 2001-го. Принимали нас очень хорошо, достойно, богато, но это никак не отменяло чисто американские национальные особенности.

Именно на этой конференции я впервые столкнулся со столь явным делением мира на своих, на первый сорт — условно белых и чужих — второй и третий сорта, условно папуасов.

( Читать дальше )

Оценка перспектив Газпрома на 2023г. Данные отчета.

- 23 мая 2023, 21:17

- |

Прикинул по отчету Газпрома разницу между выручкой, прибылью и т.д. за 2021г и 2022г.

сам газ оставляю на последнюю строчку...

выручка от продажи нефти

3,5 трл.р — 2021

3,9 трлн.р — 2022

=======

выручка от электроэнергии

0,595 трл.р — 2021

0,595 трлн.р — 2022

=======

прочая выручка

0,51 трл.р — 2021

0,62 трлн.р — 2022

получаем годовую выручку Газпрома без учета реализации газа 4,5 — 5 трлн.р !!!

газ РФ (тоже стабильная и растущая величина)

1,08 трл.р — 2021

1,086 трлн.р — 2022

итого 5,5-6 трлн.р стабильная годовая выручка Газпрома, без учета поставок газа за рубеж

остается параметр, который напрягает рыночных спекулянтов… :)

выручка от продажи газа за рубеж

6,8 трл.р — 2021 (пошлины и акциз 1,084+0,073) = 5,6 выручка за вычетом пошлин

8,4 трлн.р — 2022 (пошлины и акциз 1,645+0,27) = 6,5 выручка за вычетом пошлин

пошлины съедают от 1,2 до 2 трл.р в зависимости от цены

Если продажи за рубеж упадут в 2 раза даже в сравнении с 2021г. (когда газ на рынке Европы стоил как сейчас), то Газпром получит стабильной выручки порядка 6 трл.р + от 2,8 до 3,2 трлн.р от реализации газа за рубеж.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал