Избранное трейдера S&P

Экспорт природного газа из России в сентябре 2020 года

- 17 ноября 2020, 10:38

- |

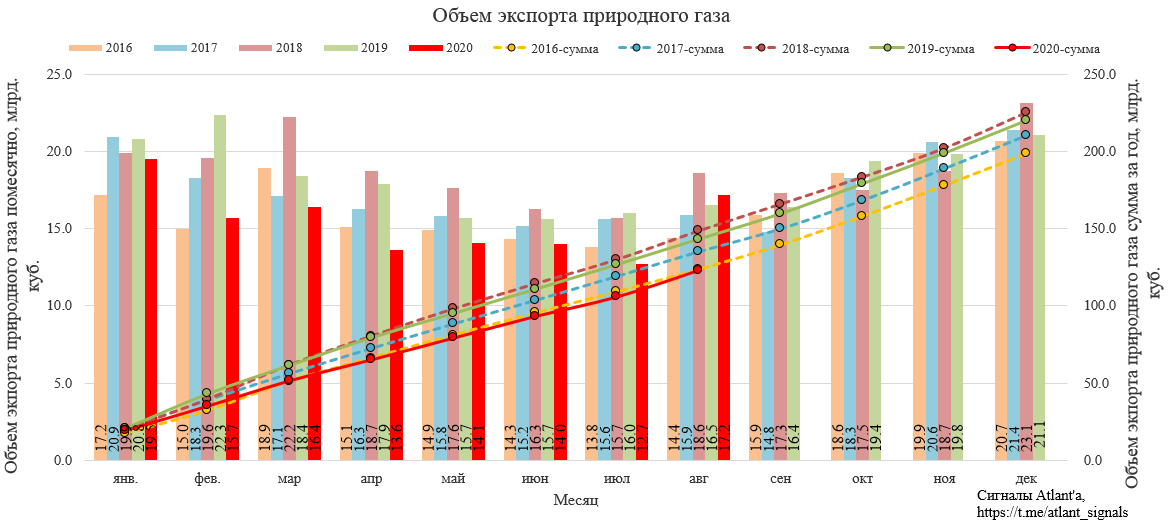

Продолжаем следить за данными федеральной таможенной службы. С этими показателями коррелирует деятельность Газпрома, а значит можно сделать выводы о его финансовых результатах.

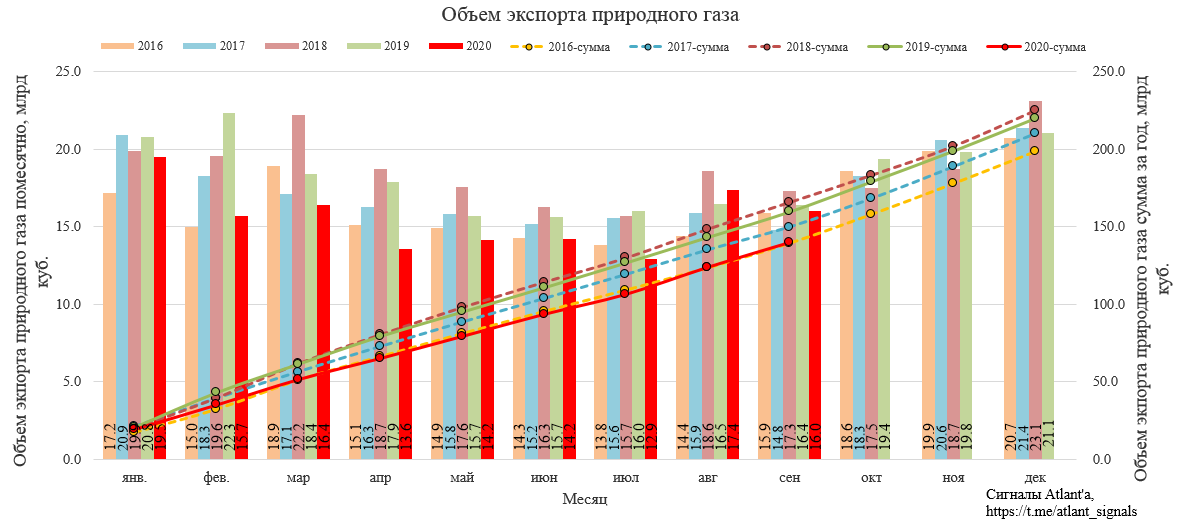

В сентябре объем экспорта природного газа снизился на 8% относительно прошлого месяца и на 2% относительно прошлого года. За январь-сентябрь 2020 года экспорт составил 139,9 млрд куб. м, снизившись на 12% относительно 2019 года.

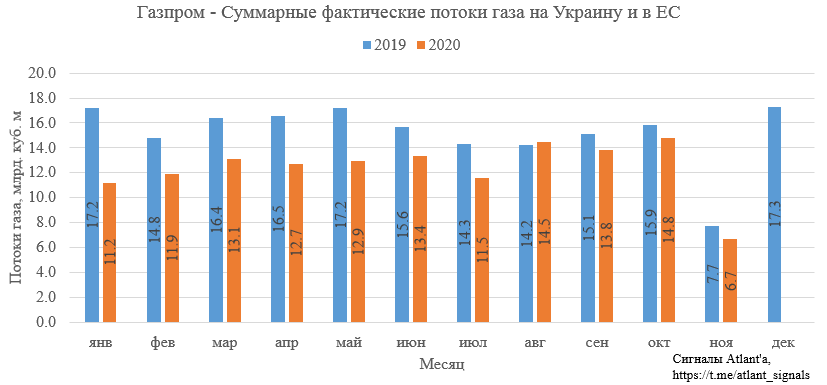

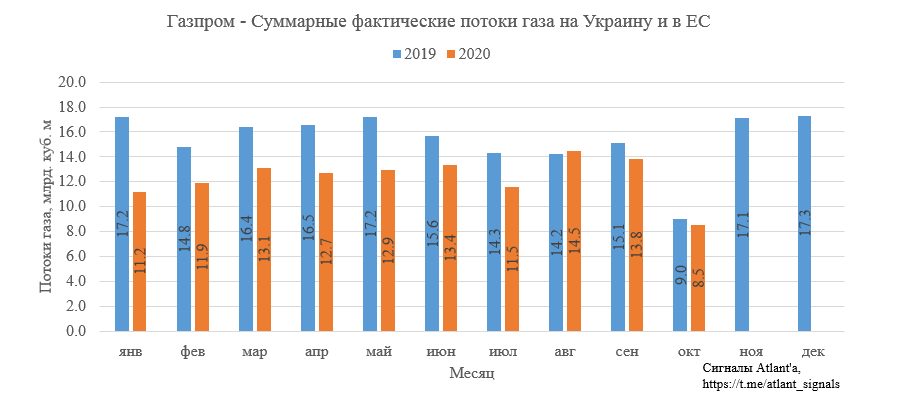

Скорее всего экспорт в октябре и ноябре также будет ниже прошлого года об этом можно судить по данным о фактической поставке газа в Европу, публикуемым Газпромом.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 2 )

Как девушке исправить размытый шрифт в QUIK

- 15 ноября 2020, 14:44

- |

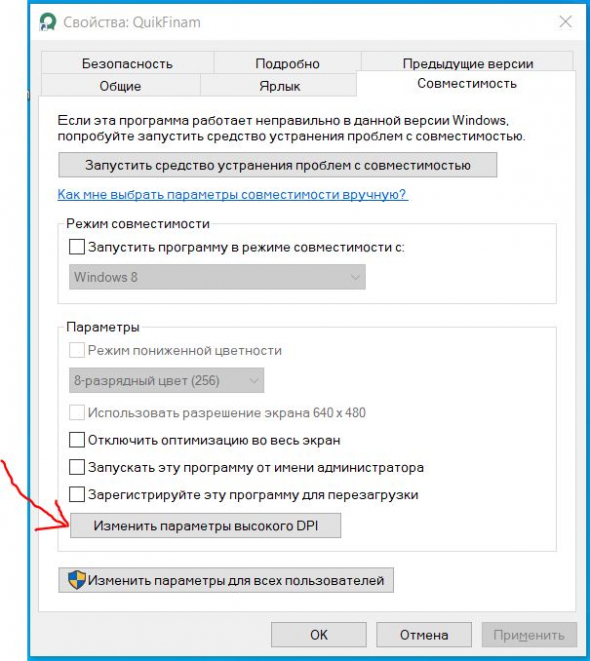

Нажмите правую кнопку мыши на иконке QUIK (или на файле info.exe в папке QUIK) и выберите Свойства. В открывшемся окне свойств выберите закладку Совместимость, в которой нажмите кнопку Изменить параметры высокого DPI:

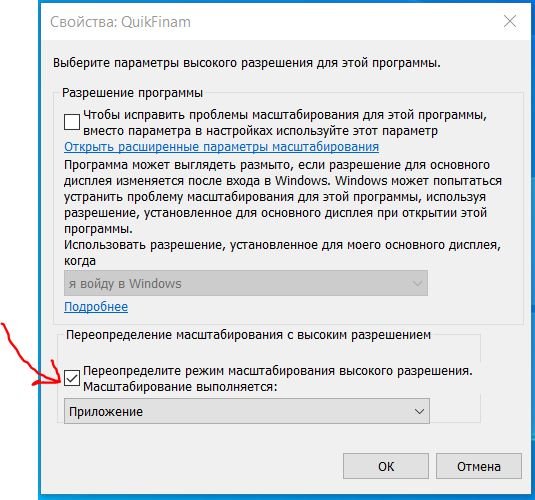

В открывшемся окошке со всякими дурацкими надписями выберите этот пункт:

( Читать дальше )

Визуализация рекомендаций Романа Андреева на Python

- 04 ноября 2020, 20:16

- |

Доброго всем здоровья и веселого праздника!

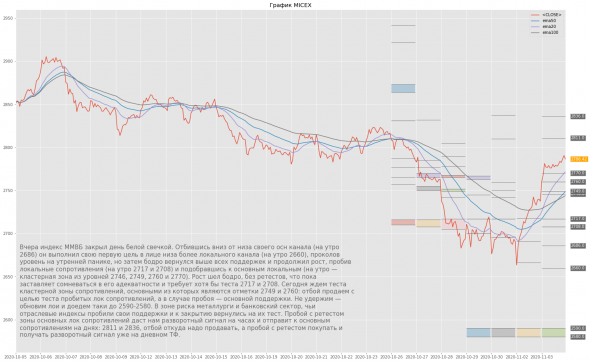

В этом топике я покажу как на Питоне можно извлекать полезную информацию из обычного текста и представлять ее на графиках. Большинство аудитории Смартлаба знают Романа Андреева (2 место по рейтингу, после Создателя) как профессионального трейдера, рекомендациями которого пользуются многие смартлабовцы. Ежедневный утренний топик «Ситуация на текущий момент», стал уже многолетней традицией, как чашка кофе с круассаном, и по-праву набирает огромное количество лайков. Его рекомендации помогают людям не только сохранить свой капитал, но и приумножить его. Я, к сожалению, лично не знаком с Романом, но давно являюсь его подписчиком. А еще, мне нравятся его стихи!

Спасибо Роману за его труд! Я же, постараюсь добавить «наглядности» рекомендациям с помощью кода на Питоне, как всегда в несколько строк.

Итак, за дело! Топик длинный и н

( Читать дальше )

Python. Импорт данных OHLCV из файла CSV.

- 02 ноября 2020, 22:55

- |

Простите за банальность, работа с данными начинается с их получения из внешнего источника. Мы будем получать их из CSV-файла архива котировок, скачанного с сайта Финам. Для работы с другими источниками вам надо будет немного изменить программу.

Я уже давно не работаю непосредственно с CSV, и храню все данные в БД SQLite. Поначалу я хотел написать программу чтения CSV с нуля, но выяснилось, что я уже подзабыл как это делается, однако нашелся рояль в кустах — моя старая библиотека читающая данные из CSV-файла непосредственно в программу. Ее мы и будем использовать.

Собственно, Python и ориентирован на работу с библиотеками, и не нужно знать что там внутри, важно только уметь с ними работать, а сами программы с использованием библиотек станут очень простыми.

Для начала качаем с Финам историю в формате CSV-файла следующего вида:

<TICKER>,<PER>,<DATE>,<TIME>,<OPEN>,<HIGH>,<LOW>,<CLOSE>,<VOL> SPFB.Si-12.20,1,04/05/20,10:00:00,76900.0000000,76990.0000000,76900.0000000,76990.0000000,3 SPFB.Si-12.20,1,04/05/20,10:06:00,77695.0000000,77695.0000000,77400.0000000,77400.0000000,8 SPFB.Si-12.20,1,04/05/20,10:08:00,77781.0000000,77781.0000000,77700.0000000,77750.0000000,30 SPFB.Si-12.20,1,04/05/20,10:13:00,78088.0000000,78098.0000000,78088.0000000,78098.0000000,6 SPFB.Si-12.20,1,04/05/20,10:14:00,78100.0000000,78100.0000000,78100.0000000,78100.0000000,1

( Читать дальше )

Газпром. Экспорт природного газа из России в августе 2020 года. Разбираемся в причинах слабости котировок на фоне роста спотовых цен

- 21 октября 2020, 09:13

- |

Продолжаем следить за данными федеральной таможенной службы. С этими показателями коррелирует деятельность Газпрома, а значит можно сделать выводы о его финансовых результатах.

В августе объем экспорта природного газа увеличился на 35% относительно прошлого месяца и впервые в этом году увеличился относительно 2019 года, рост в этом случае составил 4% относительно прошлого года. За январь-август 2020 года экспорт составил 123,2 млрд. куб. м, снизившись на 14% относительно 2019 года.

О восстановлении экспорта в августе компания заявляла во время обсуждения отчета МСФО за 2-ой квартал. Также косвенно об этом можно было судить по данным о фактической поставке газа в Европу, публикуемым Газпромом. Однако сентябрь снова выдался слабее прошлого года, как и первые 18 дней октября.

( Читать дальше )

Тысяча чертей, Сбер! Что презентовал крупнейший банк страны

- 24 сентября 2020, 17:21

- |

Сегодняшняя Сбер Конфа, презентация продуктов крупнейшего банка страны, уже разошлась на мемы. Сначала молодящийся Герман Греф в кроссовках, разъясняющий суть нового логотипа. Затем Михаил «каналья» Боярский, изображавший тупенького старичка, которому разъясняют новый дивный мир технологий. Затем его дочка Лиза с комментариями «круто, надо чаще к вам заходить».

Из комментариев о презентации я узнал новое слово «кринжово» — то есть стыдно, мерзко, неловко. Так вот, народу кофа показалась кринжовой. Действительно, с пафосом и нелепыми диалогами на презентации перегнули.

Что в сухом остатке? Сбер презентовал следующее:

✅ Новый логотип — от «Сбербанка» отвалился «банк». Теперь просто по-народному «Сбер». Сделано для того, что к цеплять к названию различные названия продуктов: Сбер+что-нибудь.

( Читать дальше )

Рассуждения об отличии реального рынка и случайного графика + стратегия отъема денег у мяса.

- 27 августа 2020, 12:07

- |

Проанализировав графики смоделированные «подбросом монетки» — генерацией случайных чисел. Которые бывают так похожи на реальные рынки заметил что все же на реальных рынках более заметно чередование периодов флета и тренда.

Если бы биржа была замкнутой системой без притока свежего мяса и все играли бы свою систему или паттерн, мы бы тут давно уже друг друга сожрали и остался бы 1 самый ушлый и богатый… Системы бы тупо работали и не работали бы по кругу и все же больше бы сливали. Потому что поскольку мы перераспределяем общий кэш он бы и ушел бы самому большому и влиятельному постепенно. Хоть что играй и хоть что придумывай... По счастью свежий кэш печатают и свежее мясо приходит и его заносит в общий котел и уходит мясо потом без денег. Вывод — мы можем заработать только в периоды прихода свежего мяса быстро отобрав у него деньги) В остальное время мы вынуждены тут перераспределять медленно сливая на комиссиях…

Сделать это можно используя типичные ошибки свежего мяса: 1. Не ставить стопы и ждать возврата цены к зоне покупки чтобы выйти с прибылью (либо маржин кола если деньги кончатся раньше). 2. Отсутствие риск менеджмента и диверсификации, а, следовательно, наступления периодически маржин колов.

( Читать дальше )

Подлое правило системного трейдинга

- 24 августа 2020, 14:22

- |

У экономистов есть такая присказка, что если вы на вокзале видите лежащую на полу купюру – она вам кажется. Это или прикол, или развод, потому что настоящая купюра в таком месте на полу лежать не может. Безопаснее, как ни странно, пройти мимо нее.

Так вот, если вы нашли на тестере торговую систему, которая СЛИШКОМ хороша – впору вспомнить про ту купюру. С чего бы кладу лежать у всех на виду? Все, что я находил слишком хорошего – обычно или быстро ломалось, или, еще чаще, казалось. Способы разные. Недооценка транзакционных издержек. Переоценка своей скорости. Да просто подгон на периоде.

Самые лучшие системы (что работали потом годами, и каждый год давали какую-то денежку) обычно простые, на вид даже где-то тупые и ни разу не волшебные. С профит-фактором 1.5, который многие, знаю, презирают. С многомесячными просадками. Придумать подлинно тупую-лобовую систему, без подгона – это уметь надо, кстати.

( Читать дальше )

Чем меньше риск, тем больше доходность. Fact and fiction о риске и доходности на Московской бирже Vol 2. Коллекция простых и сложных бэктестов: от скользящих средних до нейронки

- 17 августа 2020, 16:48

- |

Привет, после небольшого перерыва возвращаемся к бэктестам. Добавим к простой трендовой стратегии на Мосбирже 4 варианта выхода из позиций с возрастающим уровнем сложности. Для первых двух стратегий особых навыков не требуется, третья требует парсинга Телеграма и для последней потребуется обученная нейронная сеть при разметке сообщений.

Это продолжение рассуждений о риске и доходности акций на Московской бирже: https://smart-lab.ru/blog/625771.php Основные выводы из первой части:

1) Увеличение риска (стандартного отклонения) приводит к снижению будущей доходности акций, а не наоборот;

2) Стратегия, выстроенная только на основе исторической волатильности, несамостоятельна и проигрывает индексу.

В этот раз возьмем за основу трендовую стратегию в самом простом виде – на пересечении 1-месячной и 3-х месячной скользящей средней. И будем снижать риск разными способами с целью поднять доходность, Шарп, сократить время боковиков и корреляцию с бенчмарком. Об эффективности трендовых стратегий в России можно почитать здесь https://smart-lab.ru/blog/611263.php на глобальных ETF здесь

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал