Избранное трейдера Silent Hamster

Полная речь Дональда Трампа во время инаугурации.

- 20 января 2017, 22:28

- |

Вариант перевода: http://www.currenttime.tv/a/28247234.html

Главный судья Робертс, президент Картер, президент Клинтон, президент Буш, президент Обама, дорогие американцы и люди во всем мире: спасибо.

Мы, граждане Америки, сейчас объединились в общенациональном усилии для восстановления нашей страны и выполнения обещаний всему нашему народу

Вместе мы будем прокладывать курс Америки и всего мира на многие годы.

Мы будем сталкиваться с испытаниями. Мы будем противостоять трудностям. Но мы сделаем эту работу.

Каждые четыре года мы собираемся на этих ступенях, чтобы законно и мирно передать власть, и мы благодарны президенту Обаме и первой леди Мишель Обаме за их гостеприимство и великодушие, и любезную помощь на протяжении всего переходного периода. Они были великолепны.

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 27 )

Полезные ресурсы для трейдера

- 20 января 2017, 13:58

- |

попробую ответить и возможно кому то дать пару полезных линков..

1) Твиттер. Очень полезный ресурс для трейдера. Все новости, статистика, мнения УВАЖАЕМЫХ людей и так далее… главное составить правильный «читаемый лист», дабы избежать спама. На кого я подписан можно посмотреть вот тут GusevSSergey/following. А вот топ лист от меня. /MLDorofeev / qb_finance / AllMarkets / Bloomberg / GregBeglaryan / InsiderProFin / dohod_ru / Bogdanovkurse / DeItaOne / reuters_russia / russian_market / Alenka_Capital

2) Для понимания того, что произошло ночью использую

( Читать дальше )

Дивиденды 2016.Гиганты чистой прибыли.

- 08 января 2017, 21:21

- |

2016 год ушёл в прошлое, но дивиденды по его итогам нам ещё предстоит получить весной-летом 2017 года.

Самыми интересными дивидендными новостями в ближайшие 3 месяца для нас будут размеры чистых прибылей эмитентов по итогам 2016 года.

Пока известны ЧП за 9 месяцев 2016 года

Заполняя и проверяя мою разработочную таблицу, включающую в себя всех торгуемых на ММВБ эмитентов, которую получают на флешке слушатели очного семинара «Начните с буквы А», который планируется провести в ШМБ 16.02.2017 https://red-circule.com/courses/181 данными за 9 месяцев 2016 года я обратила внимание на ряд эмитентов, которые ошеломляюще нарастили свои чистые прибыли

В таблицу этого обзора я включила только тех эмитентов, у которых произошел рост ЧП на 400 и выше процентов или получили значительную ЧП после убытка за 9м 2015 года

Не правда ли, впечатляюще? И, если за 2015 год таким скачком ЧП могли похвастаться металлурги ( ММК, Северсталь, ГМК Норникель), то в этом году в таблице много компаний с госучастием и энергетиков.

Лидер роста ЧП Россети. Основными причинами такого значительного скачка ЧП явилась переоценка связанная со значительным ростом котировок компаний энергетического сектора и полученные дивиденды их ДЗО. ДЗО по требованию своего мажоритария Россетей по итогам 2015 года выплатили дивиденды в размере 50% от ЧП.

( Читать дальше )

Дивиденды 2016.Итоги 2016 и ожидания на 2017

- 02 января 2017, 21:02

- |

С наступившим вас Новым Годом друзья и коллеги! Желаю вам здоровья, сбычи мечт, удач и успехов!

2017 год обещает нам много супер дивидендных отсечек. Основной причиной этого будет то, что 2017 год год предвыборный. В марте 2018 года должны состояться выборы президента РФ.

Соответственно, компании с госучастием будут выплачивать повышенные дивиденды для того, чтобы пополнить бюджет и выполнить обязательства, взятые на себя президентом и правительством.

А частные компании будут выплачивать повышенные дивиденды в связи с рисками и неопределённостью, которые могут возникнуть в связи с выборами.По принципу Лучше синица в руке...

Давайте посмотрим какие дивиденды выплачивали компании с госучастием по итогам 2014 года

и по итогам 2015 года

( Читать дальше )

Теория игр

- 23 декабря 2016, 17:43

- |

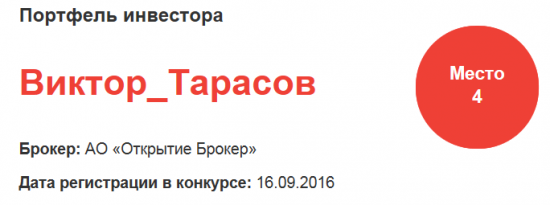

Как победить в ЛЧИ. Виктор Тарасов.

- 18 ноября 2016, 09:36

- |

Просьба вывести на главную плюсом, тема требует публичного обсуждения. Спасибо.

В предыдущем топике я привёл пример, как побеждать в ЛЧИ: http://smart-lab.ru/blog/363453.php

Никого из гуру трейдеров ЛЧИ не трогал, хотя было за что. Но тут в тему вклинивается Виктор Тарасов с 4-го места, обучающий трейдеров http://smart-lab.ru/profile/Tank79/ https://vk.com/viktor_tarasov_tank79 и многократный победитель ЛЧИ.

И, как сумасшедший, с пеной у рта доказывает, что это «ЧУШЬ ПОЛНАЯ».

( Читать дальше )

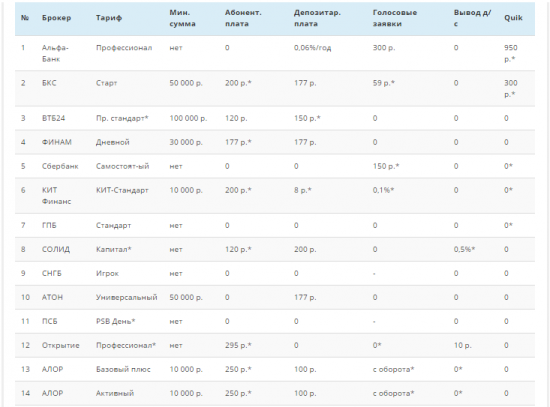

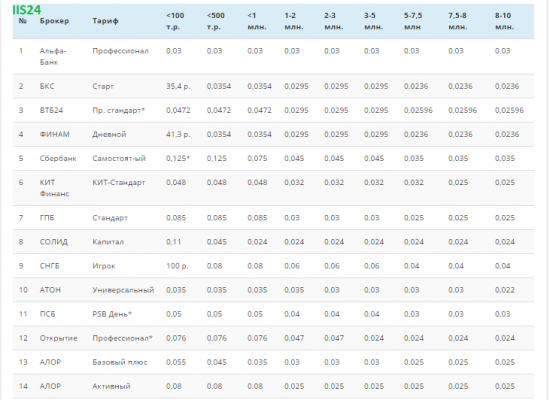

Дивиденды 2017.Ищу брокера

- 04 ноября 2016, 14:53

- |

1.Минимальная первоначальная сумма ДЕПО

2.Отсутствие платы за депозитарное обслуживание

3.Отсутствие платы за пользование терминалом

4.Отсутствие абон платы

5.Отсутствие фиксированной платы за сделку

6.Офис брокера должен быть не далеко от любого метро красной ветки.

Как обычно, собираю информацию в табличном виде.

Нашла сводную табличку брокерских услуг

( Читать дальше )

Какая печаль меня ждет спустя много лет на рынке. Не лоханитесь и вы!

- 03 ноября 2016, 22:40

- |

Первым людям доходность в 3% годовых кажется чем-то низменным и не заслуживающим ихнего внимания. Для вторых это очень хорошо и профессионально.

По мере роста, первые неизбежно приходят к тому, чем занимаются вторые (если конечно доживут до этого момента) :). Соответственно т.к. против статистики не попрешь и такое положение дел неизбежно, в последнее время и я стал задумываться о целесообразности тех действий, которые совершаю сейчас. Ведь уже сегодня, прямо в данный момент времени можно делать то, что вероятно неизбежно придется делать в будущем.

Например: По мере своего роста, чем больше мои объемы торговли, тем больше я сталкиваюсь с проблемами ликвидности в рамках некоторых моих стратегий. Это приводит к тому что после определенного порога, эффективность моих стратегий станет отрицательной. Т.е. чем лучше я торгую и большими объемами, тем хуже моя эффективность со временем. Получается такой путь в никуда? На 1000 у.е. делать 100% в месяц не проблема, но имеет ли это смысл?

( Читать дальше )

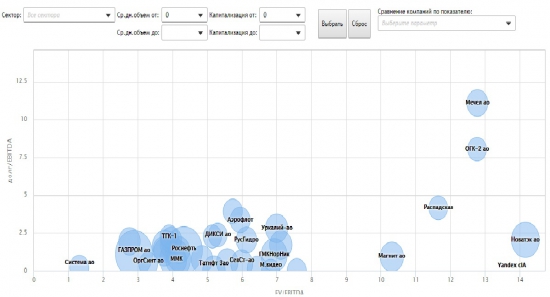

Элвис, EV/EBITDA и фундаментальный анализ.

- 03 ноября 2016, 10:50

- |

Элвис на конференции показал красивые слайды, а Тимофей сделал такие же графики на смартлабе. Видел что Тимофея просили в комментариях объяснить как пользоваться этими его

красивыми графиками с кружочками. Не уверен что он объяснит, поэтому написал этот пост.

Чистая прибыль

+ Расходы по налогу на прибыль

– Возмещённый налог на прибыль

(+ Чрезвычайные расходы)

(– Чрезвычайные доходы)

+ Проценты уплаченные

– Проценты полученные

= EBIT

+ Амортизационные отчисления по материальным и нематериальным активам

– Переоценка активов

= EBITDA

История создания.

Чтобы понять экономический смысл коэффициента EV/EBITDA нужно вернуться в 80-е годы прошлого столетия. Именно тогда появился на Уолл-стрит суперкрутой мужик Генри Кравиц.

Он фактически создал Leveraged Buyouts (LBO) — выкуп с помощью заемного капитала. Это метод, когда вы покупаете целую компанию с помощью займов или кредитов. Обычно это

делалось так, он находил компанию без долгов или с маленьким долгом но при этом с большим денежным потоком. При этом менеджмент плохо распоряжался этим денежным потоком

(примеров у нас полно — Газпром). Собирал пул кредиторов, готовых финансировать сделку. Объявлял выкуп по ценам выше рыночных. А после выкупа замещал большую часть акционерного

капитала долгом и направлял денежный поток на выплаты процентов и самого долга.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал