Избранное трейдера Solnnatasha

Технический анализ XAUUSD, BRENT, S&P500 от 22.01.2020

- 22 января 2020, 12:44

- |

XAUUSD

Золото снова вернулось в пределы ранее обозначенного коридора. На вчерашней сессии цена снизилась к уровню поддержки на 1550 (зеленая зона), выше которого начала консолидироваться. Это пока позволяет базовый прогноз на снижение оставить в силе. Не исключена повторная попытка роста к верхней границе флета на уровне 1562, откуда может состояться отбой. Для подтверждения этого сценария цена должна закрепиться под уровнем 1556, и сформировать заходной импульс на снижение. При этом, первыми целями в рамках нисходящего движения станут ближайшие уровни 1536 с продолжением импульса до 1515.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Обнаружил причину слабости экономики России методом Шерлока Холмса (метод дедукции).

- 22 января 2020, 11:15

- |

1. США

2. Китай

3. Япония

4. Германия

5. Индия

6. Великобритания

7. Франция

8. Италия

9. Бразилия

10. Канада

11. Южная Корея

12. Российская Федерация.

Итак, 11 стран мира опережают Россию по размеру экономики. Зададим вопрос. Что является общим законом в экономике этих стран и именно от этого закона отказалась Россия.

Оказывается во всех странах, опережаюших Россию, ПРОГРЕССИВНАЯ ШКАЛА НАЛОГООБЛОЖЕНИЯ, а в России ПЛОСКАЯ.

Новый премьер против прогрессивной шкалы налогообложения. Какой вывод, Ватсон? А то, что Россия продолжит отставать от ведущих экономик мира.

Привлекли за год почти 10 млрд рублей и остались в первой тройке организаторов ВДО

- 22 января 2020, 07:19

- |

Объем привлеченных за 2019 год инвестиций в организованные нами программы составил 9,8 млрд рублей. Инвесторы заработали порядка 150 млн рублей со средней доходностью 13,5% годовых.

Только за 4-й квартал 2019 г. на внебиржевом рынке было размещено свыше 3,8 млрд рублей. Около 40% из них составило финансирование нефтетрейдингового проекта «Юниметрикс», который привлекает краткосрочные инвестиции с оборотным циклом не более 40 дней. Залоговые инвестиции составили порядка 25% от общего объема.

Остальные средства направлены в беззалоговые проекты секьюритизации активов, связанные в основном с финансированием эмитентов, которые планируют размещение облигаций. По данным проектам доходность инвесторов достигала 15-18% годовых при среднем сроке не более 90 дней.

Средняя ставка доходности по всем внебиржевым программам составила 13,4% годовых. Вложившиеся в них инвесторы заработали за октябрь-декабрь на 62% больше, чем получили бы от размещения в депозиты.

( Читать дальше )

Произведена выплата 3-го купона по 2-му выпуску «Нафтатранс плюс»

- 21 января 2020, 12:28

- |

Топливная компания перечислила в НРД более 2,5 млн рублей для выплаты своим инвесторам.

Держатели бондов «Нафтатранс плюс-БО-02» получают ежемесячно по 106,85 рубля на одну бумагу. Размер купона зависит от ключевой ставки Центробанка и определяется перед каждым купонным периодом. Текущий и следующий купоны будут выплачены по ставке 13% годовых.

Объем второго выпуска «Нафтатранс плюс» — 250 млн рублей. Номинал облигации — 10 тыс. рублей. Выпуск размещен на 5 лет, до сентября 2024 года. ISIN код: RU000A100YD8. Размер купона определяется за 7 рабочих дней до даты начала очередного периода по формуле: ставка ЦБ РФ + 6%, но не менее 13% и не более 15% годовых. Предусмотрено амортизация, начиная с октября 2021 года: по 6,67% раз в квартал и 19,96% — в дату погашения выпуска.

Состояние портфелей высокодоходных облигаций PRObonds. Актуальные доходности - 13-16%

- 20 января 2020, 11:57

- |

Еврооблигации вместо вклада?

- 20 января 2020, 09:31

- |

Вопрос к бывалым зубрам, пережившим 8, 14 и 18 года на российском рынке: когда наступает всеобщий карачун, «хуру» рекомендуют сидеть или в кэше или в коротких трежерях. Кэш в долларовых депозитах смысла нет держать, с одной стороны, с другой посмотрел индекс еврооблигаций — они то же проседают в кризис. Посему вопрос молодого леминга: куда припарковать временно свободный кэш в 5000 баксов? Депозиты отпадают, акции ожидаемо уйдут в коррекцию, ETF на трежеря как то не впечатляет ни графиком, ни комисами. Кроме того, если сидеть в еврооблигациях до погашения, все нормальные облигации ( с понятным купоном от относительно приличных эмитентов, с номиналом в тыщу убитых енотов) торгуются выше номинала, что то же не вдохновляет...

Буду благодарен за рекомендации.

ВыСы: перечислить Вам на счет не предлагать)

Как оценить риски использования плеча при покупки ОФЗ?

- 20 января 2020, 08:20

- |

Если купить со вторым плечом, то пока ОФЗ не упадет на 50% меня не закроют?

Это же не ГО как на FORTS, просто так поднять размер обеспечения не могут как я понимаю.

На практике на сколько максимально падали ОФЗ в цене?

Спасибо.

1. по какой цене МИНФИН может выкупать ОФЗ и когда? 2. каким документом регламентируются условия выкупа (процедура, сроки, цена и т.п.)?

- 19 января 2020, 14:14

- |

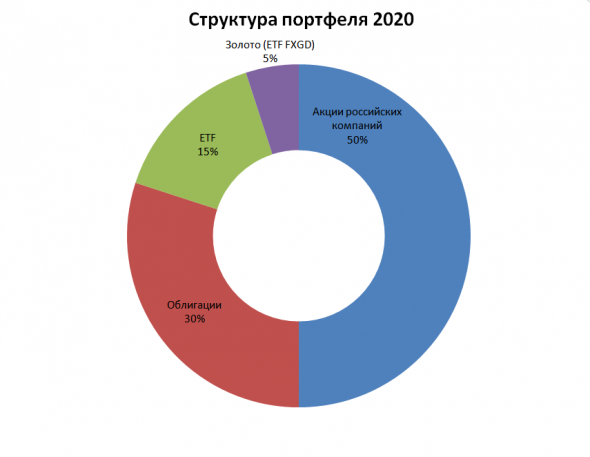

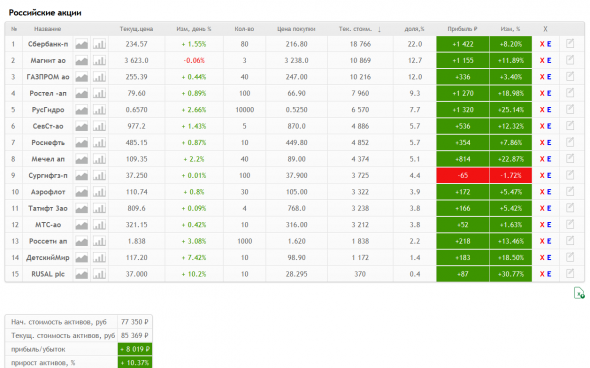

Структура инвестиционного портфеля 2020

- 19 января 2020, 12:37

- |

Срок инвестирования 5-10 лет.

Стратегия: купи и держи.

Дивидендный и купонный доход полностью реинвестируется.

Ниже комментарии в пользу выбора инвестиционных инструментов:

Акции российских компаний — 50%

Надеюсь рост котировок 2019 года, продолжится и в 2020году.

Высокая дивидендная доходность.

Облигации — 30%

Консервативный и надежный инструмент (не считая ВДО, тут большие риски, но и доходность выше).

Регулярный доход в виде купонов.

Периодическое погашение облигаций может быть как плюсом, так и минусом. Минус в том, что освободившиеся денежные средства необходимо снова куда-то пристраивать. Плюсом же может быть то, что освободившиеся средства могут совпасть с удачным падением цен, например на акции какого-то эмитента, тогда можно их достаточно выгодно докупить.

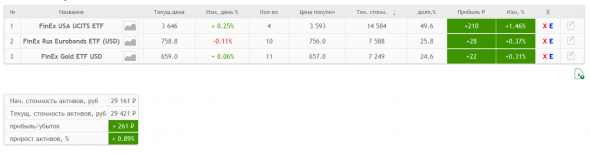

ETF — 25%

Валютная диверсификация и выход на американский рынок акций.

Нет необходимости каждый год заполнять декларацию о дивидендных доходах.

Золото (ETF FXGD) — 5%

Валютная диверсификация.

Тот защитный актив, который якобы должен проявить себя во время экономического кризиса.

( Читать дальше )

Почему покупка инвестиционных «облигаций» от Сбербанка – плохая инвестиция

- 19 января 2020, 09:54

- |

Брокер Сбербанка, как и другие крупные брокеры, предлагает свои структурные продукты. В общем случае, цель данных продуктов — позволить вкладчику получить доходность в 2-3 раза выше банковского депозита при адекватном уровне повышения риска и работе с относительно крупными суммами (обычно от $10,000-15,000).

Это мой первый пост на Smart-Lab. Будет довольно насыщенный материал. Приведу для доказательств цифры и точное обоснование, почему покупка рассматриваемых структурных инструментов является неудачной идеей.

Для этого придется немного окунуться в базовые основы и формулы теории вероятностей. С их помощью мы посчитаем ожидаемую доходность данного продукта, после чего вы сами сможете сделать вывод – стоит или нет вкладывать свои деньги в подобные продукты от Сбербанка.

Среди структурных продуктов есть нечто, называемое «ИОС» — инвестиционные «облигации» Сбербанка. Слово «облигации» в кавычках, поскольку данный продукт ничего общего с настоящими облигациями не имеет. Видимо, в попытке любой ценой привлечь широкие слои населения в инвестиции и в то же время максимально на этом заработать банк дошёл до того, что достаточно рискованные продукты начал назвать облигациями. В то время как это опционный инструмент с негарантированной доходностью, и по своей природе имеет гораздо худший показатель «доходность / риск», чем обыкновенные гос. облигации ОФЗ.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал