Избранное трейдера Sovngard

ОФЗ с доходностью 20% на несколько лет

- 11 марта 2022, 19:29

- |

Две недели не проходят биржевые торги по российским облигациям. Как сообщает Коммерсант, торги могут возобновиться в начале следующей недели. Пока рынок был закрыт произошло много важных событий, в том числе повышение ключевой ставки Банка России с 9,5 до 20%. Разберемся, какие доходности могут быть после возобновления торгов.

Источники издания сообщают, что обсуждается сценарий, при котором сначала по несколько часов в день будут проводиться дискретные аукционы по ОФЗ.

Средства клиентов БКС для предстоящих инвестиций уже сегодня можно разместить под повышенный процент на брокерском или индивидуальном инвестиционном счете на уровне 15% годовых в рублях и/или 5% годовых в долларах США (выплаты по долларам доступны только квалифицированным инвесторам) на остаток средств на счете.

Коротко. В чем идея

После открытия торгов облигации упадут в цене, а их доходность к погашению существенно вырастет. Это интересный момент для инвестирования в надежные гособлигации — ОФЗ.

( Читать дальше )

- комментировать

- ★44

- Комментарии ( 51 )

Попробовал посчитать низы по ММВБ

- 27 февраля 2022, 09:40

- |

Помятуя про 2008 год, решил посчитать дно рынка по методу аналогии.

Это индекс ММВБ, т.е. рублевый.

Пик перед обвалом 2008 го года был 1966 пунктов.Упали до 493 пунктов. Т.е. падение составило 75% от верхов.

Пик перед этим падением был 4292,68, упали пока на дно 1681,55, т.е. на 61%.

А чтобы поиметь 75% падения, нужно упасть на 1073,17.

Так что ещё есть куда. И я думаю это будет на взятие Киева.

Завтра уже последний день месяца.Март-обновление дна.Апрель-отскок, далее повторение дна.Май-додж маленький около дна, зализывание ран.Июнь-начало восстановления. До конца 2022 года возможен рост.

Далее, в течение нескольких лет, около трех, диапазон, и только после 2025 года пойдём по тренду вверх.

Вот сколько лет будет потеряно инвесторами только на восстановление.

При этом я даже не считаю инфляцию и покупательскую способность рубля.

Делайте выводы.

P.S. Посчитайте к.н. по индексу РТС, а то, лично мне, стало горько и обидно за бесцельно прожитые будущие годы. А враги всё злей, а сил всё меньше.

Санкции. Что дальше? Действия с личными финансами. Желаю всем скорейшего окончания войны!!!

- 25 февраля 2022, 05:52

- |

Пост — про экономику.

Не лезу в политику.

США запрещают сделки с долговыми инструментами и акциями Сбера, Газпромбанка, РСХБ, «Газпрома», «Газпром нефти», «Транснефти», «Ростелекома», «РусГидро», «Алросы», «Совкомфлота» и РЖД.

«OFAC наложило полную блокировку на банк ВТБ.

После введения этих санкций активы, хранящиеся в финансовых учреждениях США, будут мгновенно заморожены и недоступны для Кремля.

Это одно из крупнейших финансовых учреждений, которое Казначейство когда-либо блокировало, и посылает безошибочный сигнал о том, что Соединенные Штаты выполняют свое обещание нанести серьезный экономический ущерб».

Активы Сбера, в отличие от ВТБ, не блокируются. Но Сбер лишится возможности работать через американские корсчета.

Вводятся ограничения на экспорт, которые затронут 50% высокотехнологичной продукции, поступающей в Россию. Российская экономика «понесет серьезный урон — незамедлительно и впоследствии», сказал Байден.

( Читать дальше )

Новый февральский пакет санкций

- 25 февраля 2022, 03:43

- |

ВТБ, Сбер, Открытие, Новиком и Совком под американскими санкциями assets.bwbx.io/documents/users/iqjWHBFdfxIU/rJBzf2yZYzPg/v0. Энергетические компании западные элиты побоялись трогать, чтобы не платить за это слишком высокую цену.

С брокером ВТБ теперь конечно засада из-за невозможности покупать бумаги в долларах и невозможности вывода средства в долларах и евро на другой счёт. Что будет с дивидендами в баксах и евро по бумагам с СПБ биржи, остаётся загадкой.

Под санкции попали Ростех с дочками и Аэрофлот. С новым валютным долгом и акционерным капиталом будут проблемы у Сбербанка, Газпромбанка, РосСельхозБанка, Газпрома, Газпромнефти, Транснефти, Ростелекома, Русгидро, Алросы, СовКомФлота, РЖД, Сбербанка, Альфа банка и Кредитного Московского банка.

Экспорт из Великобритании запчастей для грузовиков и электрических компонентов, которые могут использоваться военными — это ещё одна небольшая проблема. Ждём деталей по высокотехнологичной продукции (включая полупроводники), запчастям для авиации и товаров для добывающей промышленности. Если ARM больше не даст лицензий российским компаниям — это ещё полбеды. А вот если вся продукция на ARM не сможет поставляться, то это отбросит страну на пару десятков лет назад.

( Читать дальше )

США объявили новые санкции против России - что они из себя представляют?

- 25 февраля 2022, 00:30

- |

Когда речь идет о таких деликатных вещах, как санкции, всегда лучше читать документы в оригинале. Иначе можно упустить ряд нюансов, о которых многочисленные комментаторы даже не упомянут.

Отключения от SWIFT не случилось, но санкции наложены на ряд российских банков. Причем объем этих санкций разный, и это важно.

ВТБ, Открытие, Совкомбанк, Новикомбанк — их не только отрезают от долларовых операций, но и арестовывают все их долларовые активы (параллельно Великобритания делает то же самое с активами ВТБ в фунтах).

Сбербанк — им закрывают долларовые корсчета, то есть Сбербанк не сможет больше проводить переводы в долларах, все попытки таких транзакций будут заблокированы.

При этом долларовые активы Сбербанка НЕ БУДУТ АРЕСТОВАНЫ. Это большое облегчение, иначе своих долларовых сбережений лишились бы миллионы россиян.

Кроме того, исключение будет сделано для платежей за энергоносители, сельхозтовары, медикаменты и некоторых других. ТО ЕСТЬ ЭКСПОРТ НЕФТИ И ГАЗА НЕ ПОСТРАДАЕТ.

( Читать дальше )

Санкции США на Россию 24.02.22. Полный текст. Сбер (запрет корр счетов), ВТБ (заморозка), ГАЗПРОМ, Открытие, ГПБ, РЖД, Альфа-банк, МКБ, Газпром нефть, Транснефть, Алроса и другие

- 24 февраля 2022, 22:47

- |

24 февраля 2022 года

коротко: У ВТБ заморозят активы в США (и скорее всего в G7), Сберу запретят корр-счета в США (и скорее всего в G7). Кредиты для всех будут дороже, если вообще смогут получить. А кредиты в долларах дешевле, чем в рублях.У всех будет меньше прибыли и будет тяжелее работать.

Полностью:

Скорее всего, что-то аналогичное введут и другие страны G7.

(GoR или ГоР — это Правительство России)

Соединенные Штаты действуют в тандеме с партнерами и союзниками, чтобы максимизировать последствия для России, и демонстрируют единство против вторжения в суверенное государство

( Читать дальше )

📉📉Посмотрим как что падает

- 21 февраля 2022, 15:08

- |

📉ВК -12% новый рекордный минимум

📉Совкомфлот -3,6% новый рекордный минимум

📉Петропавловск -7% новый рекордный минимум

📉QIWI -4% новый рекордный минимум

📉Ренессанс Страхование -10% - новый рекордный минимум

📉СПБ Биржа -11% новый рекордный минимум

📉Аэрофлот: -10% новый минимум за 5 лет

📉ФСК -7% новый минимум за 5 лет

📉ИнтерРАО -10% новый минимум за 5 лет

📉AFKS: -9%, новый минимум 1,5 года

📉Белуга: -10% новый минимум за полгода

📉ЦИАН -10% новый минимум за месяц

📉Русаква -9% новый минимум за 4,5 месяца

📉МТС -4,6% новый минимум 2 года

📉М.Видео -7% новый минимум за 1,5 года

📉Новатэк -7% новый минимум полгода

📉Группа ПИК -8% новый минимум за год

📉Роснефть -8% новый минимум за год

📉Россети -6% новый минимум за 2 года

📉Сургут -8% новый минимум за 2 года

📉ВТБ -6% новый минимум 1,5 года

( Читать дальше )

2003-2007: Безопасная ставка изъятия на российском фондовом рынке

- 11 февраля 2022, 11:40

- |

Есть предположение, что в случае с российскими акциями безопасная ставка изъятия из портфеля (SWR) гораздо выше 4%. Может быть, 6-8%. Высокие дивиденды можно снимать — на них и жить, а сами акции будут расти. Я взял Индекс Мосбиржи с учетом дивидендных выплат, но за вычетом налога на дивиденды (MCFTRR) с февраля 2003 по февраль 2022. И решил проверить, какая ставка изъятия приводила к уничтожению портфеля за короткий срок, а какая — была безопасной?

Я подготовил отчеты с началом жизни на пассивный доход в разные годы — с 2003 по 2007.

2003 год

7 инвесторов начали изымать из своего капитала 24'000₽/мес., начиная с 1 февраля 2003 года. Каждый год они индексируют размер своих изъятий на инфляцию. Инфляция была разной — варьировалась от 13,3% в 2008 году до 2,5% в 2017 году. Так что 1 февраля 2022 они пришли к тому, что им нужно 109'300₽ в месяц для того чтобы поддержать тот же уровень жизни.

( Читать дальше )

Не гонитесь за призрачным

- 16 января 2022, 14:23

- |

— за имуществом, за званиями: это наживается нервами десятилетий, а конфискуется в одну ночь. Живите с ровным превосходством над жизнью — не пугайтесь беды и не томитесь по счастью. Всё равно ведь и горького не до веку и сладкого не дополна. Довольно с вас, если вы не замерзаете и если жажда и голод не рвут вам когтями внутренностей. Если у вас не перешиблен хребет, ходят обе ноги, сгибаются обе руки, видят оба глаза и слышат оба уха — кому вам ещё завидовать? Зависть к другим больше всего съедает нас же. Протрите глаза, омойте сердце и выше всего оцените тех, кто любит вас и кто к вам расположен. Не обижайте их, не браните. Ни с кем из них не расставайтесь в ссоре. Ведь вы же не знаете, может быть, это ваш последний поступок и таким вы останетесь в их памяти.

©️ Александр Солженицын, «Архипелаг ГУЛАГ»

Что Рэй Далио подарил своим внукам на Рождество?

- 05 января 2022, 11:39

- |

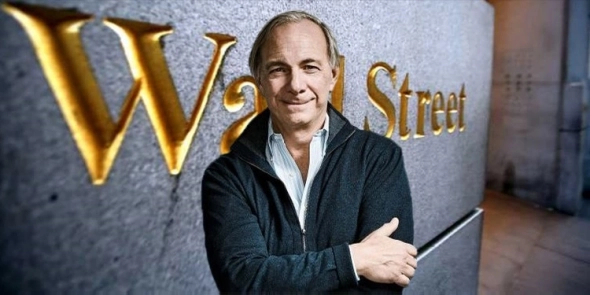

❓ Что Рэй Далио подарил своим внукам на Рождество?

Рэй Далио, основатель Bridgewater Associates — крупнейшего хэдж-фонда в мире.

Он управляет деньгами пенсионных фондов, университетов, суверенных фондов с общей суммой активов под управлением около $150 млрд.

В 2020 году Рэй Далио прославился тем, что поставил более 1 миллиарда долларов на то, что фондовые рынки всего мира упадут к марту 2020 года. И оказался прав, заработав огромную сумму денег на этой ставке.

Недавно Рэй Далио рассказал, ЧТО он подарил своим внукам на Рождество. По моему мнению, к идее его подарка стоит прислушаться и возможно даже ей воспользоваться.

Каждому из своих внуков Рэй Далио подарил золотую монету. Он считает, что золото — лучший способ заинтересовать молодых людей инвестициями.

Но к подарку прилагаются особые инструкции:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал