Избранное трейдера Сберегатель (Сэр Лонг)

Не вся прибыль одинаково полезна)

- 01 августа 2019, 10:43

- |

Как и почему искажается отчетность?

Очень многое в отчетности зависит от оценок и суждений бухгалтеров и руководителей компании. Как в национальных, так и в международных стандартах бухучета есть определенные допуски, в пределах которых компании могут «играть» с цифрами. Речь не о противозаконных манипуляциях, а о легальных корректировках и начислениях, которые проходят аудит и попадают в итоговую отчетность.

( Читать дальше )

- комментировать

- ★10

- Комментарии ( 4 )

Слитки для народа: россиянам предложат золото вместо долларов

- 01 августа 2019, 00:14

- |

МОСКВА, 31 июл — РИА Новости, Наталья Дембинская. Россия активно избавляется от доллара, скупая золото в международные резервы. Более того, президент подписал закон, отменяющий 20-процентный налог на добавленную стоимость, которым облагается приобретение драгметалла физлицами.

Источник: РИА Новости

РИА Новости разбиралось, какие в результате открываются перспективы для граждан, зачем вообще инвестировать в золото, насколько доходны такие вложения и можно ли их рассматривать как альтернативу доллару и евро.

Слитки без налога

В соответствии с законом от НДС в размере 20% освобождаются операции по привлечению драгоценных металлов во вклады не только юридических, но и физических лиц. Причем речь идет именно о золотых слитках.

В отличие от обезличенных металлических счетов (где НДС облагается лишь снятие со счета металла в физической форме), при покупке слитков приходится обязательно уплачивать НДС, те самые 20%. Налог фактически сводил на нет целесообразность вложений в физическое золото и лишал его инвестиционной привлекательности.

( Читать дальше )

Отчётность Энел 2 квартал: станцию продали, вопросы остались

- 31 июля 2019, 22:10

- |

Вышел отчёт за 2 квартал с неожиданным на первый взгляд убытком. Убыток на самом деле сформирован продажей Рефтинской ГРЭС, о чём менеджмент предупреждал заранее, на самом деле пока всё очень хорошо. Но обо всём по порядку.

Что мне нравится у Энел – они стараются пояснять всё, что делают, ещё и аудитору дают проверять промежуточную отчётность. Перед продажей ГРЭС расписали возможное влияние на финансовые показатели, в отчётности подробно расписали, что и как. Но обо всём по порядку.

Начинаю как обычно от печки с баланса. Продажа станции его прилично изменила.

Внеоборотные активы похудели на 25 млрд, зато появились активы, предназначенные для продажи на 20 млрд. Разницу записали в нераспределённый убыток. Немного выросли запасы, сократилась дебиторка, денег стало побольше на 2 млрд, в целом по активам это всё. В пассивах видим изменение фонда хеджирования (Энел очень активно хеджирует валютные и процентные риски, я пока в этом не разбирался – пока не влияет на мои решения по этой компании, но вообще вещь важная). Увеличился общий долг по кредитам-займам с 25,4 до 28,1, компания активно кредитуется под будущие инвестпроекты. В пояснениях написано, что в июле взяли кредит в рублях с целью гасить кредит в евро, не могу не одобрить, по-моему хороший момент.

( Читать дальше )

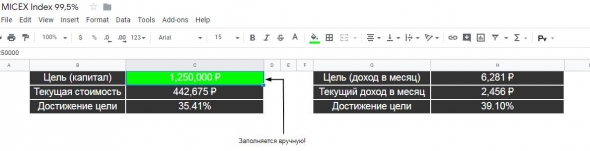

Таблицы Google с кучей полезных формул и информацией об индексах ММВБ, S&P500, Nasdaq и проч. от 40-летнего "пенсионера"

- 31 июля 2019, 16:56

- |

ETF конечно инструмент хороший, но не использую его по ряду причин:

1. Комиссии на российских ETF оставляют желать лучшего.

2. Не совсем понятная для меня структура управления опять же русскими операторами — ну это субъективно, ни в коем случае не рассматривать как претензию.

3. и главное. Непрямое владение акциями/компаниями.

Поэтому для себя потратил месяц свободного времени по вечерам и запилил такую табличку по индексу ММВБ:

1) На главной страничке вбивается в зеленое поле Цель (капитал), будь то 100 тыс. р., будь то миллиард. Все остальные поля на странице считаются автоматически.

2) На второй страничке весь индекс ММВБ (40 тикеров), +их вес в индексе на данный момент. Цена, Изм., P/E, EPS — все тянется с Google Finance, все это динамические значения и обновляются сами по себе. «Акций купить» — это сколько надо купить например Яндекса на 3,3% от суммы запланированного капитала (такой же %, как и в индексе). «Куплено» — тянется из пункта 3 (читай ниже). "% готово" — сколько собственно куплено, у меня например можно увидеть, что я люблю наших металлургов больше, чем их любит индекс мосбиржи. По дивидендам информация обновляется со Смарт-Лаба.

( Читать дальше )

Банкротство физического лица. Или как я слил, а потом списал 2,5 млн. рублей

- 31 июля 2019, 15:49

- |

Хочу рассказать историю, как я влетел на несколько миллионов рублей на фондовом рынке и решил обанкротится.

Мой путь трейдера начался в 2012 году. В основном торговал акциями наших топ 20 компаний. Деньги были заемными, брал кредиты платил взносы с зарплаты. Несколько раз удавалось ловить тренды и увеличивать свой депо в несколько раз, но никогда не мог зафиксироваться, и в итоге все сливал.

Последние лет 5 работал в сфере госзакупок со стороны поставщика и относительно хорошо зарабатывал. В какой-то период, даже открыл свой маленький бизнес в сфере госзакупок и работал самостоятельно. С каждым годом конкуренция росла, а маржинальность падала. Бизнес закрыл, так как не хватало оборотки. Прошлым летом снова закинул на фонду 400 тыс.руб. и поимал падение сбера. В начале сентября удалось увеличить счет до 2,2 млн. рублей, но как всегда не смог зафиксироваться и все слил. Также был вынужден уйти с работы, компания закрылась. В итоге в конце прошлого года остался с кредитами на 2,5 млн. рублей с ежемесячным взносом по 70 тысяч, без работы и без какого-либо источника дохода. Из имущества у меня только доля в квартире. Я пытался найти работу с хорошей зп, но не удавалось. Денег уже не осталось, и в силу объективных причин перестал платить кредиты в конце зимы. Через месяц мне начали названивать из банков, я пытался им объяснить ситуацию, пытался предложить компромисс, но никто не слушал. После очередного разговора с отделом взыскания банка (где умеют давить психологически), решил что нужно как-то юридически себя защищать. Прошерстил интернет, и нашел несколько вариантов решения: мировое соглашение, реструктуризация и банкротство. Созвонился со знакомым адвокатом, и он мне сразу сказал что не стоит переживать, банкротство единственный выход в моей ситуации (точнее он сказал :" не плати, не парься, через банкротство все долги спишем"). Мне было страшно решиться на этот шаг (просто не понимал что это), но после консультации с адвокатом и нескольких часов в интернете, понял что в этом ничего страшного нет.

( Читать дальше )

Preview к заседанию ФРС.

- 31 июля 2019, 15:32

- |

Сегодня в 21 по Москве выйдет решение ФРС по ставке. Консенсус ожидает снижение ставки. Если это произойдет, то цикл роста будет окончен, что подведет черту под периодом роста американской экономики. Проблема в том, что еще весной ФРС обещала продолжения политики повышения ставок. Что же заставило так резко изменить ее свою точку зрения?

В порядке личной саморекламы не удержусь и упомяну, что такое развитие событий я ожидал еще 27 мая.

https://smart-lab.ru/blog/541062.php.

Многие меня тогда справедливо критиковали, поскольку на этот момент времени был официальный документ ФРС, где она обещала рост ставок. А мой пост противоречил официальной политике. Тем самым я смог угадать действие американского центробанка еще до того, как он сам об этом узнал.

За последнюю пару недель мне пришлось прочесть несколько очень толковых аналитических материалов, суть которых сводилась к тому, что в мировых финансах сейчас назрели очень нехорошие события. Это и проблемы с американским долгом, и падение собираемости там налогов, и падение прибылей корпораций. Есть много косвенных фактов вроде аврального выдвижение Б Джонсона на продвижение брексита, и окончание соглашения по золоту от ЕЦБ. И даже конспирологичесие сайты ссылаясь на неназванные источники вангуют о «принятом» решении по ускорению обесценения доллара.

( Читать дальше )

Толстый портфель доходнее! (памятка новичкам)

- 30 июля 2019, 14:00

- |

Дисклеймер: откровений нет, материал в рамках средней школы инвестирования (кабы такая была), куча людей этого все равно не понимает. Так что вперед.

Извечный вопрос – инвестирование или трейдинг? Извечный ответ на него: правильный трейдинг обычно доходнее, чем правильное инвестирование. Но если человек только пришел на биржу, кто сказал, что его трейдинг – правильный? К тому же трейдинг – это то, чему посвящают часть жизни. Не у всех есть эта свободная часть. Так что начать можно с простого. Можно, кстати, им и закончить.

Совет новичкам: выбирая стратегию, играйте от обороны. А что будет, если стратегия не сработает?

Если не сработает ваш трейдинг, вы влетите на кучу рисков.

Отбирая акции в портфель, без плеч и шортов, вы в худшем случае соберете всего лишь рандомный портфель. Рандомный портфель обычно не хуже индексного.

( Читать дальше )

Отбор недооцененных акций

- 30 июля 2019, 05:21

- |

Добрый день, Господа!

Хочу поделиться с вами проделанной мною работой на тему отбора недооцененных акций. Методика отбора всем известная – стоимостная и не учитывающая дивидендную политику. Лично у меня нет времени гоняться за новостями и дивидендами.

Данные из отчетностей за последние 5 лет я свёл в таблицу Excel, в которой очень удобно делать выборки и сортировки.

Из отчетностей я брал только: количество акций, активы, обязательства, капитал, выручка, чистая прибыль. С помощью полученных данных получил капитализацию, коэффициент закредитованности и мультипликаторы Р/Е, Р/В. Таблицу буду дорабатывать, но костяк уже сформирован.

Да, и Реальная цена акции рассчитана по формуле Капитал/Кол-во акций, а не Активы/Кол-во акций. ИМХО только капитал более-менее говорит о реальной стоимости компании.

Сортировку сделал следующую:

— Оставил только компании с размером активов свыше 10 млрд. руб.;

— Убрал все компании, получившие хоть раз за 5 лет убыток;

( Читать дальше )

Зайцы» в недвижимости. Как главными глупцами становятся те, кто тратит на недвижимость свои деньги

- 29 июля 2019, 12:09

- |

Давайте представим: нет никаких маткапиталов, жилищных субсидий, льготных ипотечных ставок, самой ипотеки и прочего искусственного спроса на недвижимость.

Сколько будут стоить квартиры в этом случае?

Поскольку частного спроса в России практически не осталось, ясно, что цены рухнут. Насколько – можно спорить – но точно они окажутся где-то глубоко у плинтуса.

Вот тот уровень, до которого упадут цены – и есть реальные цены на недвижимость.

К чему я? А к тому, что люди, которые сегодня выкладывают внушительные суммы за квартиры, мягко говоря, переплачивают. Их, вероятно, успокаивает то, что другие платят не меньше, а стоимость актива за счет искусственной накачки спроса стабильна. Они принимают текущие цены как неизбежное зло и покорно несут денежки застройщикам или другим продавцам вторички.

И вроде всех все устраивает, но есть одно «но».

( Читать дальше )

Как делятся ценные бумаги при разводе

- 28 июля 2019, 13:09

- |

Уважаемые форумчане, всем привет и хорошего настроения )

Я тут человек новый, поэтому коротко о себе:

Мужчина 35 лет, долгосрочный инвестор, инвестиции на российской фонде через российского брокера, весь капитал заработан потом и кровью, поэтому особенно дорог сердцу и нервной системе )

Собрался я в недалекой перспективе жениться и возникает много вопросов про юридическую составляющую и возможные риски, связанные с этим затратным мероприятием.

Как говорится, если хочешь мира, готовься к войне.

Все ценные бумаги будут приобретены ДО заключения брака на мое имя.

При возможном разводе, какие могут быть последствия:

1. Входит ли в совместно нажитое имущество прирост цены на ЦБ?

Например, купил акцию за 10 рублей до заключения брака, в течение времени бумага выросла до 40 рублей.

Во время развода, имеет ли право супруга на половину прироста (40-10)/2=15 рублей?

2. Входят ли в совместно нажитое имущество дивиденды и купоны по ЦБ, выплаченные в период брака?

3. При появлении детей, какие могут быть последствия в финансовом плане при расторжении брака?

Например, в случае с квартирой, возникают доп обременения в виде обязательной прописки до совершеннолетия и, соответственно, невозможности продать имущество.

Есть ли подобные нюансы с ЦБ?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал