Избранное трейдера Stang

10 биржевых фондов (ETF) для полностью пассивного инвестиционного портфеля

- 09 января 2021, 13:20

- |

Приветствую, уважаемые инвесторы и те, кто думает ими стать. Я был в гостях у друга, который прилично зарабатывает — и планирует делать это до глубокой старости — но не инвестирует. «А если тебе надоест работать?» — спросил я. — «А если отпуск на год решишь взять?»

Сошлись на том, что да, иметь к старости подушку из инвестиций хорошо даже если собираешься в это время быть работоспособным, очень востребованным и дорогим. Желания могут измениться, жизненная ситуация может сформироваться не так, как хотелось — лучше иметь запасной план.

Но что делать, если нет сил, желания и времени работать над своим инвестиционным портфелем?

Можно, к примеру, отдать деньги в доверительное управление. Но это требует, для начала, доверия к тем, кто твоими деньгами будет управлять. Про другие аспекты сказать не могу, т.к. не изучал — у меня как раз

( Читать дальше )

- комментировать

- ★13

- Комментарии ( 15 )

Меб Фабер «Глобальное распределение активов. Лучшие мировые инвестиционные стратегии»

- 06 января 2021, 22:44

- |

Книга-«комикс», в которой приведены стратегии известных инвесторов. Читается за полчаса.

Внимание приковывают графики распределения активов. И вывод, что как не распределяй, то доходность одна и та же. Экономьте лучше на издержках.

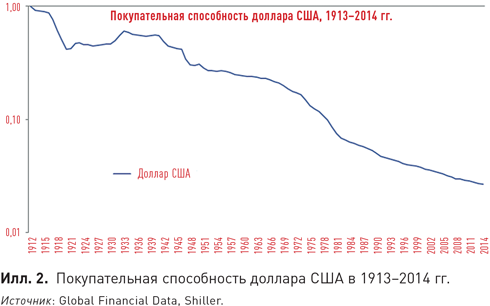

Приведу графики из книги:

( Читать дальше )

Доллар/Рубль в 2021 г.

- 04 января 2021, 11:43

- |

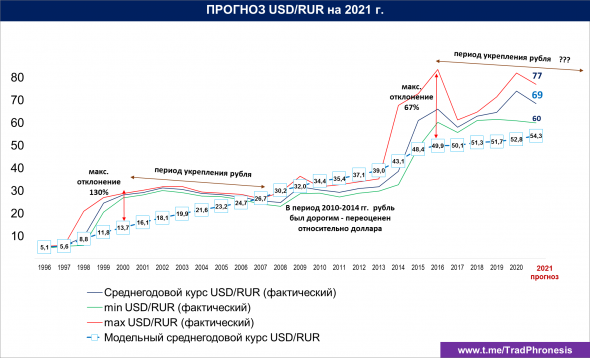

Для определения средне и долгосрочного потенциала изменения валютных пар применима простая модель, использующая разницу в темпах инфляции двух стран. К примеру, если в стране A инфляция 10%, а в стране Б она составляет 2%, значит теоретически курс пары валют стран A и Б изменится с коэффициентом 1,1/1,02. То есть за валюту страны Б будут давать больше валюты страны А на 7,8%.

Для периода 1996-2020 гг. был построен модельный курс пары Доллар/Рубль с использованием показателя разницы между значениями инфляции в РФ и США (использовался CPI – consumer price index). См. рисунок. Также на рисунке приведены фактические максимальные, минимальные и среднегодовые значения курса для каждого года.

Как видно из рисунка, фактический курс колеблется вокруг модельного. То есть со временем фактический курс стремится к значениям модельного курса.

В период 1996-2020 гг. максимальное отклонение фактического курса USD/RUR от модельного составило 130% в 2000 г. С 1999 по 2007 гг. рубль был недооценен и имел потенциал укрепления. Данный потенциал реализовался к 2007 году.

( Читать дальше )

Прогнозные дивиденды за 2020 год на привилегированные акции ПАО "Сургутнефтегаз". Модель для определения целевой цены акции на момент отсечки в 2021 году

- 04 января 2021, 11:12

- |

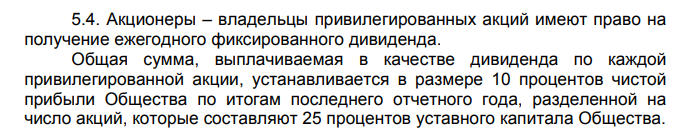

Курс доллара на 31.12.2020 ЦБ определил, а значит мы можем спрогнозировать дивиденд Сургутнефтегаза за 2020 год.

На завтра, 31.12.2020 г., курс доллара США, официально устанавливаемый Центральным банком РФ, составит 73,8757 руб. Таким образом, курс доллара США повысился на 21,9 коп. по сравнению с сегодняшним курсом.

Сургутнефтегаз имеет валютную кубышку в размере около 49 млрд долларов. Ввиду ее большого размера относительно операционной прибыли курсовая переоценка существенно влияет на прибыль компании и дивиденды.

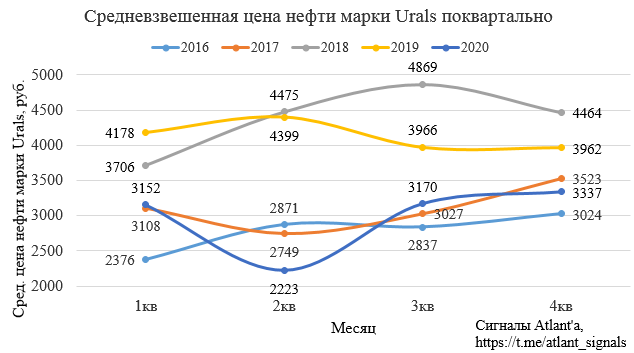

Средневзвешенная цена на нефть в 4-м квартале была на 5% выше, чем в 3-м.

( Читать дальше )

Что будет с рынком недвижимости в 2021 году?

- 03 января 2021, 14:08

- |

Помимо всего прочего, минувший 2020 год был ознаменован невиданным со времён нулевых ажиотажем на рынке недвижимости. И если верить данным от IRN (см.график ниже), то можно отметить, что рост цен на первичку и вторичку составил примерно 10%-20% (в зависимости от сегмента), главным образом на фоне благоприятного стечения двух факторов — снижающейся ключевой ставки и запуск программы льготного ипотечного кредитования.

🏦 Хотя и классическая ипотека (не на льготных условиях) пользовалась хорошим спросом, ввиду снижения банковских процентов по займам до адекватных уровней, вслед за ключевой ставкой, что и объясняет повышенный интерес не только к первичной, но и вторичной недвижимоси. А льготная ипотека лишь помогла разогнать цены, которые до этого пребывали в стагнации с 2014 года.

📈 Как акционер ЛСР, я могу только порадоваться такой динамике и интересу к недвижимости, однако складывается впечатление, что в текущем 2021 году нас ждёт если не коррекция в ценах за квадратные метры, то стабилизация уж точно. Если уже даже Путин с Грефом (да и многие другие тоже) комментируют взлетевшие резко вверх цены на недвижимость, призывая профильные ведомства попытаться как-то обуздать их, то эти намёки редко остаются без внимания.

( Читать дальше )

Плюс один автор на Смарт-лабе?

- 30 декабря 2020, 19:55

- |

Меня зовут Денис, и я тоже «инвестор» :)

Беру в кавычки, т.к. я, как и подавляющее большинство, проходил через стадию «буду покупать на минимумах, продавать на максимумах», ну и прочей ереси. Сейчас от этого (очень сильно надеюсь!) избавился, по крайней мере очень стараюсь бить себя по рукам, как только рука потянется к кнопке «Продать».

Я «пришел на рынок» ровно год назад (30.12.2019 были куплены первые акции), и мне очень сильно повезло, что я пришел именно в год ковидло-вого падения рынков — я увидел «вживую», как это бывает, потерял на этом небольшую сумму (процентов пять, может семь, от своего небольшого на тот момент портфеля — но успел все распродать в самом начале волны падения), еще 2-3 месяца «пострадал ерундой» (те самые попытки нащупать максимумы, и это с четырьмя то месяцами относительного опыта слежения за рынками, ага), после чего где-то с июля начал формирование более-менее вдумчивого формирования портфеля.

За год прочитано, само собой, определенная горка литературы, как классической рекомендуемой везде и всюду, так и относительно неизвестной (скажем так — достаточно редко встречающейся в рекомендациях).

( Читать дальше )

Сложный процент в инвестициях.

- 30 декабря 2020, 16:08

- |

Сила сложного процента.💵🏆📈

Эйнштейн назвал 8 чудом света — сложный процент.

И это действительно так. На длительном периоде деньги которые работают и реинвестируются, создают ещё большее количество денег.🤠💵

Предлагаю для сравнения графики сложного процента.📈😃💰

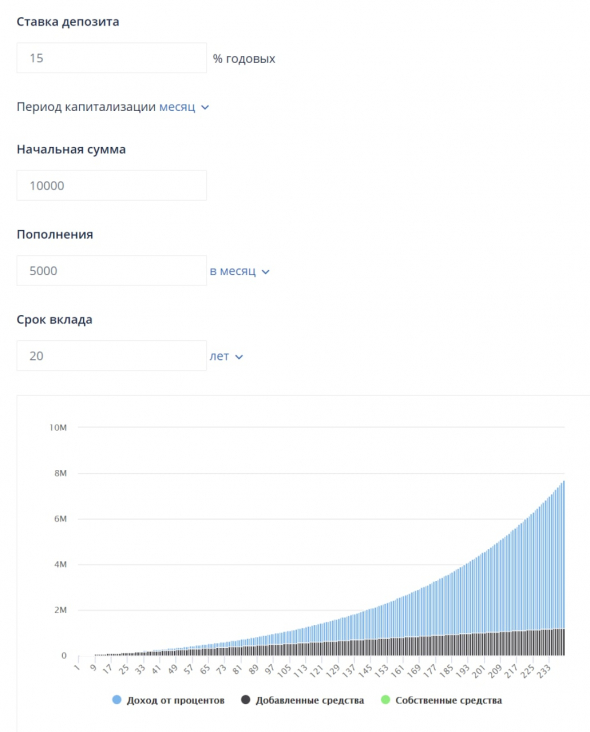

Один из вариантов инвестировать 5тыс.р ежемесячно в течении 20 и 30 лет. С доходностью около 15% годовых

И второй вариант.

Видно на графике с доходностью 25% годовых с периодом инвестиций 20 и 30 лет.

Почему два варианта.? Один один более активный учитывает, что мы улучшаем навыки о рынке и инвестициях, а второй с 15% это просто вложения в етф.

Все что нужно это пополнять свой счёт ежемесячно на 5тыс.р это доступно многим. Вопрос дисциплины и желания🤠🏆

Приз по итогу на мой взгляд очень достойный.

Если вам 20 или 30, 40 лет. То вполне возможно инвестировать в течении 20 или даже 30 лет когда есть время, что бы капитал сам себя преумножал.⌛

( Читать дальше )

РусГидро начинает проходить период высокой турбулентности, акции интересны для инвестиций - Велес Капитал

- 29 декабря 2020, 17:38

- |

Какие изменения были в 2020 г.? Несмотря на пандемию COVID-19, 2020 г. был оказался весьма насыщенным для компании. Мы выделим следующее:

— Введена Зарамагская ГЭС по ДПМ, платежи за мощность по которой составляют около 10 млрд руб. в год. — Компания продала свой зарубежный актив – Севано-Разданский каскад ГЭС в Армении.

— Приморская ГРЭС и Лучегорский разрез были обменяны на 42% акций ДЭК, которыми владел СУЭК.

— Сделка с СУЭК позволила осуществить рекапитализацию долга ДГК и консолидировать активы на Сахалине через допэмиссию акций Сахалинэнерго.

( Читать дальше )

Потому, что жизнь это боль. Про Орловского и его деньги в недвижимость.

- 28 декабря 2020, 22:31

- |

Это прежде всего коматоз студий (которые берут, чтоб закрепиться, потом продать и купить побольше, но оказывается, что покупать уже никто не хочет и жить в этих люмпен-домах), коматоз Подмосковья и новой Москвы (когда люди со временем понимают, что ездить в город очень утомительно, а инфраструктуры там нет), смерть старого фонда типа хрущевок-брежневок-панелек (за исключением суперлокации типа у кремля).

Слушал у Верникова управляющего Орловского, вещавшего вкрадчиво и тихим голосом ФСБэшника, который вероятно на свои бонусы от управления средствами лохов инвесторов в структурных продуктах и ПИФах с обычной общей комиссией до 3,5% от суммы вложенного, прикупил себе квартирки в старом фонде, причем, как было отмечено с гордостью — не попадающем под реновацию и еще подумал тогда «Что он делает? Ведь это управляющий, нельзя же так непрофессионально подходить к

( Читать дальше )

750 млн.руб. на акселерацию Смартлаба

- 28 декабря 2020, 21:23

- |

Думаю, Тимофей заслужил долю в этом бюджете. Нужно только вовремя подсуетиться и правильно упаковать смартлаб, чтоб он прошел по критериям отбора. Глядишь, выделят 10 млн.руб. на повышение финансовой грамотности населения. Почему нет?))

Как минимум, Смартлаб гораздо полезнее всякой модной дребедени, финансируемой Грефом на государственные средства в государственном банке.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал