Избранное трейдера Stang

3 стадии кризиса

- 12 марта 2020, 21:39

- |

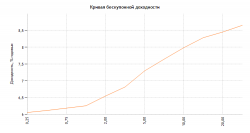

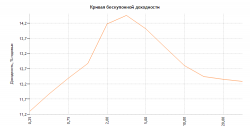

1. Штиль. Длинный «конец» дороже короткого.

2. Буря. Средний «конец» дороже короткого и длинного.

3. Шторм. Короткий «конец» дороже длинного.

по оси абсцисс время удержания ОФЗ (годы)

1. 15.12.2013 (Штиль):

2. 15.12.2014 (Буря):

( Читать дальше )

- комментировать

- ★9

- Комментарии ( 2 )

При каких событиях ETF резко растут или падают?

- 10 марта 2020, 17:53

- |

ETF в первую очередь зависят от макроэкономической среды, будь то курсы иностранных валют или состояние страновых экономик. Каждый кризис уникален и может по-своему влиять на каждый ETF.

Мы собрали все случаи сильных движений в каждом ETF и нашли основные причины подобных движений. При этом каждое резкое движение ETF может быть вызвано как ростом, так и падением сопутствующего макропараметра. Бывают ситуации, что падают даже долларовые ETF при росте самого доллара. Для некоторых ETF возможно наличие противоречащих логике движений макропараметров, что указывает на необходимость индивидуального анализа каждого кризисного случая.

События, сопровождающие движение ETF

( Читать дальше )

Инструкция для тех, кто хочет не платить налог на валюту. 👍

- 06 марта 2020, 12:19

- |

Я изучал эту тему несколько недель и слал кучу запросов в налоговую и МинФин. Так что могу считать себя ЭксперДом 🧐

1️⃣ Декларацию по налогу на валютной секции на Московской бирже 100% подаете Вы сами, и сами же все рассчитываете. Никто за Вас налог не платит и не рассчитывает.

2️⃣ Если Вы активно спекулировали — то по закону 100% вы должны заплатить налог. Ничего не придумаете. Можете дальше даже не читать. Но платить или нет — это уже Ваш личный риск. Пока что никого не дергали еще вроде как. Но это не значит, что не будут дальше дергать. Свалить это все на продажу личного имущества не получится, потому что на лицо явная коммерческая деятельность. И тогда никаких вычетов не полагается.

В 2014 году я платил, потому что сумма прибыли была 10 лимонов. И сделок было много.

3️⃣ Если Вы купили, держали и сделок не совершали(не более одной сделки продажи валюты в месяц. Количество покупок при этом никого не волнует), то можно все это слить как на продажу личного имущества. Тогда:

( Читать дальше )

Мечел - ФАС выдала разрешение на покупку активов Эльги

- 27 февраля 2020, 18:30

- |

«ФАС России рассмотрела ходатайство общества с ограниченной ответственностью „А-Проперти“… о приобретении доли в размере 100% уставного капитала зарегистрированных на территории Российской Федерации общества с ограниченной ответственностью „Эльгауголь“,… общества с ограниченной ответственностью „Эльга-Дорога“… и общества с ограниченной ответственностью „Мечел Транс Восток“… и установила, что сделка, заявленная в ходатайстве, не приведет к ограничению конкуренции»

"Мечелу" владеет 51% акций в этих компаниях, 49% — Газпромбанк.

источник

Потери экономики Китая от вируса

- 24 февраля 2020, 00:09

- |

Сегодня 23 февраля 2020 и Китай по-прежнему находится на осадном положении. По данным статистики, публикуемой в интернете вспышка пошла на снижение в рамках Китая, смертность чуть превысила 3% от числа заболевших, что довольно печально, но здесь попробую проанализировать последствия вспышки для экономики Китая.

Первое. Китайские новогодние каникулы должны были начаться 24 января 2020 года и продлиться 7 дней, до 31 января. По данным прошлого года, т.е. в 2019 за период каникул китайцы потратили $147 млрд. Но в этом году этой суммы нет. Вот размер трат, которые уже потеряны для экономики Китая.

Второе. Каковы размеры затрат к подготовке празднования нового года? Под этим я подразумеваю праздничные мероприятия, рестораны, закуп товара магазинами. Еще минусуем.

Третье. Это прибыль госпредприятий за 1 квартал 2020 года. Подумайте сколько остановлено производств, транспорта, развлечений. В цифрах прошлого года за 1 квартал прибыль госпредприятий составила более $122 млрд. То есть можно с уверенностью минусовать половину из этой суммы или $60 млрд.

Четвертое. Затраты на борьбу с вирусом составили $10 млрд.

Пятое. Добавим затраты ЦБ Китая на стабилизацию рынка акций, около $170 млрд.

Таким образом, только по самым скромным подсчетам потери китайской экономики составили около $400 млрд.

А теперь прибавим сюда остальной мир, завязанный на Китай и его товарв и… все не очень красиво.

Как торговать фьючерсным контрактом на натуральный газ NG на бирже ММВБ. Какие возможности и перспективы.

- 16 февраля 2020, 13:43

- |

Как торговать фьючерсом на натуральный газ?

На срочной секции биржи ММВБ появился новый инструмент — расчетный фьючерсный контракт на природный газ NG. Какие перспективы и как торговать этим инструментом?

Прочитав большинство обзоров о натуральном газе, заметил, что многие пишут о способах добычи газа, Северном потоке, СПГ, биогазе.

Все это конечно интересно, но как эти знания вы собираетесь применять в торговле?

Как все это может помочь трейдеру, торгующему на бирже ММВБ? Любой опытный трейдер скажет, что никак.

Дело в том, что факторов, влияющих на движение цены слишком много. Кроме того есть крупные игроки, которые преследуют свои определенные цели и могут способствовать движению цены туда, куда им нужно, не взирая на фундаментальную оценку. Есть, наконец, и очень важная политическая составляющая. Не возможно все рассчитать и предугадать.

Из спецификации фьючерсного контракта на природный газ на сайте ММВБ нельзя не отметить небольшое гарантийное обеспечение (ГО) около 2500 рублей. Что позволит трейдерам даже с небольшим депозитом разнообразить свой портфель стратегий.

( Читать дальше )

Эта клика так просто ни кого не оставит в покое

- 25 января 2020, 22:31

- |

Богатство - это то, что мы не покупаем

- 23 января 2020, 22:02

- |

Морган Хаузел в своей статье Wealth Is What You Don’t Spend проводит параллель между тренировками и финансовым благополучием.

Пересказано мной.

Давайте-ка я расскажу вам историю о том, почему некоторые люди в жизни не настолько финансово защищены, как могли бы. Начнем издалека: с исследованиях о потере веса.

Фитнес — это индустрия стоимостью 30 миллиардов долларов. При этом почти 40% американцев страдают ожирением.

Как уживаются между собой эти факты?

Да, можно сказать, что многие люди не тренируются совсем. Или они недостаточно тренируются. Или делают неправильные упражнения. Все три гипотезы верны. Но!

Группа исследователей в прошлом году нашла четвертую гипотезу: большинство тех, кто тренируется для похудения, либо не теряют вес совсем, либо в меньшей степени, чем бы им хотелось.

( Читать дальше )

ОФЗ-ИН 52001: ничего такого не было и нет

- 21 января 2020, 20:43

- |

Бывает, что какие-то расследования заходят в тупик и не приносят никаких плодов. Большинство из них.)

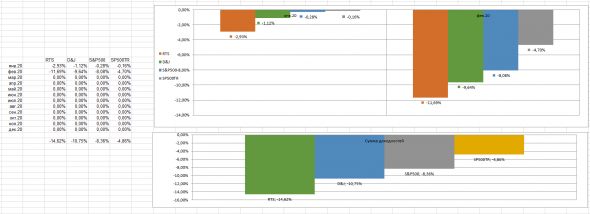

Не нашел в рунете инфу по полной доходности ОФЗ-ИН. Собрал все данные, расположил на графике, приложил другие инструменты для сравнения. И что? И ничего. Отсутствие результата тоже результат.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал