Избранное трейдера Степан Михайлов

Руководство по получению лицензии OFAC

- 25 декабря 2023, 15:21

- |

Руководство по получению лицензии OFAC

Это руководство поможет вам понять необходимые шаги и получить лицензию OFAC. Вся информация здесь важна для правильного понимания процесса и стратегии.

Лично я потратил 24 000 долларов на услуги консультанта для получения этой лицензии. Это было необходимо из-за отсутствия информации в этой области. Многие обещают «золотые горы», но на деле оказывается, что они мало что знают по этому вопросу. Моя проблема была в том, что компания, которая загнала меня в эти проблемы (Брокер БКС) также ничего не понимает в этом вопросе.

В 2022 году, когда у меня были заблокированы денежные средства, я начал заниматься вопросом лицензии OFAC, на русском языке не было никакого чёткого руководства. Через полтора года работы с OFAC и консультантами я, наконец, получил лицензию. Из опыта могу сказать, что два месяца активного взаимодействия с OFAC было достаточно для этого. Это руководство и сбор всех необходимых документов могут сократить срок до 3-4 месяцев.

( Читать дальше )

- комментировать

- ★63

- Комментарии ( 82 )

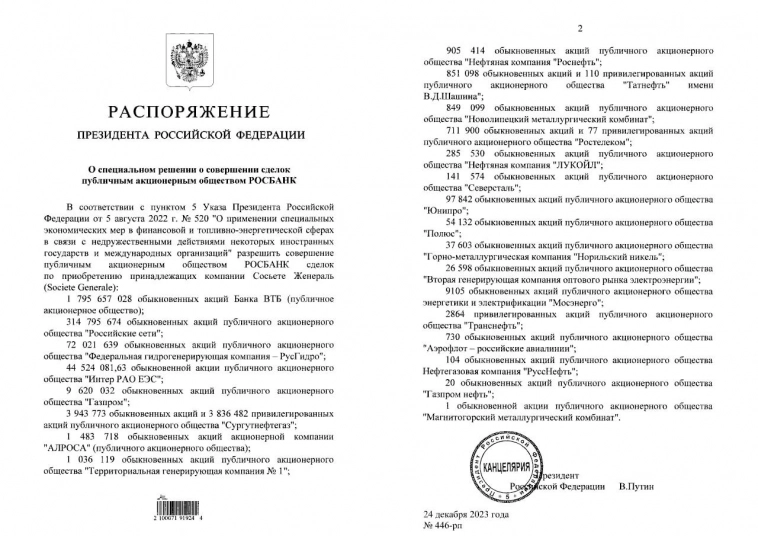

Росбанк Потанина купит акции ВТБ, ИнтерРАО, Газпроме, Алросе, ТГК-1, Роснефти, Татнефти, Лукойле, Северстали, НЛМК, Ростелекоме, Полюсе, Норникеле, Транснефти, Газпромнефти, ММК у Societe Generale

- 24 декабря 2023, 20:14

- |

Текущая цена пакета акций, принадлежащего Societe Generale, составляет немногим больше 7 миллиардов рублей. Если предположить, что сделка пройдет со стандартным дисконтом 50% от рыночной цены, то Росбанк, продав полученный пакет в рынок, выиграет около 3,7 млрд рублей, что составляет 2,5% от текущей капитализации банка.

Самые дорогие пакеты по рынку:

👉Лукойл = 1,92 млрд руб

👉Газпром = 1,56 млрд руб

👉Норникель = 0,65 млрд руб

👉Полюс = 0,57 млрд руб

👉Татнефть = 0,56 млрд руб

👉Роснефть = 0,53 млрд руб

👉Транснефть = 0,42 млрд руб

👉Сургут-п = 0,22 млрд руб.

http://publication.pravo.gov.ru/document/0001202312240001?index=2

Мосбиржа: около 60% free-float российского рынка акций заблокированы

- 13 декабря 2023, 12:34

- |

После блокировки российских золотовалютных резервов с началом геополитического конфликта ЦБ распорядился заморозить бумаги иностранцев внутри страны — активы находятся на счетах иностранных управляющих компаний (УК). Не заблокированы активы лишь у 2% нерезидентов.

«Их [зарубежных УК — прим.] доля во владении российскими акциями в свободном обращении (free-float) достигала 70%. Это было связано с недостатком внутреннего капитала, в то время как западные УК могли с легкостью привлекать крупные суммы и размещать их на развивающихся рынках», — отмечают в Мосбирже.

Российским же УК принадлежат 3,3% free-float, а основную долю рынка занимают физлица — 16,9%.

( Читать дальше )

Стоит ли участвовать в IPO Совкомбанка, если уже есть Самый Лучший Банк?

- 08 декабря 2023, 10:27

- |

- О Совкомбанке и о Самом Лучшем

- ROE не настоящий

- Считаю ROE

- Ребята, вы издеваетесь?

- Банк предлагают дешевле капитала?

- За сколько предлагают Совкомбанк?

- Бизнес Совкомбанка в 2024 году

- Дивиденды

- Итоги и выводы

- Важное заключение

О Совкомбанке и о Самом Лучшем

Совкомбанк занимает третье место по активам среди частных банков. Звучит внушительно, но на самом деле банк в масштабах страны крошечный:

Доля на рынке — всего 1,6%. Банк хочет иметь рыночную капитализацию чуть больше 200 млрд руб. Это — меньше текущей двухмесячной прибыли Самого Лучшего Банка.

Зачем нам нужен ещё один банк, когда уже есть Самый Лучший?

Самый Лучший настолько велик, что его сложно описывать в рублях — цифры не умещаются в экране монитора. Его успехи приятно описывать Совкомбанками. Например, расходы на IT — 2,5 Совкомбанка, ожидаемые доходы от ИИ — 4 Совкомбанка, планируемая годовая прибыль — 8 Совкомбанков.

В общем:

Его сиянье затмевает Солнце,

И замерзает кровь в его тени.

Такое счастье дорого даётся —

Венец, откуда ни взгляни.

Совкомбанк на это отвечает, что важен не размер, а умение. Мол, маленькому банку проще расти. И вообще мы шустрые и энергичные, влезем туда, куда другие не поместятся.

( Читать дальше )

Фундаментальный анализ для инвестиций. Часть 7. Ниже Плинтуса.

- 02 декабря 2023, 23:18

- |

Ранее я рассказывал о стратегии инвестиций в недооценку по фундаментальным показателям.

https://smart-lab.ru/blog/962007.php

Когда стоимость бизнеса на биржевых торгах значительно ниже балансовой оценки. И что для такой стратегии мы приобретаем акции компаний не справедливо или дорого оцененные в рынке, за счет хорошего спроса и щедрых выплат. А рассматриваем для покупки аутсайдеров, желательно те компании, которые были перепроданы в момент «страха рынка» по тем или иным причинам и желательно упали ниже оценки Акционерного капитала на момент создания АО – иными словами НОМИНАЛА.

То есть компания работала, работала … активы нарастила, а ее взяли и обвалили рыночные спекулянты из страха остаться ни с чем ниже ПЛИНТУСА…

Я отслеживаю и веду статистику для себя по таким активам. Считаю это хорошим капиталовложением на будущее, когда спрос восстановится, а с ним и цена. А прибыль от таких вложений обычно получается далеко не 10-20%, а кратная…

( Читать дальше )

Налоговый период 2023 подходит к концу. Что нужно знать инвестору

- 25 ноября 2023, 10:32

- |

Каждый инвестор хочет заплатить налоги и жить спокойно. Но для этого необходимо знать множество нюансов, чтобы налоговый период прошел без проблем. Мы собрали для вас полезную информацию.

Если вы торгуете только акциями или фьючерсами, то налоги спишутся автоматически со свободного остатка на брокерском счете в последний рабочий день года. Но, если у вас много разных инструментов или специфических операций, то есть разные нюансы. Рассмотрим налоги с разных ракурсов, чтобы со счетом было все в порядке.

Про ставки налога

Налоговый период — это отрезок времени, равный календарному году, в течение которого определяется налоговая база и рассчитывается сумма налога, которую нужно заплатить.

Налогооблагаемая база рассчитывается следующим образом: от полученного дохода на финансовых рынках вычитаются убытки и подтвержденные расходы (комиссии). От получившейся суммы исчисляется и удерживается налог по ставке:

• Для резидентов РФ — 13%, если налоговая база меньше или равна 5 млн руб. Если сумма больше — то 15%.

( Читать дальше )

Как я покупал физическое золото в ГОЗНАКе.

- 20 ноября 2023, 19:01

- |

Всем, привет!

На днях был в Торговом салоне ГОЗНАКа по адресу Москва, Даниловский Вал улица, 1 ст1. (Московский монетный двор) с целью зарегистрироваться на их сервисе www.goznakinvest.ru/ онлайн покупок физического золота.

Сразу скажу статья носит информационный характер для тех, кто задумывался о покупке физического золота с целью инвестиций именно в ГОЗНАКе.

Почему именно ГОЗАК, а не СБЕР, потому что у ГОЗНАКа самый маленький спред между ценами покупки и продажи онлайн (около 5-7%).

Для того чтобы иметь возможность онлайн купить золото (слитки, монеты) надо пройти идентификацию. То есть приехать лично с паспортом по вышеуказанному адресу в МСК (или в Питере) и заключить пользовательское соглашение и согласие на обработку персональных данных.

Далее надо установить два приложения на смартфон:

1. Гознак инвестиции

2. Nopaper – удостоверяющий центр для неквалифицированной электронной подписи (НЭП)

Вот 2-ой пункт — это шляпа. Но без нее не совершить сделку. Там надо сделать фото лица и фото паспорта, как я не пытался искусственный интеллект не смог меня идентифицировать. Моё личико и фото в паспорте не совпадало. Пришлось обращаться в тех.поддержку.

( Читать дальше )

Ошибка ИФНС или как не потерять право на зачет убытка

- 20 ноября 2023, 14:52

- |

Доброго всем дня!

Хочу рассказать сегодня об ошибке налоговиков, которую в последнее время часто встречаю в актах проверки деклараций 3-НДФЛ. Сразу к примеру, чтобы всем вам было легче понять суть…

У инвестора в 2017 году был убыток в размере 500 000 рублей по акциям, а в 2022 году он получил прибыль – 750 000 рублей, с которой российский брокер удержал НДФЛ. Соответственно, мы подаем декларацию 3-НДФЛ за 2022 год и пытаемся вернуть налог. Сумма НДФЛ к возврату будет 13% от 500 000 рублей, потому что сумма убытка меньше прибыли. Убыток можно полностью зачесть.

Но налоговая прислала акт проверки, в котором среди «лишней информации» указано, что вернуть излишне удержанный налог обязан сам брокер. И вот тут грубая ошибка. Когда брокер действительно сам в течение года удерживает НДФЛ в большем размере, чем положено, то эта сумма «переплаты» указывается в обязательном порядке в справке 2-НДФЛ. И вернуть эту сумму можно через брокера. Но брокер не делает зачет убытка прошлых лет с текущей прибылью. И для брокера никакая лишняя сумма налога не была образована.

( Читать дальше )

Как снизить налоги в конце года?

- 16 ноября 2023, 10:39

- |

Конец года – лучшее время для налогового планирования. В ноябре-декабре уже можно прикинуть финансовый итог и сумму налога, которую придется заплатить (или скорректировать).

Важно помнить, что налоговые расчеты делаются исключительно по закрытым сделкам. «Виртуальный» убыток, когда бумага подешевела, но остается в портфеле, превращается в реальный и снижает налогооблагаемый доход только после ее продажи.

Также стоит учитывать, что убытки от сделок с иностранными брокерами в 2023 году могут привести к рублевой прибыли из-за повышенной волатильности валют по отношению к рублю.

Стратегии снижения налогов

Чтобы снизить налоговую нагрузку можно воспользоваться льготными инструментами:

Трехгодичная или 5-летняя льгота (ЛДВ).

Сальдирование противоположных финансовых результатов у разных брокеров.

Фиксация убытков.

Фиксация убытков – это закрытие (продажа) подешевевших позиций до достижения нужного финансового результата. Она осуществляется в текущем году.

( Читать дальше )

Тотальный разгром акций третьего-четвертого эшелона в России

- 15 ноября 2023, 10:36

- |

Разворот тренда произошел в середине сентября 2023, давление продавцов начало нарастать с середины октября, последние две недели продажи существенно усилились, а с понедельника (13 ноября) продажи приобрели бесконтрольный лавинообразный характер.

В марте 2020 и в феврале 2022 обвал акций был существенным, но скоротечным, сейчас же уже месяц льют, а последние два дня настоящий ад – коллапс на десятки процентов в день по достаточно широкому списку эмитентов.

Последний аналог подобных направленных продаж — это 2008 год (по масштабу разгрома), но разница есть. В 2008 году рынок был представлен несколькими десятками тысяч частных инвесторов, теперь же в игре миллионы.

За последний месяц 90 эмитентов упали более, чем на 10% с совокупной капитализацией 4.7 трлн руб по закрытию торгов 14 ноября. Падение на 20% и сильнее обеспечили 53 эмитента, имея 1.7 трлн капитализации, обвал на 30% и более – 27 эмитентов с капитализацией почти 1.4 трлн.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал