Избранное трейдера Виктор Бавин

Потерял 15 миллионов на ковиде

- 05 мая 2021, 17:57

- |

Я тут читал в начале года хорошие отчеты о положительных результатах местных инвесторов и трейдеров. О том как Татарин купил дом в Бавлах. Как Василий заработал 25 миллионов за 15 лет. Прямо любо-дорого смотреть. Но есть и обратная сторона фонды и такими историями тоже нужно делиться.

Есть такое выражение «Папа не шорти», не знаю, есть ли аналогичное для плечей, но в прошлом году я хорошо прогорел именно на них.

Дело было так. Был я buy and hold инвестором, просто покупал вдолгую на несколько лет какие-то акции. Сначала без плечей. Потом увидел, что можно покупать с 5x плечами и якобы прибыль тоже будет 5x. И когда в 2018-19 годах происходили сильные просадки в голубых фишках, я стал покупать их с плечами. Например, когда Америка объявляла санкции и Сбербанк проседал на 20% или депутат Пидорелкин вводил свои инициативы против Яндекса, и он падал почти на 30%. Два года тема отлично работала, всё росло. Прибыль у меня рисовалась по 60-80% в год, при этом я не торговал, а раза три в год закупался и всё. Я думал я крутой чел, прибывал в эйфории.

( Читать дальше )

- комментировать

- ★17

- Комментарии ( 85 )

Уоррен Баффетт об инфляции в США

- 03 мая 2021, 14:45

- |

( Читать дальше )

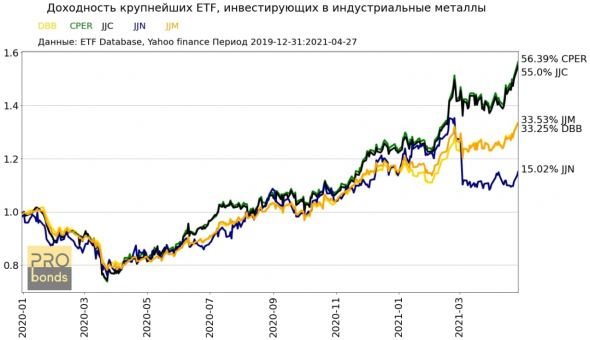

Доходность крупнейших ETF, инвестирующих в индустриальные металлы

- 01 мая 2021, 13:02

- |

• Invesco DB Base Metals Fund (DBB): Инвестирует в корзину металлов, включающую медь, цинк, алюминий

• United States Copper Index Fund (CPER): Инвестирует 100% средств в медь

• iPath Series B Bloomberg Copper Subindex Total Return ETN (JJC): Инвестирует 100% средств в медь

• iPath Series B Bloomberg Nickel Subindex Total Return ETN (JJN): Инвестирует 100% средств в никель

• iPath Series B Bloomberg Industrial Metals Subindex Total Return ETN (JJM): Инвестирует в корзину металлов, включающую медь, цинк, алюминий

Наибольшую доходность с начала 20 года показали индексы меди, в то же время диверсифицированные индексы хоть и показали не такую высокую доходность имеют меньшую волатильность

Доходность (годовая волатильность) ETF с начала 2020 года:

• DBB +33.25% (18.61%)

• CPER +56.39% (25.03%)

• JJC +55.00% (27.12%)

• JJN +15.02% (28.37%)

• JJM +33.53% (19.55%)

Доходность ETF с начала 2021 года:

• DBB 16.76%

• CPER 25.80%

• JJC 25.84%

• JJN -0.58%

• JJM 15.58%

InterActiveBrokers, дивиденды: готовим данные для налоговой декларации 3НДФЛ

- 26 апреля 2021, 11:45

- |

Для тех счастливчиков, кто получал дивиденды через InterActiveBrokers и немного знаком с Python, выкладываю несколько строк кода, который приведет (почти) данные из Activity-Annual этого брокера в вид, дружелюбный для переноса в российскую декларацию.

# -*- coding: utf-16 -*-

import os

import pandas as pd

import xml.etree.ElementTree as et

import lxml.html as lh

import numpy as np

#%%

path_curencies_rates = os.path.join('..//', 'Market_Data')# folder where data is kept

# RUB against USD and EUR

rub_USD_2020 = 'USD_RUB_exchange_rate_20200101-20201231.xlsx'

rub_EUR_2020 = 'EUR_RUB_exchange_rate_20200101-20201231.xlsx'

# dataframe where indicies are dates of 2020 and columns are rates RUB_USD and RUB_EUR

# all dates of 2020

dates = pd.date_range(start='1/1/2020', end='12/31/2020')

rub_currencies_rates = pd.DataFrame(index=dates, columns=['EUR', 'USD'])

# USD

df_rub_USD_CBRF = pd.read_excel(os.path.join(path_curencies_rates, rub_USD_2020), index_col=1)

df_rub_USD_CBRF = df_rub_USD_CBRF[['curs']]

# EUR

df_rub_EUR_CBRF = pd.read_excel(os.path.join(path_curencies_rates, rub_EUR_2020), index_col=1)

df_rub_EUR_CBRF = df_rub_EUR_CBRF[['curs']]

rub_currencies_rates.USD = df_rub_USD_CBRF.curs

rub_currencies_rates.EUR = df_rub_EUR_CBRF.curs

# fill empty dates

rub_currencies_rates.EUR = pd.DataFrame.ffill(rub_currencies_rates.EUR)

rub_currencies_rates.USD = pd.DataFrame.ffill(rub_currencies_rates.USD)

<br /><br />#%%

annual_activity_statement = 'Activity-Annual_2020_2020.htm'

table_name = 'Dividends' # table that contains dividends only

report_full = lh.parse(annual_activity_statement)

parent = report_full.xpath(".//div[contains(text(), '{}')]".format(table_name))[0].getnext()

element = parent.getchildren()[0].getchildren()[0]

html = et.tostring(element)

div_df = pd.read_html(html)[0]

div_df.Amount = pd.to_numeric(div_df.Amount, errors='coerce')

div_df.Date = pd.to_datetime(div_df.Date, errors='coerce').dt.date

div_df = div_df.dropna(subset=['Date'])

div_df = div_df[div_df.Amount.notnull()]

# If nominated in EUR, taxation was NOT applyed

div_df['Currency'] = np.where(div_df.Description.str.contains('EUR'), 'EUR', 'USD')

div_df['Taxes_paid'] = np.where(div_df.Description.str.contains('EUR'), 0, (div_df.Amount*0.1).round(decimals=2))

eur_rub_dict = rub_currencies_rates.EUR.to_dict()

usd_rub_dict = rub_currencies_rates.USD.to_dict()

# eur_rub_dict

div_EUR = div_df[div_df.Currency=='EUR']

div_EUR['rate_RUB'] = div_EUR['Date'].map(eur_rub_dict)

div_USD = div_df[div_df.Currency=='USD']

div_USD['rate_RUB'] = 0

div_USD['rate_RUB'] = div_USD['Date'].map(usd_rub_dict)#rub_currencies_rates.USD

div_total = pd.concat([div_EUR, div_USD], axis=0)

div_total['RUS_tax'] = div_total.Amount * 0.13

div_total['Taxes_TO_pay'] = ((div_total.RUS_tax - div_total.Taxes_paid) * div_total.rate_RUB).round(decimals=2)

div_total.Taxes_TO_pay.sum().round(decimals=1)

div_total.Description = div_total.Description.str.split(' Cash').str[0]

for i, d in div_total.Date.iteritems():

ds = d.strftime('%d.%m.%Y')

div_total.at[i, 'Date'] = ds

#%%

# To fill in field `'ОКСМ'` of Rus Tax Form ISIN will be used,

# it consists of two alphabetic characters, which are the ISO 3166-1 alpha-2 code for the issuing country.

# DataBase is `'country_ISO_codes.csv'`

country_codes = pd.read_csv('country_ISO_codes.csv')

country_codes = dict(zip(country_codes['alpha-2'], country_codes['country-code']))

def assign_country_code(name, country_codes):

'''

Returns a country numeric ICO code.

Two first symbols of ISIN represent Country ISO-3166 Alpha Code.

Parameters:

name : string, field Description from IBKR report;

country_codes : dictionary, keys are ISO Alpha Codes, values are corresponding ISO Num Codes.

'''

if '(' and ')' in name:

start = name.find('(') + 1

end = name.find(')')

isin = name[start : end]

country_Alpha_code = isin[0:2]

try:

country_Num_code = country_codes[country_Alpha_code]

except Exception as e:

country_Num_code = name

return country_Num_code

return name

div_total['Country_Num_Code'] = div_total['Description'].apply(assign_country_code, country_codes=country_codes)

#%%

# get all attributes of Rus Tax Form as a list

path_to_form = 'Tax_form_2020_draft_20210419.xml'

tree = et.parse(path_to_form)

root = tree.getroot()

for el in root.iter('ДоходИстИно'):

for child in el[0:1]:

attributes_Rus_Tax_Form = list(child.attrib.keys())

# DataFrame Rus Tax Form with indices from div_total

df_rus_tax_form = pd.DataFrame(index=div_total.index, columns=attributes_Rus_Tax_Form)

# fill all fields in with data from corresponing columns

# do some calculations as well

df_rus_tax_form['ОКСМ'] = div_total.Country_Num_Code

df_rus_tax_form['НаимИстДох'] = div_total.Description

df_rus_tax_form['КодВалют'] = np.where(div_total.Currency=='EUR', '978', '840')

df_rus_tax_form['КодВидДох'] = '22' # check it out

df_rus_tax_form['КурсВалютДох'] = div_total.rate_RUB

df_rus_tax_form['ДатаДох'] = div_total.Date

df_rus_tax_form['ДатаУплНал'] = div_total.Date

df_rus_tax_form['ДоходИноВал'] = div_total.Amount

df_rus_tax_form['ДоходИноРуб'] = (df_rus_tax_form['ДоходИноВал'] * df_rus_tax_form['КурсВалютДох']).round(decimals=2)

df_rus_tax_form['КурсВалютНал'] = div_total.rate_RUB

df_rus_tax_form['НалУплИноВал'] = div_total.Taxes_paid

df_rus_tax_form['НалУплИноРуб'] = (df_rus_tax_form['НалУплИноВал'] * df_rus_tax_form['КурсВалютДох']).round(decimals=2)

df_rus_tax_form['НалЗачРФОбщ'] = (df_rus_tax_form['ДоходИноРуб'] * 0.13).astype(int)

df_rus_tax_form['НалогЗачРФОбщ'] = df_rus_tax_form['НалУплИноРуб'].astype(int)

# all data in a xml-object should be str

form_to_export = df_rus_tax_form.applymap(str)

# create a root

income_abroad = et.Element('ДоходИстИно')

tree = et.ElementTree(income_abroad)

# add children with a relevant tag

# each child has attributes that is a dict representing a row from DataFrame

for i, r in form_to_export.iterrows():

d = r.to_dict()

et.SubElement(income_abroad, tag='РасчДохНалИно', attrib=d)

tree.write('rus_tax_form_experiment.xml', encoding='WINDOWS-1251')

Файлы USD_RUB_exchange_rate_20200101-20201231.xlsx EUR_RUB_exchange_rate_20200101-20201231.xlsxможно скачать с сайта ЦБ.

Tax_form_2020_draft_20210419.xml — моя 3-НДФЛ, сохраненная из налогового личного кабинета.

country_ISO_codes.csv — коды стран, файлом могу поделиться.

За критику и правки буду благодарен.

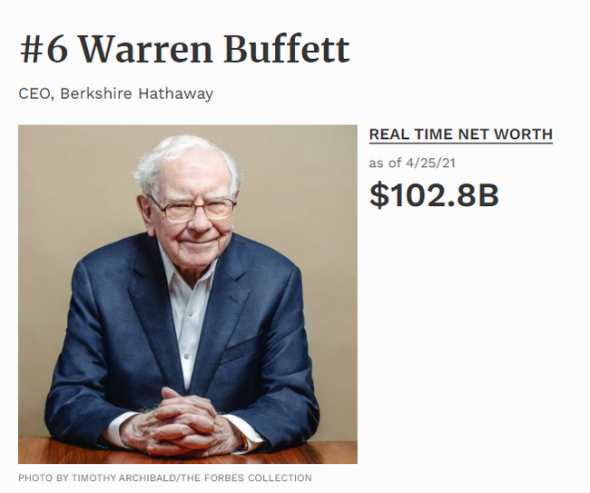

Где живёт Уоррен Баффетт - миллиардер, #6 списка Forbes с состоянием $102 млрд. "Дворец" миллиардера

- 26 апреля 2021, 11:09

- |

Уоррен Баффетт является основателем и бессменным (хоть и с недавних пор только номинальным) лидером промышленно-страхового гиганта Berkshire Hathaway.

Его корпорация похожа на лоскутное одеяло: она состоит из сотен компаний, которые были присоединены к Berkshire на протяжении длинной истории. Компании, являющиеся «лоскутами» этого одеяла занимаются примерно всем, что вы можете себе представить: страхованием авто, промышленных объектов и недвижимости, производством химических жидкостей (Lubrizol), самолетных турбин (Precision Castparts), батареек (Duracell), домов на колесах (Forest River), шоколадных конфет (See's Candies). Помимо прочего, у компании одна из самых протяженных сетей железных дорог в США (BNSF), огромная сеть электростанций — от ветряков до атомных (BHE), газопроводы, дальнобои (McLane) сети мотелей и заправок (Pilot), фирма по прокату бизнес-джетов (NetJets) и многое другое.

( Читать дальше )

Топ вопросов по налогам при торговле через зарубежных брокеров

- 23 апреля 2021, 20:44

- |

Топ вопросов по налогам при торговле через зарубежных брокеров

1. Где платить налог, в России или в США ?

Налог мы платим в России. США удерживает только проценты по дивидендом, а по остальным активам мы платим в России, так как мы резидент РФ

2. За какой промежуток подаются налоги ?

Всегда подаем за прошлый год. В 2021 подаем за 2020. В 2022 мы будем подавать за 2021 и т.д

3. Сколько нужно платить налога по акциям

В РФ это всегда 13% с прибыли

4. Сколько нужно доплачивать по дивидендам?

Тут все зависит от того, сколько процентов удержало государство в котором находится компания. В США чаще всего взымают 10% изредко 30%.

Вся информация по тому, сколько с вас удержали процента по дивидендом указана в годовом отчете брокера. Для примера: с акции Эпл США удержали 10% и вам останется доплатить 3% в РФ.

( Читать дальше )

Актуальное Interactive Brokers

- 23 апреля 2021, 12:17

- |

Какие плечи (Леверидж)при торговле акциями в США.

Три типа аккаунта и их условия.

3 типа аккаунта:

1.Reg-T маржин

2. портфолио маржин

3. Простой КЕШ-аккаунт

Леверидж - они же плечи (далее по тексту)

Информация по акциям (Плечи и леверидж), как там, что происходит.

Далее, механизмы и примеры.

Акции, плечи — Леверидж. В Interactive Brokers — есть два типа аккаунтов для МАРЖИ.

Это Reg-T маржин и портфолио маржин.

------------------------------------------------------------------------------------------------------------------------------------------

Reg-T маржин — это маржа дает аккаунту плечи от 1-4 го.

Стандартилизовано.

В течение дня — плечо на акции от 1- 4х. Это – тип Reg-T маржин.

Пример:

Если у Вас есть $ 1 000 000, то вы можете купить акции на $ 4 000 000.

( Читать дальше )

Нас ждет смена приоритетов на рынке

- 23 апреля 2021, 11:03

- |

Традиционно на рынках есть 3 класса отраслей: циклические, растущие и защитные.

— Растущие актуальны почти всегда. Но в них, опять же, всегда вопрос цены (насколько быстро растут vs процентные ставки, по которым дисконтируешь будущие успехи) — к примеру, сейчас доходности Treasuries и ОФЗ растут, что немного мешает акциям роста.

— Циклические (стройка, банки, сырье, товары не первой необходимости luxury, спорт, авто, fashion) наиболее подвержены контрасту — в кризисы валятся, а затем взлетают на 50-100% с низкой базы.

— Защитные же (медицина, товары ежедневного пользования еда, хозбыт, телекомы, электроэнергия и сети) растут более гладко, платят больше дивидендов, меньше падают в кризисы.

Сейчас заметно, что с ноября мы увидели рост акций циклических отраслей на 40-100%, и на мой взгляд процесс почти завершился:

1) Нефть выросла ($40 > $65-70), и акциям сектора остается 10-12% до целей. Сталевары и удобрения — также.

2) Банки нарастили ставки, по которым кредитуют, высвободили резервы (нереализованные списания по кредитам), провели гору IPO, SPAC, бондовых займов и заработали на них.

( Читать дальше )

Клиентов российских брокеров могут отрезать от рынка США

- 23 апреля 2021, 07:42

- |

Как сообщает «Банкста», один из крупнейших интернет-брокеров США Interactive Brokers решил больше не работать с российскими брокерскими компаниями.

IB закрыл счета субброкерам из РФ после того, как Россия попала в список стран с определенным уровнем риска, где для брокеров невозможна услуга счета с неполным раскрытием информации о конечном клиенте (так называемая четвертая группа ND), пояснил finanz источник, знакомый с ситуацией источник.

В результате тип счета, когда российский брокер позволяет российскому участнику торговать иностранными инструментам через свой шлюз, не заключая договор с самой IB, больше недоступен. Судьбу каждого клиентского счета, который работал по такой схеме, будут решать субброкер и клиент индивидуально.

www.finanz.ru/novosti/fondy/klientov-rossiyskikh-brokerov-mogut-otrezat-ot-rynka-ssha-1030335674

И такое ощущение, что уже все случилось

Объемы какашечные...

СПБ кухня биржа торгует само с собой

Подборка полезных ресурсов без Yahoo Finance и Seeking Alpha: данные, идеи и воспроизводимые исследования

- 21 апреля 2021, 16:39

- |

Привет, в этот раз будет общий пост про полезные источники в сети, где можно бесплатно взять данные, примеры кода и другие полезные вещи.

Более направленные подборки по идеям можно посмотреть здесь https://smart-lab.ru/blog/628709.php, а по книгам здесь https://smart-lab.ru/blog/681121.php

Биржевые данные:

Биржевые:

- https://www.quandl.com Quandl. Простой и адекватный API для Python, много бесплатных данных по отдельным биржам. Например, по Гонконгской и Варшавской бирже. Есть данные по сырьевым фьючерсам и другому сырью. Экономическая статистика и альтернативные данные тоже есть в бесплатном варианте. В отличие от других сайтов с котировками и графиками – здесь промышленная выгрузка для исследований;

- https://stooq.com Stooq. Неожиданно богатый бесплатным контентом локальный сайт (Польша). Большая часть не представляет интереса и можно сразу перейти к большим (для бесплатных) выборкам биржевых данных по США, некоторым европейским и азиатским странам

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал