Избранное трейдера FREED

7 ноября . . . Некоторые участники рынка считают это праздником . . . Возможности, которые большинство не видит Мысли на 7 ноября

- 07 ноября 2024, 17:38

- |

Трагедия для миллионов людей (красный террор, экспроприация, гражданская война, репрессии).

В России 1913г было много достижений.

После, при коммунистах — голод, репрессии, ограбление

(раскулачивание, отбор собственности у бизнеса, красный террор)...

Мнение других.

Индустриализация

Победа в ВОВ.

Пенсионное обеспечение

Полет человека в космос

всеобщее образование

всеобщая медицина

освоение дальнего востока

освоение целины

освоение множества месторождений

успехи в спорте

успехи в науке

.. .

Личное мнение

Думаю,

оба мнения верны.

К сожалению,

в Брежневском Политбюро не было руководителя уровня Дэн Сяопина.

Дэн Сяопин начал рыночные реформы в Китае в 1977г

Думаю,

сейчас у умного человека больше возможностей, чем при социализме ленинского типа, который был в СССР.

Думаю, что всю жизнь пахать на государство в надежде на пенсию и не иметь законной возможностей для своего дела — это грустно.

Написал личное мнение.

Ни с кем не спорю.

Ресурс — про трейдинг и инвестиции.

Поэтому считаю, что нужно рассчитывать на себя и не зависеть от государства.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 76 )

Рынки России при Трампе

- 06 ноября 2024, 23:35

- |

Республиканец Трамп понимающий, что Америка идет к закату(по Далио), хочет смягчить это падение цивилизации, сделать наиболее плавным.

-Меньше тратить — больше зарабытывать.

-Возращать производства Домой

-Сокращая траты (до 2 трлн) ради сохранения денежной массы $. На поддержание мирового порядка тратятся сумашедшие траты которые не покрывают прибыли. Чтобы не восполнять их с помощью печатного станка, он их порежет.

-Дорогие и безнадежные войны закрыть, т к Долги в безнадежных войнах не возращаются.

-Илон Маск понимая невозможность конкуренции Tesla с КНР, закрывает рынки для китайских электрокаров с помощью протекционизма Трампа.

-Американцам придется больше работать а не использовать дешевый иностранный труд, но чтобы выиграть русским и китайцам придется работать еще упорнее.

-Добывать нефти и газа больше, и максимально заместить РФ на мир рынках.

Трамп видит США как компанию в которой сводит бюджет проведя чистку в своих процессах. Сделать из США республику, обеспечив экономику максимальным суверенитетом.

( Читать дальше )

Эйфория

- 06 ноября 2024, 19:39

- |

У нас война закончилась? Так, вроде, не пахнет даже.

С нас сняли санкции? Так Трамп первый их и вводил. Он же бизнесмен. Так не только США санкции вводили.

В стране запахло подъемом экономики? Так нет. У нас ВВП, чтоб отчитаться перед электоратом с экрана телевизора, начали считать по… сайту госзакупок))))

Впереди подъем ключевой ставки до, минимум, 23 х маячит. А значит люди не переставая берут кредиты и все больше пытаются купить вещей. А вдруг завтра будет дороже.

Смотря на это, продавцы задирают цены — ну чтоб не прогореть. Вдруг завтра дороже...

Это вечный инфляционный круговорот.

Как отдавать будут...? Так есть же процедура банкротства. Узаконена.

Куда все рванули бумаги то ценные покупать?

Все только вниз едет и ехать будет. До уровней мая 21го и октября 22го. минимум.

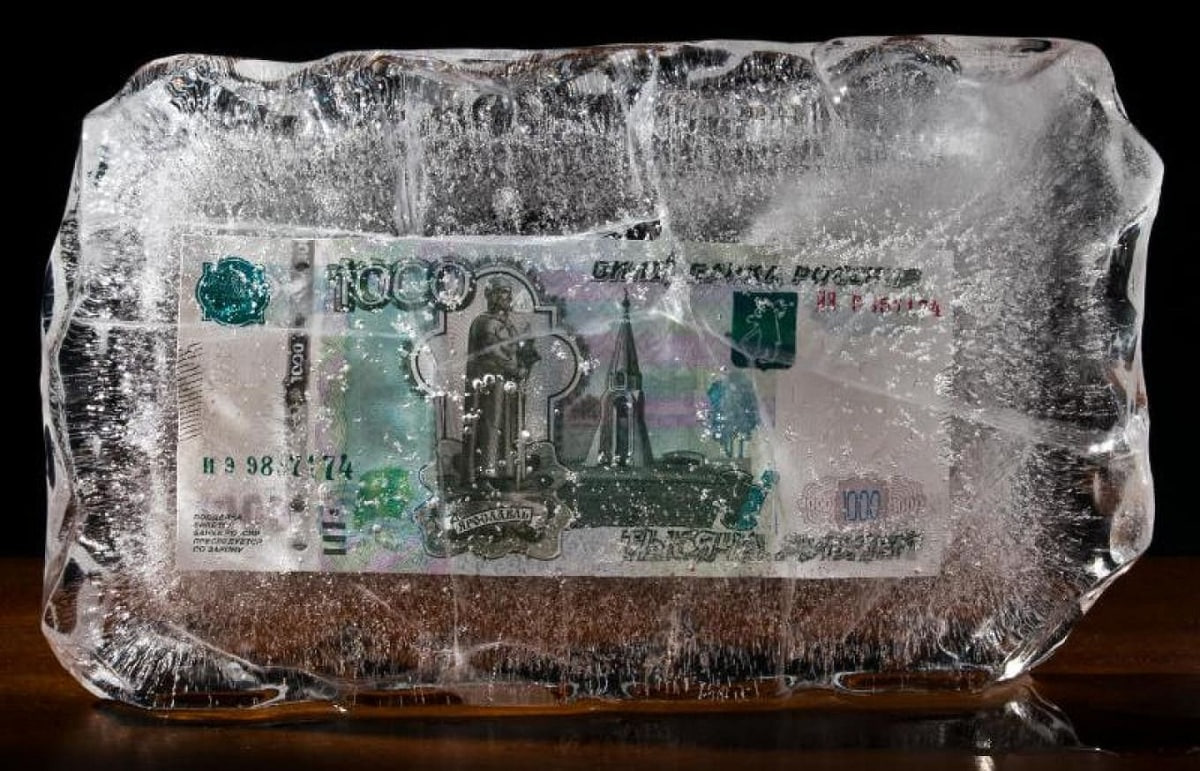

❓ Банковские депозиты: конфискация или финансовая мобилизация?

- 06 ноября 2024, 16:12

- |

Добрый день, друзья!

Вчера директор Института социально-экономических исследований Алексей Зубец заявил, что «триллионы рублей, которые россияне хранят на вкладах в банках, могут быть заморожены».

Исторический опыт россиян говорит о том, что изъятие накоплений населения происходило в РФ в относительно недавнем прошлом путём всевозможных конфискационных «обменов» либо через гиперинфляцию.

👉 Поэтому ничего нового г-н Зубец не открыл. В среде инвесторов уже несколько месяцев ходит версия о том, что население при помощи высоких процентных ставок намеренно «загоняют» в банковские депозиты, чтобы потом эти средства конфисковать.

В то же время, учитывая, что институт, возглавляемый Алексеем Зубцом, входит в состав Финансового университета при правительстве РФ, его заявление вызвало широкий общественный резонанс.

Умозаключения г-на Зубца основываются на том, что на заморозку вкладов власти будут вынуждены пойти из-за угрозы «бешеной инфляции», которая может возникнуть, если люди начнут массово тратить накопленные на вкладах деньги.

( Читать дальше )

Прошел диспансеризацию

- 06 ноября 2024, 15:59

- |

Ну и ещё немного про здоровье, чтобы два раза не вставать.

В октябре прошел довольно обширное медицинское обследование у всех специалистов, или так называемую диспансеризацию.

В России всем взрослым положена бесплатная диспансеризация раз в три года, а после 40 — ежегодно.

Мне 39, но я попадал и по году и без него. Бегло прошел осмотр у всех профильных специалистов, сдал много анализов, сделал флюху, экг, УЗИ всех внутренних органов.

Кроме севшего зрения, пока больших проблем не замечено. Все системы в норме. Немного песка в почках и пятен на печени, но не критично.

По итогу сказали не есть жареного.

В общем, часики тикают, к здоровью надо бережно относиться. Не в плане жалеть себя, а хотя бы стараться поменьше вредить организму.

Ну и знать что к чему, конечно.

Я провел диагностику, чего и вам желаю!

Записаться, кстати, можно через госуслуги. По полису ОМС всё абсолютно бесплатно.

4.11.2024 Станислав Райт — Русский Инвестор

Сдал кровь и вам советую

- 06 ноября 2024, 15:42

- |

Который день всё порываюсь сформулировать и написать свои мысли по инфляции, но наверное опять не сегодня. Выходные, да еще и праздник — не время для для грустных тем.

Так что, расскажу немного про здоровье.

На этой неделе я в очередной раз сдал кровь. Делаю это уже третий раз в этом году. А всего за менее чем 20 лет у меня в активе уже 44 донации.

( Читать дальше )

Что купили бы известные инвесторы на нашем рынке?

- 06 ноября 2024, 10:39

- |

В «Альфа-Инвестициях» есть интересная рубрика — в ней описываются принципы известных инвесторов и бизнесменов, а затем подбираются интересные им активы.

Давайте посмотрим, что купили бы инвесторы прошлого на российском рынке.

Адам Смит — отец экономической науки, который ввел в нее многие базовые термины. Его основные принципы:

- Рынок регулируется сам. Никакие приказы не должны влиять на его работу — «невидимая рука» рынка все сделает сама.

- Конкуренция ведет к прогрессу. На конкурентном рынке бизнес развивается, а цены становятся ниже.

- Специализация — это ключ к успеху. У каждого есть свои сильные стороны, причем это касается как компаний, так и отдельных стран.

Какие активы подходят под эти критерии?

Новатэк. Работает на конкурентном рынке и постоянно совершенствует свой бизнес. Поэтому даже в трудные времена его рентабельность превышает 40%.

ТКС Холдинг. Сделал ставку на инновации и не прогадал. Банк без офисов так понравился людям, что он ворвался в топ-3 по количеству клиентов.

( Читать дальше )

Заморозка вкладов

- 05 ноября 2024, 22:46

- |

Алексей Зубец не исключил заморозку вкладов россиян во избежание «бешеной» инфляции

Таким мнением в эфире радиостанции «Говорит Москва» поделился директор Института социально-экономических исследований.

«Вклады могут заморозить. У людей на счетах накопились какие-то огромные деньги — десятки триллионов рублей. А ставку принято решение снимать. Понятно, что люди просто пойдут забирать эти деньги и принесут их на рынок. После этого на рынке начнётся бешеная инфляция. А дальше возникает вопрос — какая стратегия действий, чтобы это не наступило? Один из таких достаточно очевидных вариантов, что при снижении ставки люди смогут забирать с банковских счетов какие-то определённые суммы, но не всё сразу. Такой сценарий возможен, чтобы не было вала денег, которые выплеснутся на товарный рынок и спровоцируют инфляцию».

Откровенно говоря, я бы запустил в отношении директора института социально-экономических исследований (Федерального бюджетного учреждения между прочим!) проверку, с целью выяснить а не имбецил ли он?!

( Читать дальше )

Почему ЦБ не сможет задушить инфляцию? точнее сможет, но не ЦБ...

- 05 ноября 2024, 16:13

- |

В целом всем вполне очевидно, что за счет постоянной эмиссии рубля, понятно на какие нужды и зачем, денег в системе становится много, денежная масса растет, растет и инфляция, ну а уж следом за последней и ножками семеня растет и ставка.

что происходит когда растет ставка?

Ставка тормозит и душит кредитование и кредитное потребление, в основном дорогих «продуктов» (квартир, ремонтов, авто, техники и пр.) и услуг (путешествий, медицины, и пр.). что делаем? правильно, отменяем льготные программы, поднимаем утильсборы, поднимаем ставки по кредитам и делаем рассрочку невозможность по сути. Так, все это есть, все это сделано! ставка сработала!

Далее, когда кредитное потребление задавлено, то в какой-то момент времени долгая высокая ставка сама уже начинает порождать инфляцию, не так ли? Или таки продолжает с ней бороться?

Так как деньги (на счетах и депозитах) активно начинают делать другие деньги, и потребинфляцию (не кредитную) высокая ставка тормозит лишь временно, пока не накопятся те самые новые хрустящие процентные доходы, на которые можно будет потреблять то, что раньше было кредитным потреблением… Ну то есть модель — подождать и накопить… И чем дольше ставка, тем слаще накопленный доход. ну так, в теории.

( Читать дальше )

Что купить чтоб не потерять?

- 05 ноября 2024, 16:10

- |

Что купить чтоб не потерять?

Сейчас это сложный вопрос. Реально сложный.

Советников что купить вокруг много, а риски то не они за принятые решения несут, а тот кто советами воспользовался.

И значит что? Значит надо думать своей головой.

Топ вредных советов:

1. Купить золото.

Ведь золото всегда растет в цене.

Золото, цена в долларах

Золото, цена в долларахТак то оно так, но!

1.1. В долларах, по технике цена давно вышла выше, чем по волновому анализу положено и коррекция могла начаться еще с уровня 2400, но пока не началась.

1.2. Золото в долларах растет в кризис и снижается когда ФРС ставку снижают. ФРС ставку решил дальше не повышать, а снижать, ибо у них безработица растет. А вторую великую депрессию они не хотят.

1.3. Но мы то покупаем золото в рублях. А что у нас с графиком в рублях? Да все, что угодно. Курс рубля падает, ставку поднимают. И че ждать?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал