Избранное трейдера Up-and-Down

Позвонил Тимур Турлов (Freedom Finance)

- 02 ноября 2019, 13:26

- |

Это по мотивам моего вчерашнего поста.

1. Комисс доходы резко выросли за год, т.к

а) консолидировали одну дочку

б) активы клиентов за год выросли на несколько сот миллионов

2. Доходы комиссий от IPO где-то треть комисс доходов. Сознают что хайп пройдет, доходы по этой статье могут снизиться, но они не основные.

3. Клиентские активы $74 млн — это только те средства, где клиенты разрешили FH распоряжаться деньгами. Остальные не отражаются в отчетности + полный объем клиентских средств компания даже не может оценить (есть нюансы).

4. Собственный трейдинг сокращается. Портфель распродают потихоньку. Часто в свой портфель именно попадают бумаги взятые на книгу в ходе проведения размещений, организатором которых выступал FH.

5. Дальше будут работать над повышением прозрачности отчетов, подумают о том, чтобы делать презентации, раскрывать структуру комиссионных доходов и прочее.

6. Дал guidance даже) Сказал, что в 1-м квартале 2020 они сделали 8 млн прибыли, следующий квартал будет «не хуже».

7. Сказал, что даже не знает кто владеет 20% компании, то есть у компании много абсолютно рыночных инвесторов и бумаги компании EASY TO BORROW, что значит брокера их держат и дают в шорт

- комментировать

- ★4

- Комментарии ( 31 )

Когда начинается и заканчивается бычий рынок

- 01 ноября 2019, 21:23

- |

растет на скептицизме,

стареет на оптимизме

и умирает на эйфории.

Джон Темплтон

Безубыточная стратегия

- 01 ноября 2019, 19:20

- |

Стратегия простая, предполагающая закрытие всех сделок в плюс (это не стратегия Севена с пенистаками).

Я ее уже успешно обкатал на 3-ех плечевом етфе TQQQ. За месяц заработал процентов 10% помоему, но потом попал в просадку на 3 месяца и недавно закрыл позу в плюс. Если бы сидел в безплечевом етфе вышел бы в плюс гораздо раньше. В этом минус плечевых етфов.

Я вам не рекомендую использовать для этой торговли плечевые етф. Только без плеча.

Суть стратегии:

Берем постоянно растущий актив. Етф на SP500 или Наздак — SPY, VOO или QQQ.

Нужно постоянно удерживать позиции и выходить из лонгов только при наличии разворота.

В среднем удержании позы от нескольких дней до месяца.

Если признаки падения ложные, то нужно снова заходить на хаях и ждать новых сигналов на падение.

Только лонг, без стопов и плечей. Тайм фрейм: 1 час + дневка для общей картины.

Цель — обогнать индекс.

Плюсы:

1. не нужно залипать постоянно за монитором. Достаточно 2-3 раза в день проверять наличие разворота.

( Читать дальше )

20 000 000 из 1 млн - недвижимость. Благодаря 8-му чуду света

- 01 ноября 2019, 14:37

- |

Мой итог на сегодня, собственный пенсионный фонд

192/25тыр/ноябрь2019 = 20 360 596

Расшифровка.

1) Позади 192 месяца инвестирования в недвижимость (2 ком квартира Москва — 30 000 usd = 1 млн руб. покупка 2003 год )

2) Ежемесячно откладываю c аренды 25 тыс.руб, под %, деньги не изымаю.

( Читать дальше )

Инвестиционный аналитик Искандер Луцко о логике инвестиций, инвесторов и рынков

- 01 ноября 2019, 13:32

- |

«Наши люди смогли разобраться в запуске ракет, значит такие понятия, как „акции“ и „облигации“ для них тоже будут доступны».

Найдите 5 минут, чтобы узнать, как вести себя, если теряешь деньги и как узнать, что стоимость акций может резко упасть или вырасти.

Для тех, кто уже знает ответы на эти вопросы — вторая часть разговора. В ней о том, почему в нашей стране так мало знают о финансах, как работает инвестиционный аналитик и причем тут твиттер Трампа.

#1

Искандер Луцко — главный стратег и аналитик в ITI Capital. Это он делает те самые обзоры рынков, которыми зачитываются наши подписчики, и создает инвестиционные идеи, которые действительно работают.

Три совета для тех, кто держит деньги под матрасом?

Есть два типа людей, которые так себя ведут. Первые — это те, кто очень сильно обожглись. Этих людей мне очень жалко. Я и сам терял деньги, и один раз это было очень много. Шесть нулей. Доверился человеку. Но есть определенный залог успешного трейдера.

( Читать дальше )

Почему жить и зарабатывать надо в России, а инвестировать в США. Географический арбитраж

- 31 октября 2019, 13:02

- |

Эпиграф: всяк кулик свое болото хвалит.

Под арбитражем в финансах понимается практика получения дохода от разницы в ценах связанных друг с другом финансовых инструментов на двух и более рынках.

У меня и моих приятелей есть развлечение. Мы любим хвастаться не статусными вещами. А тем, насколько дешево они нам обошлись.

Это фото из окна моего дома, в котором я прожил более 5 лет. Стоимость аренды $1200. Россия, Подмосковье.

( Читать дальше )

И еще раз о хедже портфеля акций, 2 часть

- 31 октября 2019, 11:25

- |

Итак, продолжаем:

1 часть здесь smart-lab.ru/blog/571035.php#comment10270086

Как я уже определил для полного хеджирования портфеля, мне необходимо 45 путов. 3 последовательных страйка по 15 шт. на страйк. Стоимость каждого страйка составляет 2500*15 = 37500пт.

Наша задача сделать хедж бесплатным.

Каким образом я решаю эту задачу? Все очень элементарно! Я просто продаю 10 недельных стредлов на ЦС примерно за 10 дней до экспирации, т.е. в понедельник-вторник. Временная стоимость 1 стредла 3800-4000пт, в сумме мы получаем 38000-40000пт.

Понятно, что б/а не стоит на месте и легко может уйти как вправо, так и влево.

Если влево, то ничего страшного, низы прикрыты с избытком. Успевает дойти до следующего страйка, продаю еще 10 коллов. Не успевает – путы, зашедшие в деньги превращаются в длинные фьючи, которые будут нейтрализованы при следующей продаже коллов.

Гораздо сложнее обстоит дело со второй частью стредла, проданными коллами. Вот их я дополнительно прикрываю покупкой коллов следующего страйка. Это стоит недешево, но делать необходимо. Если рынок растет, например как сейчас, то с выходом на следующий страйк, продаю новые путы. Коллы не трогаю. В этом случае, если б/а зависает между начальным страйком и страйком справа. Коллы, зашедшие в деньги и путы, зашедшие в деньги нейтрализуются. Если б/а уходит выше второго страйка, то проданные коллы нейтрализуются купленным следующим страйком, а все проданные путы просто распадаются.

С каждой новой недельной серией открывается подобная конструкция.

Если рынок растет, то поза обходится бесплатно. Покупка каждого нового страйка на квартале компенсируется данной конструкцией на недельках. Если рынок останавливается, логично, что квартальной покупки нет, между тем, конструкция на недельках генерит профит.

( Читать дальше )

Пару слов о FCF, Алросе, Лукойле, Фосагро, Северстали.

- 30 октября 2019, 19:13

- |

Большинство начинающих инвесторов в первую очередь смотрят на чистую прибыль (ЧП), поскольку это самый простой финансовый показатель. Не смотря на свою простоту, ЧП подвержена различным «бумажным» искажениям. Любой начинающий бухгалтер немного «поманипулировав» статьями баланса, способен как завысить так и занизить прибыль.

В свою очередь показатель свободного денежного потока (FCF) практически не подвержен «бумажным» искажениям, поэтому опытные инвесторы в первую очередь обращают внимание на возможность компании генерировать реальные денежные средства, а не бумажную прибыль.

Свободный денежный поток-это сумма денежных средств, генерируемых компанией, которая доступна для выплаты дивидендов, выкупа акций, погашения долгов или приобретения других компаний.

( Читать дальше )

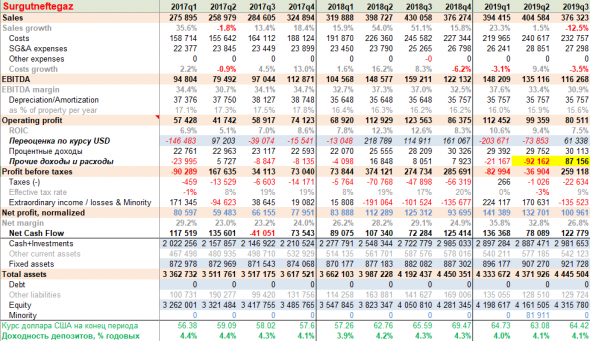

СУРГУТНЕФТЕГАЗ: секреты российской отчетности

- 30 октября 2019, 16:17

- |

Я много лет слежу за отчетностью Сургутнефтегаза — ее очень просто анализировать, нет каких-либо существенных отклонений, кроме валютной переоценки остатков на депозитах. А переоценку легко проверить по изменению курса доллара США за квартал. Прочие доходы и расходы остаются в пределах погрешности +- 20 млрд. в квартал. Так было и в последнем 3 квартале 2019.

( Читать дальше )

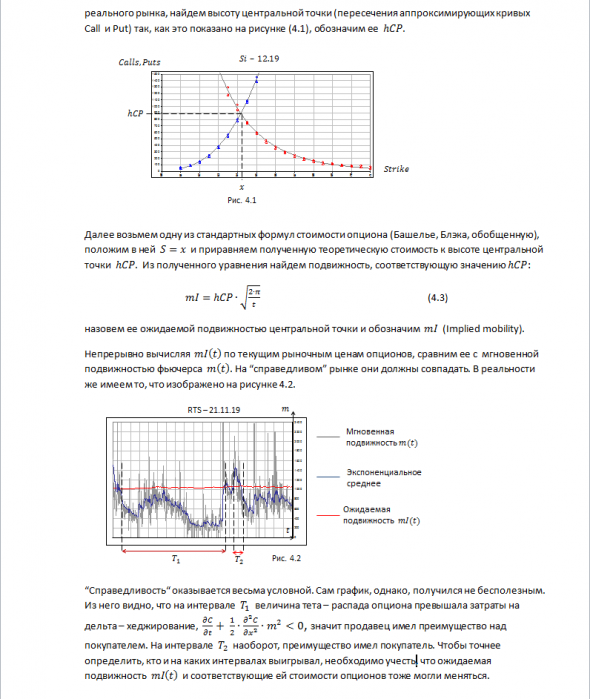

Обобщенная модель ценообразования опционов. Часть 4. Уравнение реализации

- 29 октября 2019, 11:51

- |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал