Избранное трейдера Optima

Простая математика нефти или "Нефть по Баффету"

- 09 декабря 2015, 09:37

- |

Вчера нефть опустилась ниже 40$ за бочку. Что это значит? А это значит что момент когда рынок будет торговать только от покупок уже близок. Говорить о том, что нефть развернеться от какой то цифры смысла не вижу. Больше чем уверен, что тот же Сорос уже давно лонгует нефть, неважно какую Брент или WTI. Как кто то сказал: «Когда на рынках паника и массовые распродажи, наступает мое время, наступает время покупать!»

Как вы думаете? Где низ у нефти? Может ли нефть стоить 20$ за бочку? А 10$? А может быть 5$? Зачем думать и гадать когда можно вспомнить простую математику.

Предположим мы решили торговать нефть от лонгов и предположим что нефть не упадет ниже 5$ за бочку. Сколько нужно денег что бы купить по $30 и выдержать просадку до $5? Оценим свои риски?

Фьюч ICE:

1 контракт — 1 пункт = $10… изменение на $1 это 100 пунктов или $1000… если начинать покупать при цене $30 и ниже, то при падении цены до $5 ваша просадка достигнет $25 000 + примерно $5 000 на Initial margin = $30 000. Т.е. на вашем счете у вас должно быть не меньше $30 000.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 13 )

Рубль

- 08 декабря 2015, 17:12

- |

ситуация по рублю в общем то ничем не примечательна… идет обычный тренд.

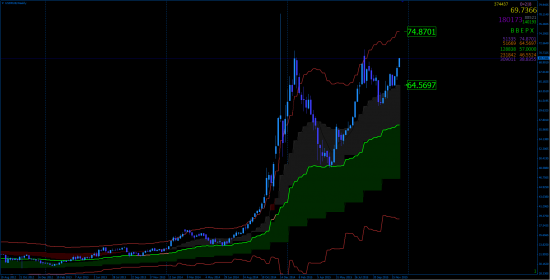

на неделях ситуация выглядит следующим образом:

цель роста находится в районе 74-75 рублей за доллар.

уровень недельной поддержки 64,50 руб.

на дневном графике возможен краткорсочный отскок в район 66-67 руб

( Читать дальше )

Как стать миллионером инвестируя в Сбербанк.

- 08 декабря 2015, 16:15

- |

Почему именно Сбер? Это качественная компания которую можно покупать на десятилетия.

Это происходит редко, но приносит хорошую доходность.

янв-март 2008 цена покупки ниже 23,6 руб.

март 2014 цена покупки ниже 69,7 руб.

первое полугодие 2015 цена покупки ниже 74,8 руб.

А все остальной время откладывайте деньги на депозите или инвестируйте в ОФЗ.

5 причин почему ОПЕК снизит добычу 4 декабря 2015

- 02 декабря 2015, 00:17

- |

Summary:

- в принципе, стратегия саудитов в попытках остановить добычу на сланцах уже увенчалась успехом.

- несмотря на это достижение, потери международных резервов Саудовской Аравии весьма ощутимы.

- некоторые ждут, что ОПЕК сократит добычу на заседании 4 декабря, но сокращение будет скромным и не приведет к серии подобных сокращений.

Почему мы верим в это? По той простой причине, что текущие уровни цен исключают прибыльное бурение и добычу для всех участников рынка. И вот 5 причин почему ОПЕК стоит снизить добычу уже сейчас:

( Читать дальше )

Подслушано у трейдеров. Кейс по теханализу.

- 30 ноября 2015, 17:28

- |

(из переписки трейдеров с таким стажем, который мне и не снился)

История такова.

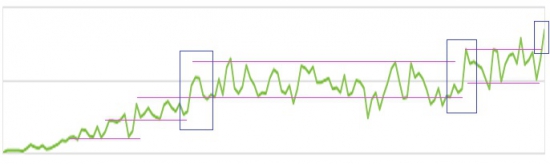

Я сделал график:

Участки стабильности я привык выделять фиолетовыми линиями. Прямоугольниками выделил три участка изменений:

- выход в новый диапазон;

- корректировка диапазона в сторону повышения;

- наблюдаемый выход из последнего диапазона.

Меня интересовало: достаточно ли у нас оснований считать, что последний выход из диапазона не окажется ложным и произойдет выход в новый диапазон или хотя бы корректировка существующего диапазона.

Отправил график человеку, чье мнение для меня по многим причинам является важным.

А в результате, прочитал переписку по скайпу. Переписываются два человека. Один – тот, кому я отправил график. Второй – его друг: аналитик и практикующий трейдер (интрадей и скальпинг).

Фрагменты из начала переписки публикую без каких-либо правок, даже вместе с опечатками.

( Читать дальше )

5 сигналов, предупреждающих о падении рынка

- 30 ноября 2015, 12:47

- |

Исторически фондовый рынок разворачивается вниз до того, как это сделает экономика. И делает он это в среднем на 6-9 месяцев раньше. Именно поэтому рынок считается опережающим индикатором экономики. Если вовремя уловить его сигналы, можно успеть зафиксировать свой доход и спасти портфель от просадки.

1. Медвежьи сигналы фондовых индексов

Когда промышленный индекс Dow Jones Industrial Average и индекс S&P 500 пробивают линию поддержки и опускаются ниже своих 200-дневных скользящих, это является сильным «медвежьим» сигналом и представляет угрозу для рынка акций.

( Читать дальше )

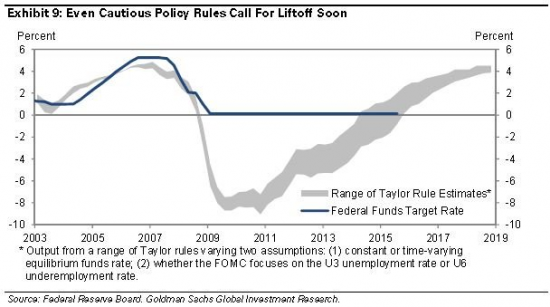

ФРС может поднять ставку четыре раза в следующем году

- 30 ноября 2015, 07:57

- |

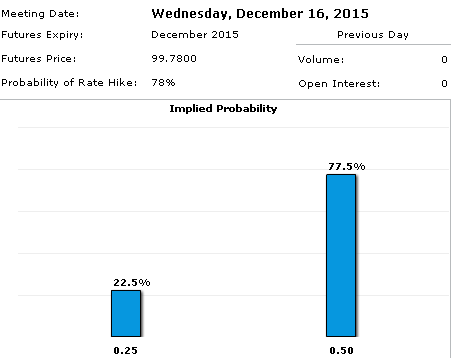

В последнее время тема перспектив монетарной политики американского ЦБ не сходит с мониторов. Как показывают фьючерсы на fed-funds rate, сейчас участники рынка делают ставку на первое повышение ключевой процентной ставки уже в декабре.

Интересно, а что же дальше?

В 2016 году ФРС может увеличить ставку в два раза сильней, чем рассчитывает Уолл-стрит в целом. Так считает знаменитый инвестдом Goldman Sachs.

Рынок бондов сейчас подразумевает повышение индикатора в следующем году лишь на 50 базисных пунктов. Однако экономисты Goldman ожидает роста на 1%. По мнению аналитиков, американская экономика будет достаточно сильна, чтобы позволить Феду увеличивать ставку примерно раз в квартал.

( Читать дальше )

Недельный обзор Ри и уровни на 30 ноября

- 30 ноября 2015, 00:50

- |

На месячном графике рынок находится в консолидации уже четыре бара (месяца). Последние два месяца были попытки прохода навверх, но к концу последней недели медведи неизбежно рисовали наверху хвост, закрывая бары на уровне 85000. Таким образом пока не видно доминации ни быков, ни медведей. Для начала движения вверх необходимо закрыть месяц выше текущего накопления и выше хая 90000. Если провести линию через лоу декабря 2014 года и августа 2015, то видно, что рынок находится на поддержке, что усложняет задачу медведям. Им для разворота рынка вниз надо закрыться ниже 75000. Пока же рынок в боковике. Успешное пробитие каждого боковика приводит к новому тренду. Вопрос только когда случится это пробитие.

Неделя

На недельке рынок консолидируется возле уровня сопротивления — наклонная линия. Бары меняются с белого на черный регулярно, не уходя от уровня более 8000 пунктов. Это указывает на паузу (боковик) и неопределенность. Быкам важно пробить уровень и отправиться к следующему сопротивлению 104000 (они не оставляют надежды, что эта пауза просто пулбак при движении вверх). Медведи хотят оттолкнуться от уровня и пойти на 75000. Поддержка для них на пути 77500 - открытие импульсного бара от 5 августа. Пока же рынок должен пробить боковик. Важно наблюдать за уровнями 90000 и 82000 — уже 6 недель в этом диапазоне.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал