Избранное трейдера Владимир Деликатный

Давление на ставки, падение рубля, бюджет на 2025 год. Weekly #85

- 08 октября 2024, 19:31

- |

За последние 2-4 недели я бы отметил три наиважнейших тренда, два из которых хотелось бы сегодня прокомментировать:

👉Обвал ОФЗ (RGBI)

👉Доллар и юань выросли к рублю на 7% за месяц

👉Нефть за неделю выросла на 10%, проколов в моменте $80 за баррель

Прогноз по ставкам постоянно ухудшается и это не добавляет оптимизма на фондовый рынок. За последний месяц доходность 10-летних ОФЗ (26225) выросла с 15,14% до 17%. Индекс Мосбиржи за этот же интервал вырос на +6%.

В теории рост процентной ставки напрямую влияет на прогнозные цены. Если “длинная” ставка за месяц выросла с 15,14% до 17%, то стоимость приведенного к текущему моменту будущего денежного потока снижается на 11%. То есть за месяц справедливая цена всех акций должна была снизиться на 11% (это не значит, что рынок обязательно должен упасть, так как акции и так могут торговаться ниже справедливых цен).

Падение RGBI идет непрерывно уже почти месяц (с 10 сентября). Последний раз я комментировал ОФЗ 12 августа после отскока, и как мы видим, мои выводы о том, что их рано покупать, оказались верными.

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 28 )

Гуру рынка показал свой портфель и дал прогноз по акциям на 2024 год

- 25 декабря 2023, 14:08

- |

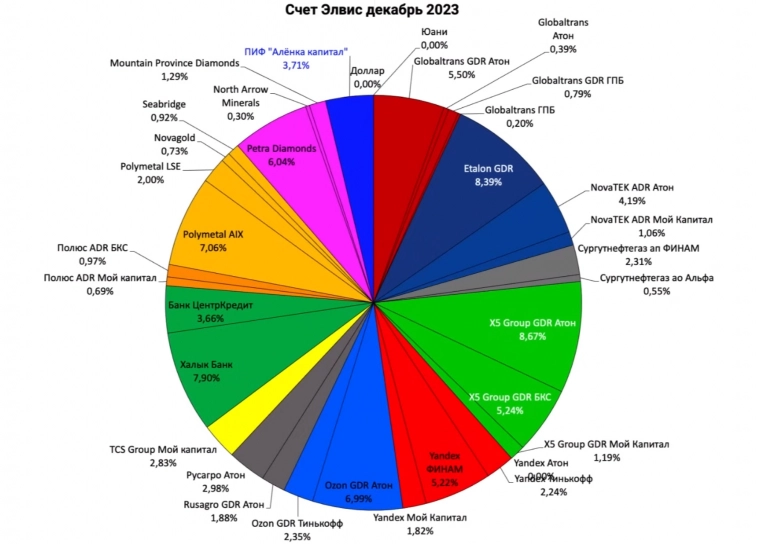

В этом видео Элвис показал свой портфель и подробно рассказал про все свои инвестиционные идеи.

Основной сценарий: дефицит бюджета, высокие ставки, спад в сырье.

Практически полностью ушел с биржевого рынка

Небольшая поза в Сургуте-п

Компании с долгом крайне опасны

Неверно участвовать в высокой дивидендной доходности (?)

Новатэк на Мосбирже категорически не рекомендуем покупать (только на внебирже). На внебирже было 500 руб, сейчас уже 900.

Сургут-преф. 2,5 трлн в баксах и 3 трлн в рублях. Ближайший дивиденд 10-11 руб, следующий 9-10 руб. Единственная бумага, которую держит на Мосбирже. Жутко недооцененная компания с точки зрения ФА. Летом доходило до ⅓ в портфеле, сейчас мало осталось.

Сейчас основная позиция в X5. Купил 0,1% компании. Станет российской в 2024-м. В 26-27г будет 7 трлн выручки и 350 млрд ебитды.

Цель по EV = 1,4 трлн, потенциал до 5000 руб за бумагу (+150%). Интересно для тех кто покупал в евроклире по 850 руб, X5 если редомицилируется, то как в ВК навеса не будет, наоборот бумаги должны подрасти, т.к. будут ждать дивиденды.

( Читать дальше )

Формирую ИИС на 1 миллион из облигаций на 3 года. Купить и забыть

- 16 декабря 2023, 03:49

- |

Задача

Сформировать портфель из облигаций по следующим условиям:

— держать всё планирую до погашения

— срок погашения должен быть до 3 лет (срок окончания ИИС)

— доходность YTM по каждой бумаге выше 15% в рублях

— сбалансированный риск

— небольшие суммы в каждой облигации, чтобы можно было при необходимости продать любой неликвид

— минимальное время отводить на управление портфелем (заглядывать раз в несколько месяцев и докупать на поступившие купоны эти же бумаги)

Предполагаемый состав портфеля

Квази-ОФЗ

Московская область 15,1% / 1 год RU000A101988

Красноярский край 15,4% / 2 года RU000A1029G6

Ульяновская область 15,3% / 2,5 года RU000A1077U6

Валютный хедж

ПИК (замещающая, USD) 8,2% в USD / 3 года RU000A105146

Газпром (замещающая, EUR) 6,2% в EUR / 2 года RU000A105WH2

Борец (замещающая, USD) 8% в USD / 3 года RU000A105GN3

Ковбойские идеи

Мани Мен (IDF Eurasia) 22% / 1 год RU000A103PS8

АйДи Коллект (IDF Eurasia) 20,6% / 3 года RU000A106XT3

( Читать дальше )

📉Технический анализ 30.11.2023. Он все-таки развернулся!

- 30 ноября 2023, 19:58

- |

Итак, не напрасными были наши предостережения, индекс IMOEX все-таки сломал краткосрочный растущий тренд и пошел вниз.

( Читать дальше )

6 облигаций с ежемесячным начислением купонов

- 27 сентября 2023, 08:47

- |

1. Евротранс3

Сеть АЗК в Москве и Московской области под брендом «Трасса».

Рейтинг: A- (AКРА)

ISIN: RU000A1061К1

Стоимость облигации: 100,99%

НКД: 10,06₽

Доходность к погашению: 14,04% (купоны 13,6%)

Дата погашения: 14.03.2027

Выпуски облигаций Евротранс1 (доходность 13,99%) и Евротранс2 (доходность 13,69%) тоже с ежемесячными купонами.

2. Каршеринг Руссия 001Р-03 (Делимобиль)

Сервис аренды автомобилей.

Рейтинг: A+ (АКРА)

ISIN: RU000A106UW3

Стоимость облигации: 99,46%

НКД: 7,51 р.

Доходность к погашению: 14,8% (купоны 13,7%)

Дата погашения: 18.08.2027

3. Контрол лизинг 1Р1

Цифровая лизинговая компания.

Рейтинг: ruВВ+ (Эксперт РА)

ISIN: RU000A106T85

Стоимость облигации: 99,99%

НКД: 12,47 р.

Доходность к погашению: 17,52% (купоны 16,25%)

Дата погашения: 04.08.2028

4. Россельхозбанк 2Р7

Один из крупнейших банков России.

Рейтинг: АА (RU) от АКРА

ISIN: RU000A1061F1

Стоимость облигации: 97,53%

НКД: 4,89 р.

Доходность к погашению: 10,72% (купоны 8,5%)

Дата погашения: 18.04.2025

5. Балтийский лизинг БП8

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал