Избранное трейдера Сергей

Конец пандемии в США. Обзор на предстоящую неделю от 30.05.2021

- 30 мая 2021, 22:31

- |

По ФА…

1. Nonfarm Payrolls, 4 июня

Майский отчет по рынку труда США имеет ключевое значение для риторики ФРС в ходе заседания 16 июня.

ФРС во главе с Пауэллом с подачи Трампа пересмотрела свою стратегию, поставив во главу угла достижение максимальной занятости, при этом стабильность цен была отодвинута на второй план на основании предположения о том, что рост инфляции без достижения полной занятости не является устойчивым.

Тем не менее, ФРС заявляет о том, что достижение полной занятости без фактического устойчивого роста инфляции на уровне 2,0%гг не является достаточным фактором для повышения ставок, но приближение к достижению цели ФРС по занятости приведет к сворачиванию программы QE.

Рост инфляции в США очевиден, можно сколько угодно рассказывать о том, что этот рост будет временным, но базовая инфляция потребительских расходов в апреле выросла на 3,1%гг, что, даже за вычетом эффекта низкой базы прошлого года, заявленного Пауэллом в размере 0,7%гг, составляет 2,4%гг.

Для уменьшения ежемесячного размера покупки активов в рамках программы QE не хватает уверенного роста рынка труда, т.к. рост рабочих мест был слабым в первым месяцы этого года, в марте рынок труда выстрелил вверх, но в апреле динамика разочаровала на фоне ревизии вниз за март.

Основная причина отсутствия сильного роста рынка труда в США ясна, она заключается увеличенных пособиях по безработице и прямых выплатах американцам, это уже признают даже члены ФРС.

Открытие школ и прекращение выплат увеличенных пособий по безработице с сентября решит эту проблему, но ряд республиканских штатов отказались от выплат увеличенных пособий по безработице с 12 мая.

Неизвестно, насколько решение губернаторов республиканских штатов повлияет на майский нонфарм, ибо бюро занятости США «снимает слепок» с рынка труда в первой трети месяца, но заявки об отмене выплат увеличенных пособий по безработице были поданы за 21 день, т.е. люди знали о возможной отмене расширенных выплат.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 9 )

Обзор: В бюджете Байдена предполагается, что в конце апреля начнется повышение ставки налога на прирост капитала

- 28 мая 2021, 10:42

- |

Provided by Dow Jones

May 27, 2021 11:43 PM GMT+3

By Richard Rubin

WASHINGTON — Ожидаемый бюджет президента Байдена в размере 6 триллионов долларов предполагает, что предложенное им повышение ставки налога на прирост капитала вступило в силу в конце апреля, а это означает, что инвесторам с высокими доходами будет уже слишком поздно реализовывать прибыль по более низким ставкам налогов, если Конгресс согласится. по словам двух человек, знакомых с предложением.

План г-на Байдена повысит максимальную ставку налога на прирост капитала до 43,4% с 23,8% для домохозяйств с доходом более 1 миллиона долларов.

( Читать дальше )

Магия в американском агрегате М2

- 27 мая 2021, 17:14

- |

Далее происходит магия, которую я не могу объяснить:

1) индекс DXY отображающий силу доллара относительно других развитых валют всего -10%

2) рост инфляции в США всё ещё находится в пределах погрешности

3) при размытии доллара на 30% курс доллара к рублю всё равно вырос

Единственное, что хорошо соответствует прогнозу, что «если доллар размыли, то реальные активы будут дороже», что сбылось в: металлах, базовом сырье, материалах.

План Байдена NYT

- 27 мая 2021, 16:15

- |

В пятницу президент Байден предложит федеральные расходы в размере 6 триллионов долларов на 2022 год, который приведет Соединенные Штаты к самому высокому устойчивому уровню федеральных расходов со времен Второй мировой войны, а дефицит бюджета превысит 1,3 триллиона долларов в течение следующего десятилетия.

Документы, полученные The New York Times, показывают, что первый бюджетный запрос г-на Байдена на посту президента призывает федеральное правительство потратить 6 триллионов долларов в 2022 финансовом году, а общие расходы возрастут до 8,2 триллиона долларов к 2031 году.www.nytimes.com/2021/05/27/business/biden-plan.html?action=click&module=Spotlight&pgtype=Homepage

фьючерс на S&P500 ETF: как считать, о чём говорит бэквордация

- 25 мая 2021, 22:32

- |

Ежеквартальная экспирация.

Доступны 4 ближайших контракта.

Пока ликвидный только ближайший контракт, малоликвиден второй контракт, остальные 2 — неликвид.

SFM1 (SPYF- 6.21) оборот в моменте на вечёрке с 19-00 до 22-15 = 52,9 млн. руб. (для первого дня торгов, отличный оборот).

SFU1 (SPYF- 9.21) оборот в моменте на вечёрке с 19-00 до 22-10 = 7,7 млн. руб.

SFZ1 (SPYF-12.21) оборот в моменте на вечёрке с 19-00 до 22-10 = 0,9 млн. руб.

SFH2 (SPYF- 3.23) оборот в моменте на вечёрке с 19-00 до 22-10 = 0,0 млн. руб.

Стоимость шага = 0,01$ по последнему клирингу, сейчас шаг = 0,73468.

Стоимость контракта = цена х стоимость шага х 100.

В моменте, стоимость контракта = 417,99 х 0,73468 х 100 = 30 709р.

ГО продажа = 2411, ГО (покупка) = 2393, т.е. максимальное плечо 12,8.

Обычно открываю позиции на ФОРТС с коэффициентом ликвидности около 1,5, т.е., при таком подходе, плечо = 8,5.

Обратите внимание:

SPYF — 6.21 = 418,83

SPYF — 9.21 = 415,00 (минус 3,65% годовых)

( Читать дальше )

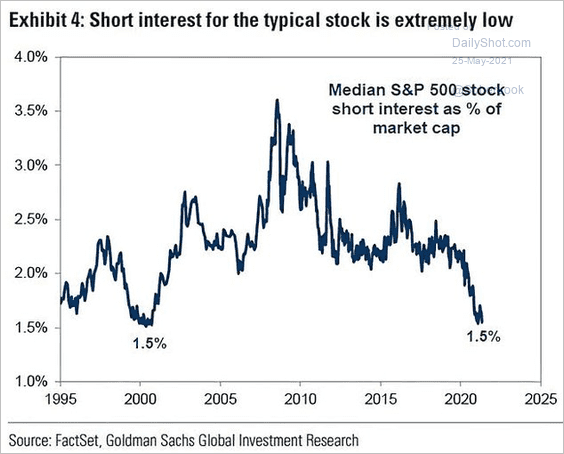

Короткие позиции в американских акциях на минимуме за 20 лет

- 25 мая 2021, 19:56

- |

Сценарии ФРС по печатному станку

- 25 мая 2021, 19:11

- |

На рынках сегодня абсолютно спокойный день. Из главного могу отметить скачки в риторики ФРС:

Представители ФРС продолжают попытки убедить рынки в том, что рост инфляции не страшен.

🤔И тут я заметил то, что ФРС прям активизировалась, особенно на этой неделе успокаивать рынки, что может означать: либо ФРС готовит нас к данным по инфляции за май (которые будут очень высокими), либо ФРС может оставить всю ДКП без изменений (то есть даже QE), что было бы волшебно для инвесторов. И до этого дня, я был уверен в том, что ФРС снизит скупку активов на 10-20 млрд, то теперь у меня появились вот ещё какие мысли:

▪️Данные по инфляции за май будут высокими и это напугает инвесторов, но данные по безработице могут показать силу и по моим прогнозам безработица в США может снизится к 5.9%, что воодушевит рынки и кроме, ФРС может оставить QE без изменений и это ещё сильнее воодушевит рынки. Если мы будем двигаться по этому сценарию, то есть вероятность, что восходящая тенденция на рынках может продолжится уже в ИЮНЕ.

( Читать дальше )

Virgin Galactic - вкладываемся в космический туризм?

- 25 мая 2021, 18:27

- |

В последнее время очень интересно наблюдать за дикими скачками в акциях Virgin Galactic. Стоило компании объявить об успешном космическом полёте, как инвесторы опять ломанулись скупать эту историю после обвала начала года. Но стоит ли компания такого внимания?

Virgin Galactic (#SPCE) — это американская аэрокосмическая фирма, основанная в 2004 году миллиардером Ричардом Брэнсоном в составе конгломерата Virgin Group. Совместно с дочерней компанией The Spaceship Company, SPCE работает над созданием космопланов для туристических суборбитальных космических полётов, а также запусков небольших спутников.

Над реализацией своей мечты Брэнсон работает уже 17 лет. Однако после успешного испытательного полёта SpaceShipTwo в субботу, до первых коммерческих вылетов осталось только три успешных испытания. Если всё пройдёт хорошо, то первые туристы отправятся в космос уже в 2022 году, что и привлекает инвесторов.

Чем может быть интересна инвесторам

Virgin — первопроходец новой отрасли космического туризма. На кону лежит огромный куш. Так по оценкам Bank of America космическая индустрия может достигнуть $1.4 млрд уже к 2030 году. При этом по подсчётам аналитиков Truist Securities, в случае если SPCE перейдёт к запускам в течение года, то тогда компания сможет занять до 50% рынка космического туризма к 2030 году. Индустрия только зарождается, так что у Virgin Galactic есть все шансы занять лидирующие позиции и самые прибыльные ниши в новой индустрии.

( Читать дальше )

Заграничные брокеры: плюсы и минусы

- 25 мая 2021, 14:43

- |

Напишу свои выводы на основе главного заграничного брокера для Россиян — Interactive Brokers, в котором у меня счет уже 8 лет.

Итак, плюсы:

1.

В десятки раз больше акций и ETF. (Акции каннабиса, плечевые ETF, трежерис, крипта и тысячи др. — этого нет в РФ)

2.

Страховка брокерского счета на 500 000$. (РФ нет страховок).

3.

Комиссии ETF фондов до 30х раз меньше, чем фондах в России. (VOO 0.03% против 0.9% у FXUS)

4.

Недоступность ваших средств гос. органам.

(ФНС может заблокировать средства на счету у российского брокера в некоторых случаях без предупреждения)

5.

Купить акции в долг — всего 1.56%.

(многие покупают в долг облигации Сбера в долларах с доходностью 5%, и живут на разнице.)

6.

Не нужен статус квал. инвестора, чтобы покупать акции и фонды на биржах США.

7.

Все операции 100% онлайн, не придется ехать в офис, чтобы довозить бумажки.

8.

Поддержка в нестандартных ситуациях.

Как пример — в случае мартовского кризиса в нефтью, когда она ушла в минус, заграничные брокеры к этому технически подготовились заранее. А как у нас? Людей просто “кинули” на деньги, когда у них технически не сработали стоп-заявки на продажу, и сейчас куча судов в РФ, где инвесторы доказывают, что они не виноваты.

( Читать дальше )

Нырок доходности S&P в отрицательную зону. Cобытие, которое случается раз в десятилетие.

- 25 мая 2021, 14:06

- |

На рисунке два графика. На верхнем реальная доходность по S&P. Т.е доходность за вычетом инфляции.

Красными точками обозначены моменты времени, когда реальная доходность американских акций становилась отрицательной. Причем последний случился аккурат в последние недели. Что делает подобный анализ особенно актуальным.

Смотрим, что случалось в эти периоды. Получаем аккурат все крупнейшие финансовые кризисы последних 40 лет. 1987, 1997, 2008. Ну и сейчас.

С точки зрения операций на бирже, сразу после выхода реальных доходностей в отрицательную зону, S&P начинал падать. И стремительно, и много.

Физический смысл этого процесса понятен. Вся деятельность, которая изначально называлась инвестированием, как карета у Золушки мгновенно превращается в делание убытков. Поэтому если у тебя актив с отрицательной доходностью, то от него лучше избавиться. Что и приводит сначала к распродажам. а затем и к обрушению S&P.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал