Избранное трейдера Сергей

Картина дня: торговые баталии США и Китая близки к развязке

- 04 марта 2019, 12:21

- |

К настоящему моменту Индекс МосБиржи находится около уровня пятничного закрытия. Текущий диапазон: 2470-2480 пунктов. Американские фьючерсы и европейские индексы прибавляют 0,3-0,5%. Азия закрылась в уверенной «зеленой зоне».

Рубль постепенно укрепляется к другим валютам. Доллар: 65,8 руб. Евро: 74,6 руб.

Нефть марки Brent в плюсе после пятничного падения. Цена: $65,5 за баррель.

Корпоративные события:

- Из отчетности Интер РАО по МСФО за 2018 год следует, что прибыль компании выросла на 31%, а выручка на 11%. Операционная прибыль показала рост на 55%, а показатель EBITDA на 24%. По прогнозам компании, в 2019 году ожидается рост EBITDA на 5-10%.

- Citi снизил оценку ADR Норникеля с сообщением о том, что текущий уровень котировок не учитывает риски снижения цен на палладий. Была также дана рекомендация «продавать».

- 6 марта на заседании совета директоров Распадской будет определена цена допэмиссии акций.

- За 2018 год Детский Мир выплатит 4,5 руб. дивидендов на акцию. В 2017 году выплаты составили 3,88 руб. на акцию.

- Согласно отчетности ЧТПЗ по РСБУ за 2018 год, чистая прибыль компании выросла в 3 раза, выручка увеличилась на 9,4%, а прибыль от продаж на 19,7%.

- Чистая прибыль ТГК-1 по РСБУ за прошлый год упала на 2%. Выручка увеличилась на 5,1%, а себестоимость на 5,8%. EBITDA упал на 6,3%.

- В январе-феврале 2019 года Газпром добыл на 3,2% больше газа в сравнении с тем же периодом прошлого года. В страны дальнего зарубежья за этот период было поставлено на 5,8% меньше газа, на что повлияла, в том числе, теплая погода в Европе.

- «Силовые машины» отчитались по МСФО за 2018 год, в котором убыток компании вырос в 6 раз до 59,67 млрд руб. Выручка снизилась в 2,4 раза, а операционный убыток увеличился сразу в 18 раз.

- Дмитрий Пристансков, бывший руководитель Росимущества, переходит в Норникель на должность вице-президента, а также должен войти в правление компании. До этого в 2014-2016 годах Дмитрий уже работал в Норникеле на должности директора федеральных и региональных программ.

- Алроса совместно со средствами федерального бюджета профинансируют (по 10,4 млрд руб.) строительство аэропорта в г. Мирном в Якутии, где у компании располагаются крупнейшие алмазные активы.

- АФК Система купила 33,3% компании «Аква инвест» — производителя «Ессентуков» у Егора Логинова. Также еще 5% приобрел инвестиционный директор «Системы» Никита Шашкин. Дополнительно сообщается о проявлении интереса со стороны АФК Системы к минеральной воде «Архыз», производитель которой сейчас проходит процедуру банкротства.

- ВТБ снижает ставки по валютным вкладам. Средняя доходность в долларах снизилась с 3,5 до 2,35% годовых.

- Власти Гайаны сообщают, что компания Bauxite Company of Guyana Inc, которая принадлежит Русалу, может быть закрыта из-за забастовок и увольнений сотрудников.

- Обратный выкуп в Магните объемом 22,2 млрд руб. должен завершиться сегодня.

- Акции Объединенной авиастроительной корпорации (ОАК) с 7 марта переведут из раздела «Второй уровень» в раздел «Третий уровень» списка ценных бумаг, допущенных к торгам на Московской бирже. Причина: несоответствие требованию к free-float.

- РБК составил ТОП-10 недооцененных акций, эмитенты которых отчитываются в этом месяце. В список вошли: Сургутнефтегаз, МРСК Центра и Приволжья, ФСК ЕЭС, ЛСР, ТГК-1, Русал, Мосэнерго, Обувь России, Распадская, Интер РАО.

- 6 марта пройдет совет директоров Лукойла, на котором пройдет обсуждение вопроса о внесении изменений в дивидендную политику.

- В магазинах «Связной» начались продажи «Яндекс.Телефона». Стоимость: 13990 руб.

- НЛМК сообщает об обновлении дивидендной политики. Планируются дивидендные выплаты в размере 100% от свободного денежного потока (FCF), если показатель «Чистый долг/EBITDA» ниже или равен 1,0х. Если же этот показатель выше 1,0х, то выплаты составят 50% FCF. Также были рекомендованы дивиденды за 4 квартал 2018 года в размере 5,8 руб. га акцию. С учетом ранее выплаченных дивидендов, совокупно за 2018 год компания заплатит акционерам около 102% от FCF.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Вайдман наступает на пятки Драги. Обзор на предстоящую неделю от 03.03.2019

- 03 марта 2019, 22:42

- |

По ФА…

1. Заседание ЕЦБ

Многочисленные инсайды свидетельствует о готовности ЕЦБ объявить о запуске стимулов в виде новых раундов LTROs, а также через изменение указаний по ставкам в «руководстве вперед» с формулировки «ставки будут на текущих уровнях до конца лета 2019 года» на гарантию сохранения ставок неизменными до конца 2019 года или до 2 квартала 2020 года.

Но члены ЕЦБ сначала хотят дождаться результата выборов в Европарламент в конце мая для понимания личности главы нового ЕЦБ, т.к. не решаются на дальнейшие шаги по смягчению политики за пределами полномочий Марио Драги.

Такой подход позволит сохранить преемственность политики после ухода Драги с поста главы ЕЦБ в октябре текущего года, т.к. новые стимулы будут приняты с учетом мнения нового главы ЕЦБ, в противном случае ЕЦБ может потерять доверие рынков, если позиция нового главы ЕЦБ будет противоречить решениям, принятым ранее.

Особенно сие актуально в случае, если Драги сменит глава Бундесбанка Вайдман, который имеет ярко ястребиный взгляд на политику ЕЦБ.

( Читать дальше )

QE от американских корпораций в действии, сколько времени осталось у ФРС?

- 03 марта 2019, 20:54

- |

На ZeroHedge выложили интересный материал о размещении корпоративного долга крупными американскими компаниями, ведущими активную зарубежную деятельность. Ранее, эти компании выпускали свои облигации на внутреннем рынке для фондирования дивидендных выплат и байбеков с целью избежать повышенного налогообложения в случае перевода прибыли от деятельности вне США в родную страну. Трамп очень вовремя начал свою налоговую реформу и это позволило компаниям фондировать внутренние операции за счет иностранного кеша. Выпуск долговых обязательств таких крупных компаний, как Microsoft, Cisco, Apple, Qualcomm, Alphabet (Google) и т.д., снизился до нуля, начиная с 2018 года.

(Выпуск корпоративных облигаций крупными компаниями в США, млрд. долл.)

А это, в свою очередь, стало дополнительным источником ликвидности на внутреннем рынке. Которая очень нужна в условиях ведущегося активного сокращения баланса ФРС (которое в реальности составляет не $50 млрд в мес., а только $36,2 млрд в среднем с октября 2018):

( Читать дальше )

Свой взгляд на трейдинг.

- 02 марта 2019, 21:59

- |

***

Топ 3 фраз, которые нужно научиться говорить трейдеру:

1. Нет, не развернется.

2. Хрен тебе, а не усреднение.

3. Профита достаточно не бывает.

***

Лучшие друзья трейдеров — это антидепрессанты.

***

Как вообще можно весело жить трейдеру? У вас что, души нет, которая болит о вовремя не закрытой позе?

***

«Крой эту убыточную позу нах.й!» – вместо тысячи вебинаров по трейдингу, мани-менеджменту, заочным курсам, и расчерчиванию графиков по ТА.

***

Большинство трейдерских проблем от того, что мы выбираем большое плечо и маленький тейк-профит, а не наоборот.

***

— я вообще считаю, что профит это не самое главное в жизни

( Читать дальше )

Это медвежий рынок

- 02 марта 2019, 11:25

- |

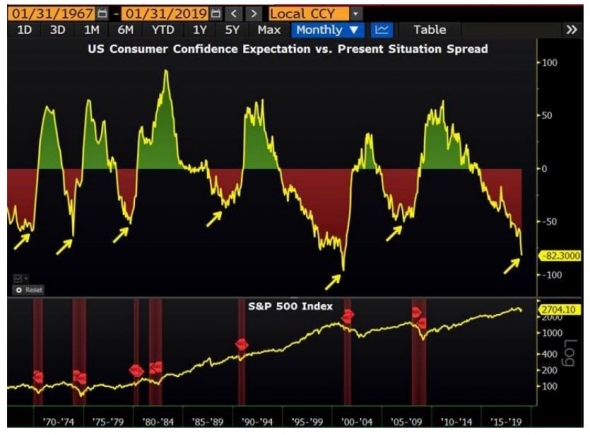

1. Спред между Индексом потребительской уверенности и его ожиданиями.

Эффективный предиктор основных рецессий, как и безработица.

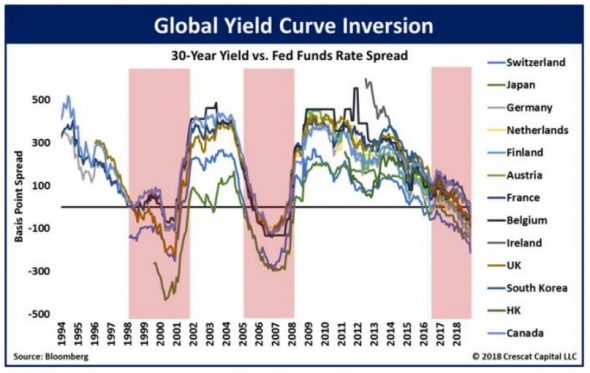

2. Разница доходностей 30-ти летних облигаций основных экономик против ставки ФРС.

( Читать дальше )

Мой путь к к финансовой независимости - 01.03.2019

- 01 марта 2019, 23:38

- |

Всем привет.

Хочу поделиться с вами своей историей как я буду идти к финансовой независимости через инвестирование в акции.

Пару слов о себе. Мне 26 лет. Живу в Москве. Работаю в IT сфере в банке. Акциями заинтересовался в прошлом году, но окончательно сформировал свою стратегию только сейчас.

Начал я со следующих 3 шагов:

1) Избавился от всех кредитов.

2) Сформировал подушку безопасности.

3) Открыл ИИС и начал изучать рынок акций.

Свой портфель я решил вести по стратегии “Купил и держи” с регулярными пополнениями. Цель 400 тысяч в год. Отобрал следующие акции (% отражают изменения за 1 год):

( Читать дальше )

2 триллиона рублей - такова сумма средств граждан на Фондовом рынке России по конец 2018 года ...

- 28 февраля 2019, 21:17

- |

НАУФОР провела ежегодный опрос крупнейших брокерских и управляющих компаний, обслуживающих физических лиц на фондовом рынке с целью выявления основных тенденций в инвестировании денежных средств физическими лицами. По итогам опроса, общая сумма средств, размещенная гражданами на фондовом рынке удвоилась в течение 2018 г., превысив сумму 2 триллиона рублей.

( Читать дальше )

РусГидро — дивиденды

- 28 февраля 2019, 14:16

- |

Также гидрогенерирующая компания предлагает изменить дивидендную политику, пообещав фиксированные выплаты на три года, чтобы застраховать дивиденды от предстоящих списаний в текущем году.

Правление РусГидро планирует предложить совету директоров новую дивидендную политику в апреле. Сейчас компания, подконтрольная государству, платит 50% прибыли по МСФО без учета бумажных обесценений. Основные обесценения связаны с убыточными активами на Дальнем Востоке из-за недостаточности тарифной выручки и с переоценкой форвардного контракта с ВТБ. Компания при этом планирует сохранить подход к выплатам 50% чистой прибыли по МСФО при фиксации минимального порога.

( Читать дальше )

Тенденции на рынке трежерис — США идет по пути Японии

- 27 февраля 2019, 20:13

- |

Небольшой разбор материала выложенного на ZeroHedge по американским трежерис. Просматривается явная тенденция на замещение внешних держателей государственных долговых обязательств на внутренних участников рынка. Во-первых, этому способствует растущая стоимость хеджирования таких вложений для иностранных инвесторов из-за растущей ставки овернайт. Это хорошо видно из диаграммы ниже, синяя линия — доходность трежерис для внутренних держателей, оранжевая — для японцев и фиолетовая — европейцев.

(Доходность гос. облигаций США для внутренних инвесторов (синяя линия), японцев (оранжевая линия) и европейцев (фиолетовая линия))

Процентный доход иностранных инвесторов от владения американскими гос. облигациями неуклонно снижался все последние годы. Это привело к падению доли иностранцев (синяя линия) на рынке государственного долга и пропорциональному росту числа внутренних держателей (оранжевая линия):

( Читать дальше )

Майкл Коэн Сливает Трампа в прямом эфире

- 27 февраля 2019, 18:33

- |

edition.cnn.com/politics/live-news/michael-cohen-testimony/index.html

«Трамп — преступник, совершивший ряд преступлений, уже будучи президентом»

abcnews.go.com/Politics/michael-cohen-american-people-decide-whos-telling-truth/story?id=61325066&cid=clicksource_4380645_1_takeover_2_column_live_headlines

In congressional testimony, Cohen also said Mr Trump directed plans for a Moscow skyscraper even during his White House campaign.

www.bbc.com/news/world-us-canada-47389621

«Трамп — расист и обманщик» «Ему плевать на Америку, он занят своим личным брендом»

www.dw.com/en/michael-cohen-starts-explosive-public-testimony-before-us-congress/a-47701894

КОЭН «Трамп имел сговор с русскими, я — нет»

Реальная подпись Трампа на копии чека, который, вероятно, был выдан Коэну за его молчание и ложь Конгрессу.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал