Избранное трейдера Nikita Pokhvalin

Кто торгует товарные опционы? И умудряется зарабатывать на этом...

- 22 января 2015, 15:05

- |

p.s. не обязательно на фортс же.

- комментировать

- ★3

- Комментарии ( 22 )

Как защитить свои рубли, а потом и доллары

- 22 января 2015, 11:20

- |

Вводные: мы имеем портфель или просто денежные средства которые теперь уже навсегда хотим видеть только в долларах. Для этого покупаются фьючерсы на доллары, ровно в том количестве, что и должно было бы быть по курсу доллара. Например если фьючерс стоит 67000, а у нас 1 млн рублей, то покупается 15 фьючерсов на доллар.

Проблемы две.

Первая маленькая — все таки во фьючерсы вложена форвардная ставка на которой мы немножечко потеряем. Даже если курс ЦБ за месяц останется тот же, то фьючерс немного потерят. Сейчас это ровно 1 процент в месяц.

Вторая еще крупнее. Мы же люди жадные… и видя как доллар может стагнировать на протяжении года от довольно таки крупных цифр до цифр поменьше, будем жалеть о сделке. Думать, что можно было бы купить баксов больше на уровнях ниже и т.п. Но твердые парни баксы не должны сдавать.

Рецепт от обеих проблем есть.

Против купленных фьючесов надо продавать колы на доллар. Это стандартная статегия для владельцев акций, применима и для владельцев долларом. Итак, все что нужно это оценить — до куда мы предполагаем возможным рост доллара в пределах одной экспирации и продать именно тот страйк. Точнее я тут указываю, до какой цены я вообще получу вознаграждение за владение долларом, а выше чего — уже не получу. Например я полагаю, что до 75 рублец мы сходить можем к февралю. То есть, я не считаю что будет рост, но если он будет — то я как владелец баксов поимею его сполна. А выше — нет.

( Читать дальше )

Почему продавцы опционов терпят крах

- 22 января 2015, 01:13

- |

Давайте еще раз потроллим смартлабовскую тусовку на тему продажи «голых» опционов.

Почти к каждой моей записи на смартлабе обязательно находятся комментаторы, которые пишут о том, что «нельзя продавать родину и опционы». Читая такие комментарии, я сразу живо представляю себе этих людей, умудренных многолетним опытом и мудростью, которые торгуют на бирже с пеленок, и знают все секреты о том, что можно продавать, и что нельзя. Хотя, на самом деле, многие (но, разумеется, не все!) из таких комментаторов в своей жизни ни разу не купили и не продали ни одного опционного контракта. То есть эти люди высказывают свое «экспертное мнение» в вопросах, в которых не имеют ни малейшего практического опыта.

Да, на продаже опционов можно погореть. Я никогда этого не отрицал, и даже сам часто рассказываю своим ученикам реальные примеры таких случаев. Я продаю «голые» опционы уже третий год. И, поэтому, основываясь на моем личном живом опыте, могу сказать о двух главных причинах, по которым продавцы опционов терпят крах.

( Читать дальше )

Безопасный Портфель из Опционов Пут — Put Writing Portfolio

- 21 января 2015, 18:30

- |

С политической точки зрения американский рынок самый надежный. С точки же зрения Market Capitalization/American GDP рынок значительно переоценен на 127% и будущая доходность включая дивиденды находится на уровне 0,9% в год.

С политической точки зрения американский рынок самый надежный. С точки же зрения Market Capitalization/American GDP рынок значительно переоценен на 127% и будущая доходность включая дивиденды находится на уровне 0,9% в год.

Поэтому, чтобы снизить риск я предлагаю продавать (выписывать) опционы пут на надежные компании с долгосрочным преимуществом, такие как, например: IBM, Catepillar, Fluor, Bed Bath & Beyond (BBBY), Deere & Company (DE) и другие. Так чтобы в самом «плохом» сценарии мы могли взять акцию на 15-30% ниже текущего уровня, тем самым беря ее по справедливой или даже заниженной цене.

Продавая долгосрочный пут мы теоретически обязаны взять акцию если цена на нее упадет ниже страйка проданного пута на конец жизни опциона (момент экспирации).

Возможные сценарии:

- Акция идет вверх — мы выкупаем пут обратно, взяв 80% его премии и не дожидаемся экспирации. Мы получаем прибыль быстро и можем на коррекции продать еще раз такой же пут.

- Акция стоит на месте — мы медленно получаем распадающуюся премию от проданного пута и примерно за несколько месяцев до экспирации можем получить 80% от всей премии или же дождаться экспирации и получить все 100%

- Акция идет вниз, но на момент экспирации опциона находится выше его страйка. Мы получаем всю премию от проданного опциона на момент его экспирации и можем продать еще один пут, но еще ниже на 15-30% или же взять акцию, если считаем что ее ценовой уровень привлекателен.

( Читать дальше )

Стратегия торговли OTM опционами

- 21 января 2015, 09:39

- |

Одной из стратегий которая популярна с брокерами в Чикаго является стратегия торговли ОТМ (out of the money) опционами. Хотя для многих из Вас, эта стратегия будет идти в разрез со стандартным управлением риска для среднестатистического торгового счета, довольно много «инвесторов» (не активных трейдеров) прибегают к этой стратегии. Основным преимуществом этой стратегии является относительно спокойная торговля, так как это позиционная стратегия которая не нуждается в ежедневном контроле, а так же возможность получить 200%-500% от вашего максимального риска.

Сама стратегия заключается в покупке блока Опционов глубоко вне денег. Одним блоком который обычно мы рассматриваем является 1 лот из 10 позиций. Одной из основных ошибок связанных с торговлей опционами является не правильный выбор страйка и дословное понимание того, что такое опцион — это финансовый инструмент который дает право не не обязывает Вас купить или продать актив привязанный к этому финансовому инструменту по предопределенной цене в определенное время. Другими словами, если вам выгодно исполнение этого опциона, вы это можете сделать… если нет, то можете ничего не делать и списать всю стоимость с вашего счета. В отличии от фьючерсов, которые «обязывают» Вас купить или продать актив по цене входа (97% всех фьючерсных сделок закрываются обратными сделками, но 3% заканчиваются исполнением, что и даёт привязанность фьючерсной цены к споту и позволяет фьючерсным рынкам фунционировать в их первоначальном назначении — управление риском)

( Читать дальше )

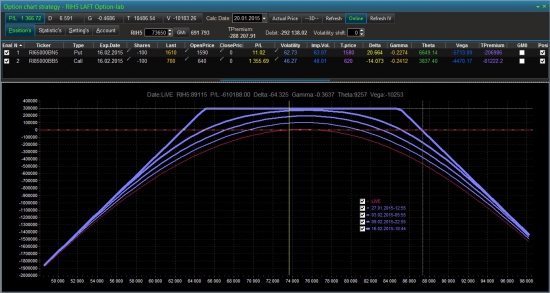

Option-lab бесплатно до конца года!

- 21 января 2015, 09:30

- |

Идёшь сюда. Регистрируешься в крнкурсе. Я заполнял электронную форму онлайн. Приложил отсканированное согласие на обработку персональных данных.

Пришло письмо с кодом проверки. Отправил его обратно. Все данные из него сохранил. Потом зашёл сюда. Там адрес электронной почты ([email protected]), на который нужно сообщить о предыдущих шагах.

Дальше в течении суток придёт письмо с инструкциями, ссылками и кодами доступа к этой программе. Функционал не полный, но покататься бесплатно до конца года на такой машине очень приятно.

Вопрос опционщикам, торгующим на Америке. Вега-хеджирование и маржинальные требования.

- 20 января 2015, 21:30

- |

Есть два вопроса:

1. Каким образом нужно хеджировать Вегу, чтобы ее занейтралить? Скажем, есть стрэддл на e-mini S&P, центральный страйк в данный момент — 2005. Берем 2 колла, продаем 1 фьюч. IV центрального страйка — 17,4, фьюч на VIX — 20,5. Вега конструкции +225. Не вижу корреляции «копейка в копейку», но я так понимаю, что мне нужно продать 11 фьючей VIX, что вычтет 220 п. по Веге при сдвиге на 1%, т.е. занейтралит почти в ноль, правильно? Если нет, прошу объяснить на пальцах, гугл ценной информации на эту тему не дает ни на английском, ни на русском.

2. Учитывают ли американские брокеры, в частности интересует IB, наличие хеджа по Веге при расчете ГО? Маржа по вышеуказанной конструкции составляет около 2500$ без учета VIX, насколько Вега-хедж может ее снизить? Планирую в ближайшее время наконец-то перебраться с нашей «финансовой периферии» в «высшую лигу», но хотелось бы к этому подготовится заранее, поэтому рассматриваю разные стратегии на «бумаге» Thinkorswim, других дельных вариантов не нашел, НО фьючами торговать не дают и с ГО ничего не понятно, потому прошу о помощи.

Всем заранее спасибо за ответы!

Немного о рынке, о структуре и нашем человеке. И + $1К за 40 мин. в пример форекникам

- 20 января 2015, 19:49

- |

Мировой рынок форекс услуг заглотил огромный и жирный… й, после недавнего выхода новостей из Швейцарии о том, что швейцарский франк вертел на том же ......, валюту ЕС. Последствия этого повергло в шок и привело к тупым дисскуссиям всех недоучек с 0 знанием структуры западных фин рынков, псевдотрейдеров, и рынком покалеченных, которые защищают идею о том, что глубоко пофиг структура бизнеса компании, если у нее большой оборот, она долго на рынке и она выплачивает профит, знаменита и имеет кучу наград. Типа вон какая Альпари большая, ПАММов у нее много, мега псевдогуру ими управляют и лямы делают. Или типа вон акции FXCM торгуются на бирже и это же уровень! Но рынок справедлив и безпощаден. Все эти недоучки, знания которых сформированы исклюительно интернетом, жалким личным опытом потерь и бредовыми конференциями, были четко поставлены в неприличную позу и наказаны. (это кстати ждет со временем и их собратьев на фондовом рынке, для которых офшорные СНГшные пропы стали давно привычными и тема модели их бизнеса давно забита в самые далекие и черные уголки подсознания. Но это не к нашей теме т.к. пока их не накажет, они этого не поймут, ибо великий славянский человек всегда учится только на своих ошибках… )

( Читать дальше )

Опционные стратегии: лотерейный билет или синица в руке?

- 20 января 2015, 16:35

- |

Получил на свою прошлую статью «Еще один скучный пост про опционы» такой комментарий:

«Ради 3% опционы гонять? только за два дня 14 и 15 января два страйка 72500 и 75000 давали по 400 % в обе стороны ( правда можно было и обнулится)».

Весьма польщен вниманием такого человека к своей статье. Заработал 400% и, наверняка, сидят себе под пальмой на Сейшелах, сжимая в одной руке бокал с ромом, в другой мулатку в бикини, При этом не только ухитряется читать посты на Смарт-лабе, но и писать к ним комментарии. Интересно чем, если обе руки заняты?

Жаль, мне этого не дано. Сидя в своей квартире, держа в одной руке чашку с чаем, в другой – компьютерную мышь, пытаюсь заработать на каждой экспирации 3 – 5% к депозиту.

А если серьезно, что все же лучше:

- Как автор комментария, а также, к примеру, гуру опционной торговли Илья Коровин (вывод сделан в результате просмотра выступлений Ильи на YouTrade.TV), пытаться «купить лотерейный билет», т.е. формировать позицию, практически не требующую управления и которая либо даст относительно небольшой убыток, либо отвалит приличную прибыль?

- Или пытаться удержать «синицу в руке», то есть формировать позицию, требующую более пристального внимания (управления), мучиться с ней до экспирации, получив в конце концов не очень впечатляющий результат?

( Читать дальше )

Какие опционные стратегии применять для Мелкого Вэлью Инвестора?

- 17 января 2015, 12:52

- |

- Использовать умную спекуляцию с применением опционов можно со счетами от 500-1000 долларов на примере компании-десятикратника EBIX.

- Более менее удобный портфель — 10000-20000$

- Полная свобода — портфель свыше 300 000$.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал