Избранное трейдера Андрей из Сибири

Новая директива по дивидендам госкомпаний, полный список акций

- 17 июня 2021, 08:54

- |

Сегодня стало известно, что премьер России Михаил Мишустин подписал распоряжение о минимальной планке дивидендов для госкомпаний в размере не менее 50% скорректированной чистой прибыли. Ранее дивиденды платились с нескорректированной чистой прибыли.

На этот раз при распределении дивидендной базы не будут учитываться финансовые доходы и расходы, не подтвержденные денежными потоками. Имеется ввиду такие статьи в финансовой отчетности, как переоценка имущества или в курсовые разницы.

Также в правительстве сообщили, если сумма чистой прибыли не позволяет выполнить норматив, то для выплаты дивидендов госкомпании должны будут использовать нераспределенную прибыль.

Новая директива по дивидендам госкомпаний вступает в силу с 1 июля 2021 г. Таким образом, по экспортам из-за валютных переоценок может база для выплаты дивидендов изменяться, как в положительную сторону, так и в отрицательную.

В связи с этим, мы ниже подготовили список госкомпаний и компании с долей государства в капитале, акции которых торгуются на Московской бирже.

( Читать дальше )

- комментировать

- ★25

- Комментарии ( 15 )

Быть или не быть нейросети?

- 17 июня 2021, 00:10

- |

Здесь периодически возникают статьи про применение нейронок в трейдинге.

Я решил поделиться примером того, как в одном пайплайне (единая структура программного кода) можно построить, обучить и протестировать нейронку в торговом алгоритме.

Статья будет более полезна и понятна тем, кто имеет хоть небольшой опыт работы с Python.

Итак, наша задача проверить, есть ли вообще надежда на успешное применение нейронных сетей в трейдинге, проверить гипотезу на простом алгоритме, понять, как можно в случае успеха перенести все на боевую среду (реальный торговый робот), и желательно, продемонстрировать все это понятно и доходчиво.

Чтобы в конце концов сделать вывод о перспективности применения нейронок, будем соревноваться с индексом РТС.

Сразу сделаю дисклеймер, все рассматриваемые и полученные в статье результаты являются лишь простым примером, и применять их на реальных деньгах не рекомендую. И я не буду давать теорию по нейронным сетям и работе с ними. Всё это находится/читается/выучивается.

( Читать дальше )

Как скачать исторические котировки c yahoo finance и финама с помощью python

- 16 июня 2021, 11:56

- |

Yahoo finance и python

Пакет yfinance. Гитахб github.com/ranaroussi/yfinance Установка командой: pip install yfinance

Можно качать не только дневные данные. Интервалы из документации: 1m,2m,5m,15m,30m,60m,90m,1h,1d,5d,1wk,1mo,3mo На практике данные меньше дневных сильно ограничены. Например, часовые доступны за 60 последних дней.

Перейдём к делу, как качать котировки:

import yfinance as yf

data = yf.download(«TSLA», start=«2017-01-01», end=«2017-04-30»)

Как добавить интервал:

data = yf.download(«TSLA», start=«2017-01-01», end=«2017-04-30», interval='1h')

Данные скачиваются в датафрейм. Датафрейм можно сохранить в csv:

data.to_csv('tsla.csv')

Для тикеров с московской биржи нужно добавить постфикс .ME. То есть SBER и GAZP превращаются в SBER.ME и GAZP.ME Для валют тикеры выглядят вот так RUBUSD=X Для криптовалют BTC-USD

( Читать дальше )

Гайд для инвестора: как читать финансовую отчетность?

- 12 июня 2021, 12:47

- |

Умение правильно читать финансовую отчетность компаний — очень полезный навык для инвестора.

В этой статье разберем ключевые моменты, ошибки и нюансы при чтении бухгалтерских и финансовых отчетов компаний.

Какие бывают финансовые отчеты?Финансовые отчеты можно классифицировать по:

- Периоду: квартальный, годовой

- Типу: бухгалтеский (РСБУ, GAAP), финансовый (МСФО, IFRS)

- Достоверности: аудированный, неаудированный

Квартальные и годовые отчеты финансовые отчеты

Здесь название говорит само за себя. Квартальный финансовые отчет содержит промежуточные данные, например только за 2 квартал текущего года, а годовой — данные за весь год.

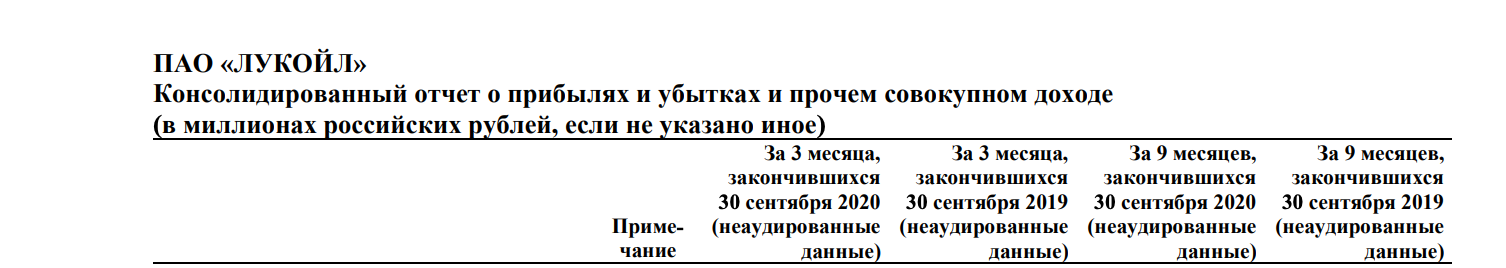

В квартальных отчетах также часто присутствуют данные за весь период с начала года. Например, в отчете за 3 квартал, будут данные за 9 месяцев с начала года:

из квартального отчета компании Лукойл

из квартального отчета компании Лукойл( Читать дальше )

Насколько справедливо оценены крупнейшие компании США?

- 11 июня 2021, 17:01

- |

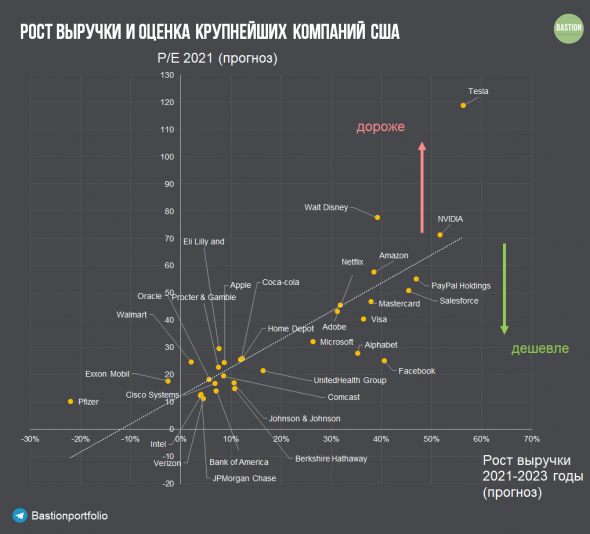

Давно хотел сделать такой график, позволяющий сравнить темы роста компаний и их оценку рынком.

По вертикали — мультипликатор P/E, построенный на основе прогнозных данных по прибыли на 2021 год. По горизонтали — ожидания аналитиков, опрошенных Bloomberg и Refinitiv, по росту выручки компаний с 2021 по 2023 год. Взяты топ-30 компаний рынка по капитализации. Компании, находящиеся ниже линии тренда на графике стоят дешево, те, что выше — дорого. Несколько наблюдений:

1.Только на основе мультипликатора P/E нельзя сказать — дорогая компания или дешевая. На графике видно, что высокий мультипликатор часто означает ожидания высоких темпов роста в будущем и наоборот. Тем не менее некоторые компании имеют слишком высокий P/E для своих темпов роста.

2.Tesla с P/E в 120 — ожидаемо самая дорогая и неадекватно оцененная компания рынка. Правда на это можно возразить, что основные перспективы ее роста лежат за пределами 2023 года.

( Читать дальше )

Где взять список всего, что торгуется на биржах? Желательно с ликвидностью

- 05 июня 2021, 16:02

- |

Американский рынок

Я нашёл несколько вариантов.

1. На сайте комиссии по ценным бумагам США лежит аккуратный файлик www.sec.gov/include/ticker.txt в котором 12495 строчек. Цифра рядом с тикером, как я понял, это Central Index Key. Нужно самому разбираться что есть что. Похоже что файл отсортирован по капитализации или объёму торгов.

2. Есть сток скринер от насдака www.nasdaq.com/market-activity/stocks/screener Там есть NYSE, NASDAQ и AMEX. Можно отфильтровать по маркет кап, рейтингу, сектору, региону и стране.

3. Запросить через апи в alphavantage. Функция www.alphavantage.co/documentation/#listing-status. Вот такой запрос www.alphavantage.co/query?function=LISTING_STATUS&apikey=demo возвращает файлик с акциями и етфами торгуемымы на прошлый торговый день. На сегодня это 11037 штук. Интересно, что можно запросить тикеры компаний, которые уже не торгуются или торговалить на определенную дату. В доках всё есть. До 500 запросов в день апи бесплатный.

Российский рынок

А что на счёт России? Как это ни парадоксально, но такой список можно взять на сайте московской биржи: www.moex.com/a1600

( Читать дальше )

как возможный рост ставок повлияет на индексы

- 12 мая 2021, 11:05

- |

посчитаем по DCF , хотя все равно как считать, результаты схожие будут(потому что ставка в знаменателе всегда)

для ммвб

ставка индекс

5 3666

6 3055

7 2618

8 2291

9 2036

10 1833

для сипи

10Y индекс

1.6 4145

2.5 2652

3.5 1894

конечно рынок сразу скорее всего не полностью отреагирует, только после первых отчетов )

Успей до 30 апреля. Как платить налог на дивиденды иностранных компаний. Пошаговая инструкция

- 09 апреля 2021, 11:21

- |

Ребята, вы подали налоговые декларации за 2020 год? Помните, что 30 апреля — крайний срок?

Налог на дивиденды от иностранных компаний — эта процедура вводит в ступор неопытных инвесторов, потому что отчитываться необходимо самостоятельно. Кажется, что это сложный процесс. На самом деле нет. Но нужно знать о нюансах.

Отчитываться нужно тем инвесторам, которые подписали налоговую форму 8W-ben (делается через брокера). Она необходима для налоговой Службы США, чтобы сократить размер налога.

❌ Если данная форма не подписана, то инвестор платит 30% налог на дивиденды от компаний из США. Налог за него перечисляет брокер. Инвестору нужно подать декларацию, налог с него не спишут.

✅ Если форма подписана, то общая сумма налога уменьшается до 13%. Из них 10% перечисляет брокер, а инвестору необходимо отчитаться самостоятельно в российскую налоговую службу об еще 3%.

Шаг 1️⃣: заказываем у брокера Справку о доходах за пределами РФ

( Читать дальше )

"Танцы с бубнами" с 3-НДФЛ или почему в ЛК налоговой "кривые" справки о доходах от брокеров

- 05 апреля 2021, 17:22

- |

Что делать? Просто складывать вычеты и помещать их в один. Например, сумму 201 и 222 помещать под кодом 201, сумму 205 (сальдирование ЦБ и ПФИ на ЦБ и фондовые индексы) и 206 помещать на 201 (+222) или 206, выбрав тот из них, который в справке 2-НДФЛ не равен доходу по кодам 1530 и 1532, соответственно, сумму 206 и 209 (сальдирование ПФИ на ЦБ и фондовые индексы с ПФИ не на ЦБ) помещать на 206 или 207, выбрав тот из них, который в справке 2-НДФЛ не равен доходу по кодам 1532 и 1535, соответственно. Именно так эти коды расположены друг под другом в справке 2-НДФЛ.

Теперь понятно почему справки 2-НДФЛ от брокеров — неверные. Бухгалтерия то ведет вычеты по разным кодам, а налоговая для каждого дохода принимает лишь один из.

Поэтому в одной справке от брокера в ЛК налоговой у меня нет вычетов 201 и 209, в другой 222 и 205, и только третья справка, где один код вычета — 201, верная.

( Читать дальше )

12 полезных сайтов для трейдеров

- 17 марта 2021, 23:57

- |

Все ресурсы ± бесплатные, но те функции, которые описаны они выполняют, я сам ими пользуюсь в своей торговле, изучайте, делитесь и добавляйте в избранное.

StockBeep

Показывает акции на которых идут большие объемы на покупку/продажу.

Делаем сортировку по капитализации и смотрим акции в топе, далее заходим в терминал и принимаем решение входить в лонг или шорт по акции.

Finviz.com

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал