Избранное трейдера Zulkitilar

Почему большинство не зарабатывает. Ответ в публике и топиках Смартлаба. Вот он. Ищущий да увидит.

- 09 ноября 2019, 00:11

- |

Ответ на вездесущий вопрос кроется перед глазами.

Взгляните на топики Смартлаба и их рейтинги:

-Констатация прошедших событий в стиле «аналитег РБК» (сбербанк вырос, индекс упал, русал отчитался, прибыль выросла, собака насцала буквой г, результаты инвестирования)

-Копание в грязном белье и жёлтые заголовки (брокер обанкротился, олейник шортит, разоблачение тарасова у олигарха забрали деньги, трамп переспал с обамой)

-Философия и досуг (копим на пенсию, сходил пожрать на конференцию, когда придёт кризис и каким он будет, мозговик, экономика секса, что почитать вместо освежителя воздуха)

Толпа инфантов мечется от одного поста к другому, стараясь не допустить угасания нейронных связей в мозгу. И посмотрите как много стоящих прогнозов, именно прогнозов все игнорируют. Единицы биржевиков следят за этим и используют в своих целях. Никто не ведёт статистистику авторов. Ведь именно в прогнозах кроются истины и если вы проведете статистику и сделаете выборку то увидите что большинство мелких авторов бывают правы в одном и том же. И для успешной торговли Вам не нужно владеть теханализом, фундаменталом или супер дорогой подпиской на новости из первых рук и платные сигналы. Достаточно просто отделиться от толпы, немного изучить эксель и вести статистику по авторам с 3-4 ресурсов на протяжении некоторого времени. Всё Грааль готов. Подавать с красным полусладким.

Да пребудет с Вами сила.

- комментировать

- ★1

- Комментарии ( 36 )

ГАЗПРОМ

- 07 ноября 2019, 17:48

- |

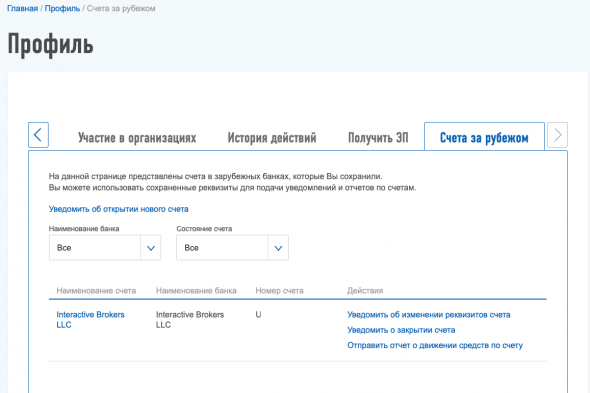

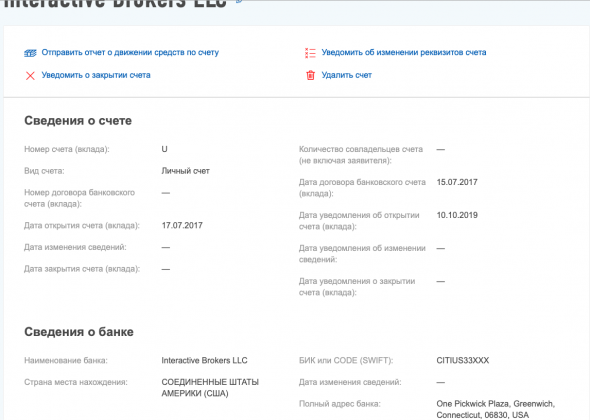

Уведомил ФНС об открытии счета в IB

- 07 ноября 2019, 14:04

- |

Прошло равно две недели после отправки документов. Писем с налоговой не поступало, значит предполагаю, что документы приняты и вопросов у налоговой к ним нет.

Пишут что бланки должны поменятся, но мне что-то подсказывает, что до НГ они ничего не поменяют. Поэтому решил уведомить по бланку об открытии счета в зарубежном банке.

Порядок такой:

Заходите в ЛК в свой профиль. Далее выбираете закладку «счета за рубежом»

Заполнил я его так:

( Читать дальше )

Торговать против "толпы" - это правильно?

- 02 ноября 2019, 15:41

- |

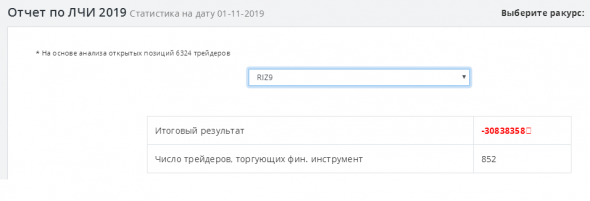

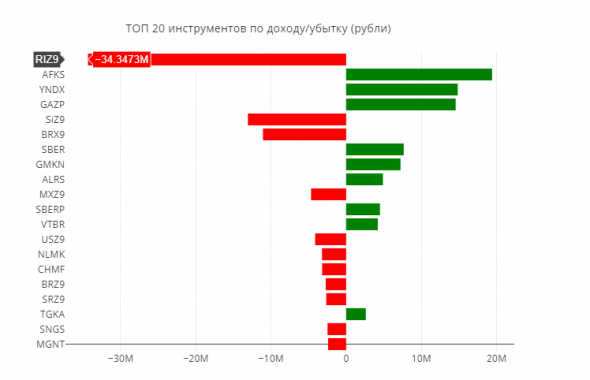

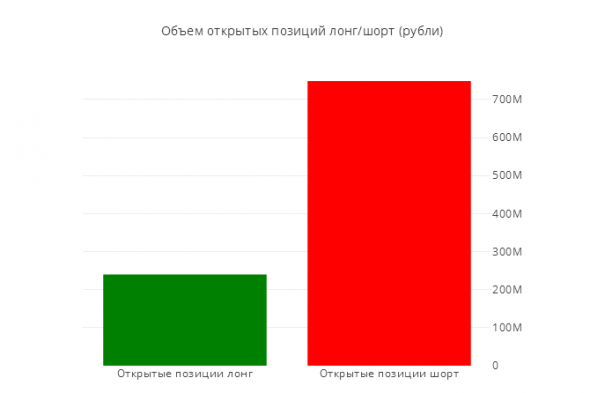

Вот открытые позиции по RIZ9 участников

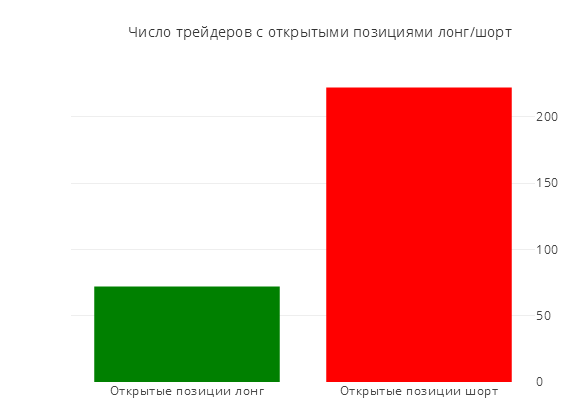

Вот число участников по позициям

( Читать дальше )

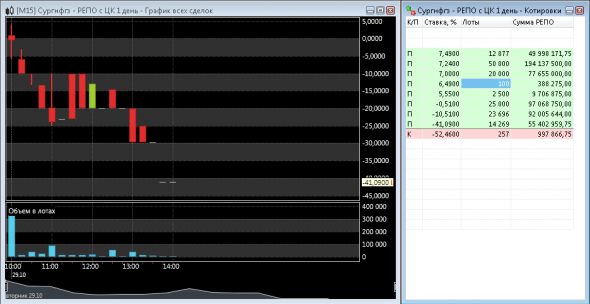

SNGS - одно из двух.

- 29 октября 2019, 14:34

- |

Это не просто лохоклиент брокера с шортом в 1-2млн. бумаг на все плечи (для него бумаг других клиентов хватает в 99% случаев).

Пока открытый дефицит бумаг оцениваю в примерно 100млн. акций.

Из опыта прошлых лет одно из двух:

1) либо осталось продержаться пару-тройку дней и упадет цена до приемлемого для продавца уровня, либо ему откуда-то бумага дойдет, и все устаканится;

2) либо будет больно: придется крыть шорт или занимать бумагу под нечеловеческий процент (например, под 1% в день).

Кто застрял в шортах по РТС? Есть выход...

- 25 октября 2019, 21:38

- |

Кризиса не будет, вас обманули.

Что же делать? Покупаем по любой цене любые активы, завтра уже будет дороже. Через год будет уже в разы дороже. И так каждый год.

Почему я так думаю? Я почитал новости, аналитику и мнения на рынке. Составил картину на будущее:

- Монетарная политика центробанков многих стран будет держать курс на смягчение

- ЦБ РФ заявил, что будет более жесткой в плане смягчения и ставку будут снижать вплоть до отрицательной (если каждый раз снижать по 0.5% то это будет в ближайшие годы)

- ФРС как всегда печатает деньги в случае проблем и проблемы больше нет

- ФРС придет к отрицательным ставкам в ближайшие годы

- Китай договорится с США в ближайшее время и рынки пойдут еще выше

- Брекзит будет успешным в ближайшее время и рынки пойдут еще выше

- Брекзит снимет много вопросов и откроется дорога для risk-on инвестиций по всему миру

- Курс рубля будет болтаться в диапазоне 60-70 несколько лет

- Любое отсутствие плохих новостей это хорошая новость и теперь только так

- Плохие новости будут игнорироваться на бычьем рынке

- Инвесторы не готовы продавать по текущим ценам, так как они еще очень дешевые

- Все распродажи будут выкуплены за счет бесплатных денег

- Покупать проще, чем продавать

- На рынке мало продавцов и много покупателей

- Очень малое количество денег на российском рынке, он слишком недооценен

- Низкая активность населения в инвестировании на данный момент, которая будет расти и вместе с ней и рынок

- Достаточно 10-20 млн долларов инвестиций в наш рынок, чтобы переписать новые максимумы в течение пары недель (сравните с тем, сколько в США денег вливают, чтобы поднять рынок)

- По многим показателям российский рынок привлекателен для иностранных инвесторов — тут просто нереально большие доходности

- Любая коррекция это праздник для быков, чтобы купить подешевле

( Читать дальше )

Почему я решил вернуться в трейдинг?

- 23 октября 2019, 05:34

- |

За это время отдохнул от рынка, позанимался общественно-полезной деятельностью и с удивлением понял одну вещь — работа с людьми, не являющимися вашими 100% единомышленниками неблагодарна и изнурительна. И с возрастом это особенно понимаешь, что если не пресловутые 95%, то около того — бетонная стена. С одной стороны абсолютно пассивные и уставшие люди. С другой, куда ни сунься — бессовестное жульё. Не в смысле статьи 159 УК РФ, а наоборот, хитрожопое, закон отлично знающее и умеющее прикрываться бумажками.

Куда ни сунься — в банке, в страховой компании, в автосалоне, в медцентре, бытовые услуги, контрагенты… Падающая экономика побуждает людей выживать и наё%$вать при первой возможности. Принцип «не наеб%шь — не проживёшь» похоже становится скрепой. Таких масштабов я не припомню, народ реально с катушек слетает.

Не буду сейчас подробно описывать кейсы, с которыми столкнулись и я и мои знакомые. Думаю, что и ваши родственники в полной мере ощутили растущий фрод.

( Читать дальше )

Отчёты об открытии счетов у иностранного брокера. Последствия нарушений.

- 22 октября 2019, 11:21

- |

С 2020 года физическим лицам придётся отчитываться перед ФНС России об открытии и закрытии счетов у иностранных брокеров. Обязанность ещё не наступила, но возникает вопрос: что будет, если не сообщать о счетах?

С 2020 года в налоговую инспекцию по месту регистрации будет необходимо предоставить следующие документы. Уведомление об открытии (закрытии) счёта. Следует подать не позднее одного месяца со дня открытия (закрытия). Уведомление об изменении реквизитов счёта. Также подаётся не позднее одного месяца со дня изменения реквизитов. Отчёт о движении средств по счёту (вкладу).

На данный момент законодательством предусмотрены санкции (в рамках счетов, открытых в иностранных банках):

за неподачу уведомления грозит штраф в размере от 4 000 до 5 000 руб. (п. 2.1 ст. 15.25 КоАП РФ);

за уведомление инспекции, но с нарушением срока или не по установленной форме, штраф составит от 1 000 руб. до 1 500 руб. (п. 2 ст. 15.25 КоАП РФ);

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал