Избранное трейдера _sg_

Проект "30 вопросов Смарт-Лабу". №10: Стоит ли гуманитарию разбираться в алгоритмической торговле/роботах?

- 18 сентября 2018, 09:08

- |

Суть проекта в этом посте

Предыдущие вопросы тут

Вопрос №10: Стоит ли гуманитарию разбираться в алгоритмической торговле/роботах?

- комментировать

- ★1

- Комментарии ( 32 )

Нейросети и рынок

- 17 сентября 2018, 11:50

- |

Упростим тему по максимуму.

Возьмем данные, 10 входных точек. Неважно чего, неважно каких.

Возьмем 1 нейрон, который видит эти 10 точек, а значит у него есть 10 весов которые нужно найти.

Процесс нахождения весов и есть обучение.

Метод обучения на примерах. Значит мы должны знать заранее ответы, какое значение примет сеть для каждого примера.

Есть методы обучения без примеров.

Вот такой примитив.

И это не работает потому что:

1. Когда мы подаем нестационарные данные, ответы так же будут нестационарны, какую бы математику мы не применили. Не существует математики корректно описывающей нестационарные процессы. Сети инструмент стационарный!!!!! Это означает что необходимо подавать стационарные данные на вход. Самый яркий пример синусоида, идеал стационарности и по амплитуде, и по частоте.

2. Метод обучения на примерах, применять нельзя. Потому что для любого набора данных невозможно разметить данные 100% правильно. Потому что у вас в реальном рынке есть куча факторов задержка, скорость расчетов, скорость выставления и получения данных, точность этих данных, ликвидность, набрал позу или нет, и в каком объеме и тд и тп.

3. Таким образом применение сетей реально серьезная софтовая задача, придется разработать очень серьезный комплекс, внутри которого будет зашита сеть для обучения, и отдельный режим этого софта для тестирования полученных результатов.

Если вы не умеете программировать забудьте про сети.

Если умеете, будьте готовы писать очень большой и сложный проект. Который даст мощный исследовательский инструмент, и не факт что этот инструмент даст необходимый результат.

И сами сети здесь в общем то вторичны, по сравнению задачей по разработке всего комплекса софта в целом.

Вам потребуется:

1. Данные в виде ордерлога из которых вы будете нарезать модели данных для сети.

2. Видеокарта с CUDA + ваш супер софт.

3. Крайне необычно мыслящий мозг, который будет способен решать такую исследовательскую задачу.

Мозг расставляет ловушки: ловушка молодости

- 17 сентября 2018, 08:55

- |

Способность мозга человека строить планы на перспективу и заглядывать в будущее формируется только к 21 году. Именно в этот момент происходит «закрепление» соответствующих зон мозга, начинает «крепнуть их „гибкий“ каркас».

То есть до этого момента все представления ребёнка-подростка-молодого человека о будущем абсолютно «поверхностны» и «несерьезны». Он не может понять и осознать, зачем ему знания и навыки, получаемые им в школе, колледже или в институте. Все учатся — и он учится. Так надо! Он не в состоянии задуматься о том, чтó на самом деле представляет собой профессия, которую он выбирает: с какими сложностями он столкнётся, насколько она востребована на рынке, соответствует ли он ей по своим задаткам и т. д.

Им руководят абсолютно «неосновательные» и «неглубокие» представления, которые он получил от родственников, сверстников, из кинофильмов и рекламы. Общество программирует подростка на тот или иной выбор. И это выбор — совершенно случайная вещь: кому-то одна установка в голову запала (например, быть инженером), кому-то – другая (например, воинской наукой заниматься).

Те ранее 21 года молодому человеку в трейдинге делать нечего: высока вероятность возникновения проблем «у молодых, да ранних» со средне- и долгосрочными инвестициями.

Ловушка 25-летия

( Читать дальше )

Margin of Safety. Самая важная концепция в инвестировании

- 16 сентября 2018, 22:56

- |

В предыдущем посте я кратко описал, как определяю для себя инвестиции и спекуляции, а также обсудил понятие инвестиционного риска. Ключевой вывод состоял в том, что самая важная задача инвестора – это минимизация инвестиционного риска.

Сегодня я хочу поговорить про то, как собственно этот инвестиционный риск минимизировать. Для этого я, как и многие выдающиеся инвесторы, использую концепцию Margin of Safety (далее сокращенно MoS), которая была сформулирована Бенджамином Грэмом.

Ниже я попытаюсь объяснить, почему MoS – это краеугольный камень моего инвестиционного процесса.

В книге The Intelligent Investor Грэм написал:

In the old legend the wise men finally boiled down the history of mortal affairs into the single phrase, «This too will pass». Confronted with a like challenge to distill the secret of sound investment into three words, we venture the motto, MARGIN OF SAFETY.

В переводе этой книги на русский (издание 2009 года) переводчики перевели строчки выше так:

( Читать дальше )

Опционщики, научите линейщика-системщика! (версия 2)

- 11 сентября 2018, 20:30

- |

(модератор, перенеси плз в Опционы, по-прежнему невозможно туда писать напрямую:))

Вот здесь https://smart-lab.ru/blog/491570.php был вопрос для одной из систем. Теперь вопрос по второй системе :)

Задача:

Есть линейная система для ненаших рынков. Может фьючерсы, ETF. Сигналит редко(7-10 трейдов в год), в среднем ~55% прибыльных трейдов. Трендовая. Время в позиции — примерно сутки. Есть переносы через ночь, а часто и через выходные. Тейка в процентах нет.

Для упрощения задачи можно сказать, что система выдает сигналы только купить на закрытии дня, и потом закрыть позицию по закрытию дня. Ну и стоп ясен уже при входе в позицию.

Вопросы:

1) Какие альтернативы тупому лонгу базового актива есть в опционном мире? Продажа вертикального спреда? покупка опциончиков ?

2) Есть ли смысл бороться за фиксированый стоп? с помощью чего-то похожего на вертикальный спред(продажа)? (в линейном варианте гэпы — риск)

3) Есть ли возможность дополнительно заработать на падении волатильности? Какие опционы для этого брать ?

0) Стоит ли вообще заморачиваться с опционами в данном случае? Есть ли возможность извлечь доп прибыль(см. 3-4) и/или снизить риски ?

Спасибо!

15 курсов по финансам и инвестированию

- 11 сентября 2018, 19:55

- |

Каждому приходится зарабатывать деньги на жизнь и откладывать на будущее. Чтобы не остаться без накоплений, нужно знать о возможностях и рисках финансовых рынков.

Изучить их можно во многих российских и зарубежных университетах. Но это требует времени и денег. Для тех, кто не готов тратить много ресурсов, есть онлайн-курсы. Подготовили подборку курсов, которые помогут разобраться в основах финансов и инвестиций.

Получить высшее финансовое образование в мировых вузах тоже можно онлайн. Поиск вариантов на DistanceLearningPortal

#интересное В конце статьи — несколько вариантов для тех, кто уже знаком с темой и любит математику, программирование и искусственный интеллект

1. Курс «Финансовые рынки и институты»

Будет интересен тем, кто ищет вводный курс по финансовым рынкам.

( Читать дальше )

Мозг расставляет ловушки: ловушка 25-летия

- 11 сентября 2018, 13:38

- |

При чем здесь трейдинг, спросите вы?! Трейдинг — это максимальные, пиковые нагрузки мозга, в этом процессе каждый нейрон в вашей черепной коробке на счету. И вопросом сохранения максимального количества нейронов мозга человеку категорически рекомендуется озаботиться до 25 лет. Те с целью достижения максимально возможных для вас высот в трейдинге, торговлей необходимо заняться, крайний срок, до 24 лет, чтоб, отторговав год, создать хоть какой-то физический избыток нейронов «под трейдинг». Чем «раньше», до 25 летия,

( Читать дальше )

Инвестграм#10. Кто, для чего и как делает Кризис?

- 11 сентября 2018, 12:49

- |

Доброго времени суток, коллеги!

К сегодняшнему дню я подготовил объемный и познавательный материал, который относится к сущности кризиса. За последнее время я увидел огромное количество постов и информации в СМИ о том, что грядет кризис, нужно готовиться и все в этом духе. Все об этом говорят, многие прогнозируют, но возможно некоторые даже не знают, что означает этот кризис, как и для чего он делается… а самое главное кем? Ведь согласитесь, что прогнозировать, что все упадет в ноябре этого года, в 2019 году, в 2020 году не зная механизма создания кризиса и его целей… как минимум глупо. Для спекулянтов, которые желают на этом заработать, действительно, кризис за частую является огромной возможность сделать целые состояния, но и потерять все из – за высокой волатильности также не сложно.

Уважаемые читатели! Я надеюсь, что моя статья будет интересной и полезной для вас. Она подготовлена с показательными историческими примерами, я старался не упустить самого главного, перебрал много информации, но при этом сделал ее ясной и понятной. Приятного вам чтения!

( Читать дальше )

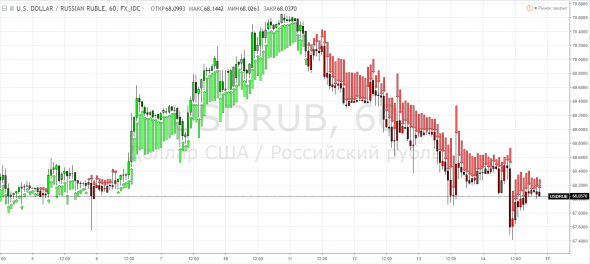

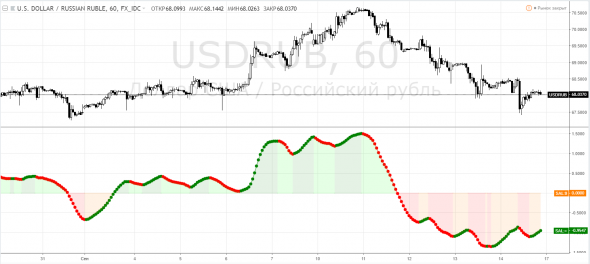

"Кровожадный" Доллар

- 10 сентября 2018, 21:52

- |

Чуть ли не каждый день курс доллара в какой-то из стран мира обновляет исторический максимум. Сегодня главная «неудачница» — индийская рупия. Доллар уже достиг отметки в 72.5 рупии (см. график внизу). Вроде ходили слухи, что местный ЦБ не даст подняться USD выше 70, потом 71 и 72. Какие-то интервенции проводятся, но это не мешает доллару продолжать расти. На рупию давят две фундаментальные вещи, которым трудно что-либо противопоставить.

1. Политика ФРС, которая сокращает количество долларов в системе ( ранее писал в телеграме про программу QT https://tele.click/MarketDumki/622) и делает займы в них всё более дорогими. Естественно это приводит к массированному оттоку капитала практически из всех стран в мире. Мы это прекрасно видим на примере российских ОФЗ, откуда бегут нерезиденты последние 5 месяцев. Похожая ситуация и в других странах.

2. Т.к. Индия является чистым импортером нефти, то очевидно, какое влияние нынешние нефтяные котировки оказывают на экономику. На нефть приходится почти 20% индийского импорта. Соответственно дорогая нефть увеличивает дефицит текущего счета, а это в свою очередь оказывает мощнейшее давление на рупию.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал