Избранное трейдера _sg_

Как подружиться с черным лебедем? Оптимальное соотношение ГО и депозита

- 01 июня 2020, 11:48

- |

Всех приветствую!

Пост – призыв задуматься и может быть пересмотреть свои риски в сторону уменьшения. Волатильность возросла – это хорошо, но и риски повысились. К оценке рисков стараюсь подходить серьезно. Поэтому решил описать подход, которым руководствуюсь при управлении соотношением размера гарантийного обеспечения к депозиту.

В чем собственно проблема? Грузим депозит под завязку. Плечо 1 к 8. Оставляем чуток под просадку и в бой! Повезет если счет начнет расти, сформируется некий запас. А если события будут складываться не так удачно: просадка 40%, а следом огромный гэп. Что останется от депозита? Выход из ямы займет очень много времени.

Решение проблемы – создание резерва. Использую следующую пропорцию:

50% – это максимальное расчетное ГО, сумма максимальных лимитов по всем ботам. Оно может меняться от 0 до 50% в зависимости от: направления позиции (кто в лонг, кто в шорт, кто вне позиции), ММ алгоритма (фиксированный объем, плавающий), волатильности на рынке.

( Читать дальше )

- комментировать

- ★12

- Комментарии ( 42 )

Московская биржа - представила новый аналитический продукт – "Фьючерсы. Открытые позиции intraday"

- 29 мая 2020, 20:33

- |

С помощью сервиса можно отслеживать динамику объема открытых позиций физических и юридических лиц по отдельным инструментам срочного рынка с пятиминутными интервалами. Аналитический продукт демонстрирует интерес и ожидания указанных категорий инвесторов по ценовой динамике в различных базовых активах.

На текущий момент указанный аналитический продукт предоставляется в деморежиме и доступен бесплатно на сайте Московской биржи.

релиз

КВИК-->Lua-->Python. Трансляция данных из КВИКа в Питон в реальном времени

- 29 мая 2020, 19:57

- |

Представляю общественности Python-сервер (в 9 строк кода) для получения данных из КВИКа в Питон через луа-скрипт в режиме реального времени.

Для примера приведу получение тиковых данных по SIM0.

Нам понадобятся следующие ингредиенты.

1. Понятное дело КВИК, версии ниже 8 или 8.5.2 и выше.

2. Питон Jupyter Notebook (Anaconda 3)

3. Луа-скрипт, взятый из Jatotrader (в нем буквально изменено пару строк)

Как работает сервер можно посмотреть в этом видео (1 мин. 38 сек.) Ну и по правилам хорошего тона, естественно сам текст ниже.

( Читать дальше )

Судак-Тудак (робот) 1.1

- 29 мая 2020, 16:08

- |

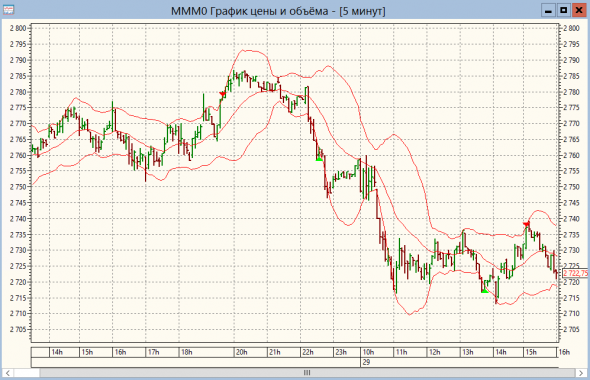

Слегка доработал простой бот по усреднению и скальпингу Bollinger Bands для QUIK от Turbo Pascal, выложенный тут.

1) Я разделил алго на 2 отдельных: на лонг и на шорт. В оригинале был только лонг и я его использовал для акций. Версия на шорт торгует Mini MIX фьючерс (вы можете любой набор фьючей настроить)

2) Добавил проверку на поступление котировок. Без неё утром выключался бот, приходилось стартовать руками.

3) В версии на шорт добавил усреднение с коэффициентом. Каждый следующий уровень будет на fibo больше предыдущего.

4) Добавил временные рамки (стартуем с 10:00), чтобы не работал когда рынок закрыт.

Хотел подсчёт прибыли добавить, но это уже сложновато сводить концы с концами, поскольку набор и сброс неравномерен. Тут без программиста не справиться.

( Читать дальше )

Кому нужно продавать опционы?

- 28 мая 2020, 11:00

- |

Насколько все знают, в покупке опциона есть свои плюсы по сравнению с фьючерсом. Это неограниченная прибыль (ну или ограниченная нулем фьючерса) при ограниченном риске. А вот при продаже мы получаем ограниченную прибыль при неограниченном риске. Зачем тогда продавать???

Немного о сути

Известно, что опцион теряет стоимость в течение времени. Если мы его покупаем и движения никакого нет, то он просто испаряется. А вот если мы его продаем, то это испарение нам на руку!

Например, цена условного фьюча 2500. Мы думаем, что к послезавтра он ну никак не вырастит выше 3000. В этом случае мы можем продать колл, скажем, 3100 за 150. Тот кто его купит, наоборот, ждет цену на уровне 3100 и платит нам 150 за возможность купить фьючерс по этой цене в будущем или получить прибыль от продажи до экспирации. И вот послезавтра. Если цена не выросла выше 3100 — стоимость опциона превращается в 0 для покупателя и в 150 для продавца. На счету у нас появились денежки. А вот если цена стала больше 3100, например, 3200, то мы обязаны продать фьючерс покупателю по цене страйка. В результате у нас на балансе будет короткая позиция по фьючерсу с убытком 3200 — 3100 = 100.

( Читать дальше )

Lua индикатор для Quik, Bollinger Bands %b Oscillator

- 27 мая 2020, 10:20

- |

Ищу Lua индикатор для Quik, Bollinger Bands %b (Bollinger Bands %BB Oscillator). На MT4 есть в открытом виде. Возможно у кого-то уже есть переделанный в lua. Буду очень признателен в помощи его отыскать. Если не найду, придется переписывать самому в lua...(

Кому интересно, переделал индикатор Bollinger Bands (ВВ.lua) под осциллятор Bollinger Bands %B

Settings = {

Name = "*BB (Bollinger Bands) %B oscillator",

Period = 20,

Metod = «SMA», --(SMA, MMA, EMA, WMA, SMMA, VMA)

VType = «Close», --(Open, High, Low, Close, Volume, Median, Typical, Weighted, Difference)

Shift=2,

line = {{

Name = «Horizontal line (top)»,

Type = TYPE_LINE,

Color = RGB(221, 44, 44)

},

{

Name = «Horizontal line (bottom)»,

Type = TYPE_LINE,

Color = RGB(221, 44, 44)

},

{

Name = «Bollinger Bands %B oscillator line»,

Type = TYPE_LINE,

Color = RGB(255, 255, 255)

}

},

Round = «off»,

Multiply = 1,

Horizontal_line=«0»

}

function Init()

func = BB_B()

return #Settings.line

end

function OnCalculate(Index)

local Out = ConvertValue(Settings, func(Index, Settings))

local HL = tonumber(Settings.Horizontal_line)

if HL then

return 1+HL,HL,Out

else

return nil,nil,Out

end

end

function BB_B() --Bollinger Bands %B oscillator («BB_B»)

local BB_MA=MA()

local BB_SD=SD()

local it = {p=0, l=0}

return function (I, Fsettings, ds)

local Fsettings=(Fsettings or {})

local P = (Fsettings.Period or 20)

local M = (Fsettings.Metod or SMA)

local S = (Fsettings.Shift or 2)

local VT = (Fsettings.VType or CLOSE)

if (P > 0) then

if I == 1 then

it = {p=0, l=0}

end

local b_ma = BB_MA(I, {Period=P, Metod = M, VType=VT}, ds)

local b_sd = BB_SD(I, {Period=P, Metod = SMA, VType=VT}, ds)

if CandleExist(I,ds) then

if I~=it.p then it={p=I, l=it.l+1} end

if it.l >= P and b_ma and b_sd then

( Читать дальше )

Кто-то использует ODBC экспорт из КВИКа?

- 26 мая 2020, 21:00

- |

Кто-то использует эти таблицы в работе в связке с СУБД? Техподдержка КВИКа озадачена, но пока нет ответа.

upd! после обновления до 8.5.2 проблема решена, спасибо!!! это мне и в голову не пришло, скачал квик «свежий» с финама называется.

Экспорт данных Quik -> DDE -> Ваша программа.

- 26 мая 2020, 13:56

- |

После написания топика «Quik, DDE, Excel» [1], где была поставлена задача вывода данных доски опционов не непосредственно в Excel, что является очень неудобным для конкретных приложений, а в свой DDE-сервер. Свой DDE-Сервер обладает тем преимуществом, что данные из него можно направлять куда угодно, и как угодно.

С тех пор прошло 3 дня. Черновая болванка программы уже написана, отлажена, работает, и выполняет все возложенные на нее задачи. Как я опрометчиво обещал, проект DDE-Сервера будет предоставлен всем желающим [2](см. список ссылок). Проект выполнен на C++ в среде VS2017. DDE-Сервер на данном этапе выполнен в виде консольного приложения, и все что он делает, это выводит получаемые из Quik по DDE данные на консоль. В принципе, он должен работать с любой таблицей Quik, но делался под вывод доски опционов.

Я этот проект бросаю в таком виде, и уже начинаю на его основе делать приложение для решения своих конкретных задач. На этом наши пути расходятся. Проект поставляется в виде — как есть, и никакие изменения в него мною вносится уже не будут. Теперь это уже ваша задача. Вы можете модифицировать проект под решение ваших конкретных задач.

( Читать дальше )

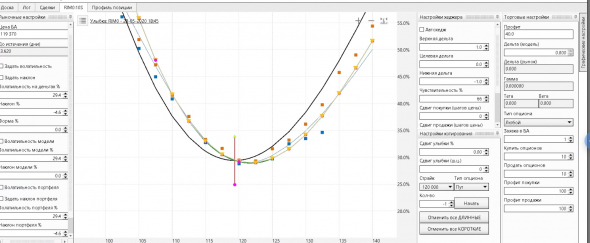

ТСЛАБ и опционы

- 25 мая 2020, 10:20

- |

Начал разбираться с опционами в недавнем времени, мучался с транзаком, а тут в ТСЛАБ опционный деск и совершение сделок вообще бомба. Выставил параметры, нажал кнопку купить и все. Все реализовано на высшем уровне. Ни разу не реклама, просто офигел как все просто))) Буду дальше разбираться, там еще и робота можно замутить с автоматическим входом. Хорошо бы разработчики опционного модуля ТСЛАБ здесь написали про возможности данной программы.

О математике в трейдинге

- 24 мая 2020, 11:42

- |

Эффективность математики только в поиске закономерности рыночного движения — паттернов которые способны реально материализовать вашу прибыль.

Написана полная ерунда. Позволю себе процитировать фразу, с которой я начинал свой курс «Алгоритмическая торговля. Научный подход» :

Математика в общем случае не даст Вам ответа на вопрос КАК ДЕЛАТЬ? Но она даст Вам ответ на другой важный вопрос ЧТО ДЕЛАТЬ, А ЧТО НЕ ДЕЛАТЬ?

Что из этого следует? А то, что математика не может быть «эффективна» в поиске паттернов, она лишь может точно сказать: найденные Вами паттерны — это реальные закономерности или чушь собачья.

Как правильно заметил мальчик BuyBuy в своём топике: самый простой способ это сделать, это проверить свои паттерны на качественно (!) смоделированом случайном блуждании и если окажется, что и там все лучше самой доходной пассивной стратегии, то значит это чушь собачья.

Как сделать качественное случайное блуждание для последовательности свечей реального актива?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал