Избранное трейдера _sg_

Практическая теория. 1

- 13 февраля 2020, 16:48

- |

Без практики теория, как бы, дохлая кошка. Но прежде чем практиковаться, надо подумать. Сделать, как вы это называете ТС. Я постараюсь выбрать время и запустить такую ТС вместе с вами. А пока вспомним немного теории, или узнаем, и по ходу будем ее юзать. Конечно, я бы хотел, что бы вы мне помогли советами. Может мы, как то, вместе это улучшим. Пока для немногих, кто случайно не в курсе про опционы, изложу методы вычисления. Как обычно прикреплю файлик в экселе. https://cloud.mail.ru/public/2etF/2upCiHKgs

Я возьму SPY вернее не весь, а только его финансовый сектор XLF. Оно и дешевле и ликвидность хорошая. Вы можете взять РТС или SI. Мы будем продавать опционы и как то из этого выкручиваться. Продавать мы будем коллы, а покупать БА. У кого нет денег, тот может либо их взять, либо продавать путы. Деньги брать можно прямо на бирже, потому что биржа это такая организация, которая торгует деньгами.

Итак, методика. На листе XLF я выписал цены закрытия XLF с 13.01.2020 по 12.02.2020, 31 день. Затем я нашел дисперсию ln(сегодня/вчера) из дисперсии я вывел Стандартное отклонение. Взял корень из 365 ( 19.1), а умножив 19.1 на стандартное отклонение одного дня получил волатильность годовую, которой мы и будем торговать и о которой вы должны были слышать. (желтый столбец). Так как я использую 365 дней в году, то в расчеты я должен включить и выходные дни без изменения цены.

( Читать дальше )

- комментировать

- ★26

- Комментарии ( 44 )

теория ддх

- 11 февраля 2020, 15:36

- |

Риски торговых ботов, о которых стоит знать

- 10 февраля 2020, 22:41

- |

Все мы понимаем, что в трейдинге одна сторона выигрывает, другая — теряет. Затем мы меняемся местами. То есть, каждый трейдер без исключения в определенный момент теряет деньги. Чтобы минимизировать потери люди начали использовать торговых ботов, которые часто позиционируются как быстрый, автоматизированный, круглосуточный, безупречный заработок. Но так ли это?

Действительно, боты могут зарабатывать деньги, но, к сожалению, их жизненный цикл ограничен. Торговые боты умирают и ошибаются — как люди. Вот почему однажды ваш бот может оказаться неэффективным, даже если он долгое время демонстрировал выдающиеся результаты. Помните: предыдущие результаты торгового бота не могут гарантировать вам прибыльное будущее. Почему?

Прежде всего, нужно понять один очевидный факт. Рынок меняется, и все больше людей видят неэффективность, на которой вы зарабатываете, делая ее менее прибыльной. Вот почему через некоторое время любая стратегия и бот становятся бесполезными. Обычно примерно в 80% случаев это происходит, начиная с долгосрочной «нулевой» прибыли, которая плавно приводит к потерям. Оставшиеся 20% ботов могут удивить вас внезапной просадкой, которая превышает все установленные вами ограничения. Рентабельность также ограничена пугающим диапазоном рисков, которые несут различные боты. Вот обзор некоторых.

( Читать дальше )

Все ли знают, что в Quik'е у каждого скрипта main() свой отдельный Windows-поток (thread)?

- 10 февраля 2020, 21:56

- |

Дело обработчиков событий не обрабатывать, но регистрировать их.

Неверные представления о потоках в Quik'е вынуждают этих писателей городить абсурдный обмен данными между Quik'ом и внешними приложениями. Тогда как вся информация по событиям может быть обработана средствами QLua во вторичных скриптовых потоках без помех для главного потока Quik'а.

Хотя QLua обладает весьма эффективными средствами взаимодействия с любым приложением Windows, не так просто придумать повод для обращения QLua за посторонней помощью. Например, сохранять на диске текущие данные QLua может массой способов от простейшего io.read/write до SQLite.

Количество библиотек для QLua просто изумляет.

NB. Известная проблема скриптовых языков, что ошибки-описки в именах функций и переменных влекут трудно диагностируемые сбои работы, решается двумя простейшими средствами.

( Читать дальше )

Об опционах очень просто – 3, Греки, и с чем их едят.

- 10 февраля 2020, 09:58

- |

Всем привет друзья

В первых двух статьях я рассказал, о своем видении что такое опцион, и о его ценообразовании.

Сегодня я в очень простых словах расскажу вам про Греки.

И сразу начну с примера чтобы вам было все с первых строк сего письма понятно ))

Итак закрываем глаза и представляем машину мчащуюся по ухабистой дороге, она петляет, поднимаясь высоко вверх, и затем опускаясь далеко в долины. Где то она асфальтированная, где то просто гравийка, а где то вообще мчится по бездорожью.

Иногда машина подпрыгивает и пролетает по воздуху вверх, чтобы потом грузно рухнуть на землю, а в другой момент она срывается в пропасть и летит вниз, цепляясь всеми выступающими частями своего автомобильного тела, лишь бы не рухнуть слишком глубоко..

Нравится дорога? Дальше будет веселей ))

( Читать дальше )

Доходность опционов VS акций.

- 09 февраля 2020, 17:47

- |

Тут на СЛ началось. Ну и так как сюда впутывают новичков, хочется сказать KarL$oH . Не все те черти, как они себя рисуют. Прежде чем покупать опцион с расчетом на рост прибыли в разы, давайте разберемся. На сколько это выгоднее, чем обычная торговля акциями. Не будем далеко ходить, а возьмем SPY так любимый ТГ Тихая Гавань , надельный опцион, который кончился в эту пятницу. Представим себе, что мы супер гениальные и в позапрошлую пятницу купили колл. Причем, так что бы в разы и на всю зарплату, то есть на 100 долларов. В доске опциона он стоял по 98 центадоллор или 98 долларов за один 328 страйк. Ну а я, такой, продал его вам или просто решил акциями торгануть. Конечно, у вас все хорошо. Забегая вперед, беру цены:

дата |

Цена опционоа |

доход |

31 |

( Читать дальше )

Беспроигрышная стратегия для фьючерсов. Чудеса и их разоблачение

- 08 февраля 2020, 22:34

- |

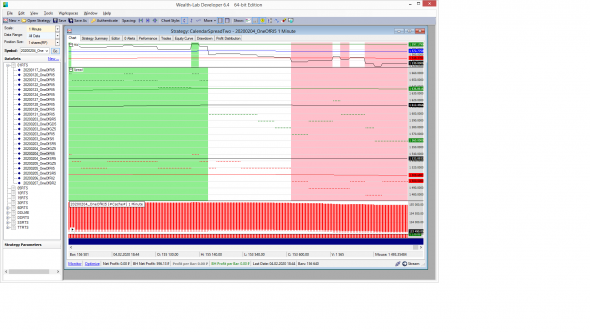

Поэтому сразу приступим к разоблачению. Какая проделана работа.

В Qukk'е на QLua написан монитор, который с 2020.01.17 по 2020.02.06 каждые 200 мсек записывал в текстовый файл офера и биды RIH0 и RIM0. Эти данные представлены как стандартный файл котировок Метастока, где Open = Bid(H0), High = Ask(H0), Low = Bid(M0), Close = Ask(M0).

Программа WealthLab показывает график этого файла, не понимая его значения. Но мой скрипт на C# по этим данным строит другие графики:

Две точечные линии, зелёные и красные ступеньки, в середине центральной панели:

1) SpreadLong = Ask(H0) — Bid(M0).

2) SpreadShrt = Bid(H0) — Ask(M0).

По цене SpreadShrt приходится продавать спред фьючерсов, когда он дорог а по цене SpreadLong — покупать спред, когда он подешевл.

Чтобы определить, дорог спред или дёшев, строим скользящие средние с горизонтом 10 мин (серые линии)

( Читать дальше )

Адаптивная и маниаулятивная стратегии маркетмейкинга на внебиржевом рынке. Кто ведет спекулянтов валютного рынка на «стопы»?

- 07 февраля 2020, 17:42

- |

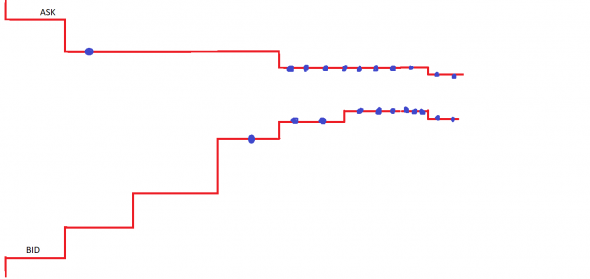

Чистая адапливная стратегия маркетмейкинга.

Начнем с нуля.

Допустим, существует некий актив «ИКС», у население на этот актив существует стабильный спрос и стабильное предложение. Актив «ИКС» – некий инструмент экономической деятельности. Люди обмениваются этим активом «из рук в руки». Спрос и предложение реализуются неэффективно. Мы хотим исправить ситуацию – предоставить любям благо в плане возможности более быстро и надежно покупать и продавать актив икс. На этом мы хотим заработать – свести покупателей и продавцов с максимальной для себя выгодой. Создаем торговую площадку и начинаем предоставлять цену. Мы –монопольный маркетмейкер на своей торговой площадке.

Начинаем предоставлять ASK от «очень дорого», BID – от «очень дешево». Сужаем постепенно спред. Вдруг к нам прилетает первая сделка по ASK (кружочек на графике). ASK цену останавливаем, BID цену продолжаем двигать вверх , пока не получим первую сделку по BID. Далее уменьшаем спред – делаем цены покупки и продажи более привлекательными – принимаем больше сделок для максимизации прибыли. Если к нам прилетает бОльший объем по BID – делаем цену покупателя (покупатель – это мы) менее привлекательной, а цену продавца (продавец – это тоже мы) более привлекательной, что позволяет уравнять объемы покупок и продаж. Мы не влияем на динамику цены – на нее влияют трейдеры, торгующие на нашей площадке. Мы лишь только предоставляем такую цену, которая позволяет нам максимально выгодно реализовать функцию посредника между покупателем и продавцом. Мы влияем лишь на размер спреда. Параметр волатильность/спред будет минимальным — нам не нужны высокие риски, связанные с направленным движением цены.

Чистая манипулятивная стратегия маркетмейкинга.

( Читать дальше )

Об опционах очень просто - 2

- 07 февраля 2020, 14:20

- |

всем привет, продолжаем опционные страсти ))

Итак, зная, что такое опцион вообще в принципе, мы зададимся простым вопросом – а как на нем можно заработать?

И для начала необходимо понять его ценообразование..

И сразу стоит сказать, что цена опциона складывается из ДВУХ составляющих: (НА САМОМ ДЕЛЕ ИЗ ТРЕХ, НО ОБ ЭТОМ НИЖЕ)

1 — Временная цена опциона

Поскольку мы знаем когда опцион будет исполнен – дата экспирации, то мы знаем сколько времени «жизни» у этого опциона, и чем больше этого времени тем опцион стоит ДОРОЖЕ! Почему дороже? Все просто – чем больше у опциона времени, тем больше шансов что он принесет прибыль, а за шансы всегда надо платить )))

Поэтому это аксиома – чем БОЛЬШЕ У ОПЦИОНА ВРЕМЕНИ, ТЕМ ОН ДОРОЖЕ! Это его временная стоимость.

И соответственно с уменьшением времени жизни опциона, его временная стоимость падает! Это одна из тех особенностей за которую цепляются неучи )) крича на каждом шагу – ой, а он ведь дешевеет даже когда дорожает ))) да, временная стоимость опциона снижается ВСЕГДА! И чем дальше до экспирации тем более нелинейным является это снижение.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал