Избранное трейдера _xXx_

Вопрос опционщикам

- 10 апреля 2017, 12:57

- |

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 17 )

Эх, было же время!

- 09 апреля 2017, 19:41

- |

Ностальгирую по интересным материалам, где практически раздавались граали.

Годнота из моего избранного ниже:

1. Мувинги… Невкусно? Да вы их просто готовить не умеете! :)

2. Let’s trade together. Серия 1. Индустрия по отъёму денег.

3. *** РАБОЧАЯ ТЕМА ***

4. Целевая цена...

5. Особый мани-менеджмент

6. И Райан Джонс призывает к этому...

7. Интересный метод анализа рынка.

8. 20 советов по управлению личными финансами

9. Повторю один хороший пост.

10. Вниманию трейдеров: расчет налога, который можно вернуть за убыточный год

11. Разогнать депозит...

( Читать дальше )

Время возвращать убытки – советы по возврату НДФЛ

- 26 марта 2017, 22:28

- |

Всем добрый вечер!

Я продолжаю свои статьи по вопросу получения вычетов по подоходному налогу, сальдированию убытков, получению инвестиционного вычета. Продолжаю писать, но в новом аккаунте. Приглашаю подписаться на мои статьи.

Итак, я отвечаю сразу на вопросы тех трейдеров, которые мне звонили буквально на днях и спрашивали:

1) Можно ли убытки 2012, 2013 года зачесть сейчас, ведь прошло более трех лет с момента получения убытка?

Ответ: да, можно. Дело в том, что процедура зачета убытка и прибыли заключается в следующем: мы берем прибыльный год, который должен быть обязательно позже убыточного. Смотрим, по какому инструменту у нас был уплачен налог (удержан брокером) и по какому инструменту мы получили убыток. Зачем мы так делаем? Сальдировать убытки прошлых лет можно только с однородными инструментами. Например, ценные бумаги с ценными бумагами, ФИССы с ФИССами.

Если у вас 2014, 2015 и 2016 годы были прибыльные и вы по итогам года платили налог (с вас брокер удержал НДФЛ), то вы сможете сальдировать ваши убытки, полученные ранее, даже за пределами трех лет.

( Читать дальше )

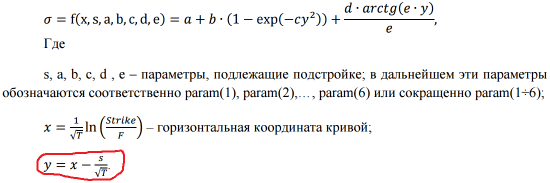

Анализатор опционных позиций. OptionFVV. Версия 2.1 public

- 26 марта 2017, 21:14

- |

Здравствуйте дорогие друзья!

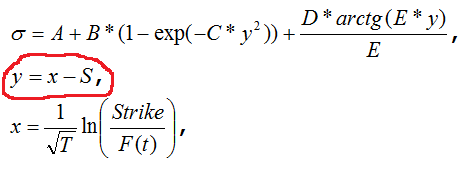

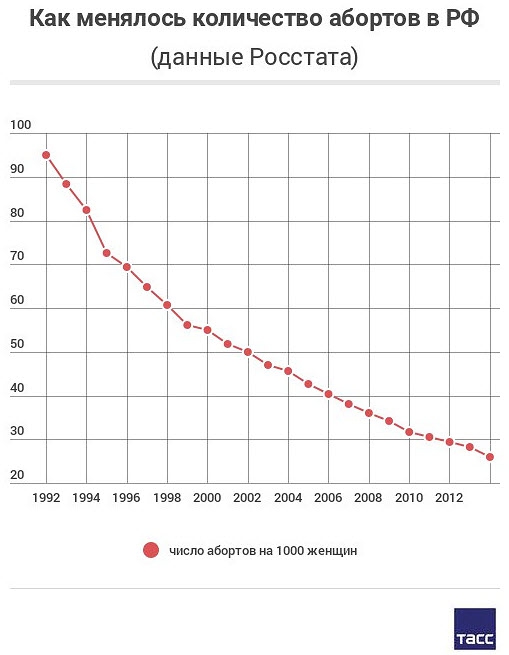

Тема этого обновления — работа со своей моделью улыбки.

Эту версию мне помог создать Дмитрий Новиков. Помогал с формулой расчета, обсуждали юзабилити, ну и конечно же помог отловить баги и глюки, касаемые модельной улыбки. Мы с ним обкатали 2 версии пока не получилась эта окончательная третья версия. Так что спасибо ему большое за всё.

В текущей версии, на самом деле 2 модели улыбки.

1. Это моя, которой я давно пользуюсь. Нарисована в виде оранжевых маркеров (точек) на диаграмме (1).

Рассчитывал так, брал базу улыбки с 2010 по 2016 годы и рассчитывал относительное отклонение страйков с дельтами 0,1 0,25 и -0,1 от центрального в процентах. Рассортировывал по папачкам, каждая из них это срок сколько осталось до экспирации дней и в каждой из них считал среднее значение. Так я получил среднее отклонение интересующих мне страйков от центрального. А зная волу центрального и сколько дней до экспирации, не сложно высчитать волу страйков с дельтами 0,1 0,25 и -0,1.

( Читать дальше )

Опционы по взрослому (календарный спред).

- 16 марта 2017, 12:34

- |

Вообще это самая простая тема. Мне придется ссылаться на календарные позиции в дальнейших рассуждениях, поэтому я об этом пишу. Это скорее общеобразовательное повествование. Поэтому гуру прошу не пинать, а для постигающих опционный мир это должно быть интересно.

Волатильность входит в стоимость опциона через время. То есть там такое выражение в d1 сигма*корень из времени до экспирации. И если времени у нас осталось мало, близко к нулю, то и волатильность уже не играет роли и наоборот. Поэтому попробуем посмотреть на эти опционы через жопу желтые очки. Представьте себе, как исторически могло сложиться в прайсинге опционов. Не стали бы трогать волатильность. Ну есть БА, у него есть вола, пусть себе болтается. Делаем ее константой. Тогда опционы нужно было бы оценивать в днях до экспирации. При этом мы бы продавали опцион, который исполнится через 30 дней, по цене 40 дневного опциона. 10 дней ложились бы к нам бонусом. И спред бы у нас считался в долях дня. Мы ведь считаем дюрацию облигаций, используя дни? А почему не посмотреть на опционы под тем же углом. Тем более в календарном спреде у нас один БА с одной волатильностью. Я составил табличку

( Читать дальше )

Еще четыре картинки о случайности рынка

- 14 марта 2017, 11:39

- |

На что-то нужно ориентироваться. Основной ориентир — случайное блуждание. Если рынок отличается от СБ, то появляется шанс долгого систематического заработка при помощи роботов. Для этого должно быть найдено устойчивое и торгуемое статистическое отличие рынка от СБ.

Возьмем фРТС с самого начала на минутках и построим подневную статистику (среднее, ср.кв.откл., корреляцию, асимметрию, эксцесс). Статистику будем делать по логарифмическим доходностям, т.е. фактически будем оценивать обычные показатели эмпирической плотности внутри дня. Потом посмотрим, есть ли память от дня ко дню в этих показателях при помощи АКФ (второй столбец графиков) и ЧАКФ (третий столбец графиков).

Наш ориентир в виде случайного блуждания (среднее по доходностям нулевое, а сигма плавает немного) имеет такой портрет:

( Читать дальше )

Алготрейдинг на windows 10.

- 12 марта 2017, 16:16

- |

Решил я своему роботу купить отдельный ноутбук, чтобы его поставить на шкаф и забыть про него.

Чтобы он там сам включался-выключался и мне только отчеты присылал.

На ноутбуке был установлен windows 10.

Запустил робота. Вроде все работает.

Но заметил, иногда, раз в месяц робот бывает не запущен.

Думал наверно:

1. Обновлял, забыл запустить.

2. Кошка случайно Alt+F4 нажала)

3. Обама подслушивал/подсматривал, случайно крестик нажал)

Через полгода нашел закономерность.

Если приложение запущено больше 3-х часов и отключилось электричество (хотя бы на 1 секунду) windows закрывает все лишние приложения.

Это называется: «Встроенный в Windows 10 режим экономии заряда аккумулятора».

Есть разные настройки типа: «Автоматически включать экономию при уровне заряда батареи ниже:»

Можно выставить % заряда. Добавить в список: всегда разрешенные" в «Использование заряда батареи конкретными приложениями».

Все эти настройки не помогли. Приложения закрываются при 100% заряженной батареи.

( Читать дальше )

Живи 120 лет, или Статистика знает всё 12.03.2017

- 12 марта 2017, 14:12

- |

Первый человек Адам жил 930 лет.

Праведник Ной жил 950 лет.

Спустя время Бог сказал: не вечно Духу Моему быть пренебрегаемым человеками, потому что они плоть; пусть будут дни их 120 лет.

----------

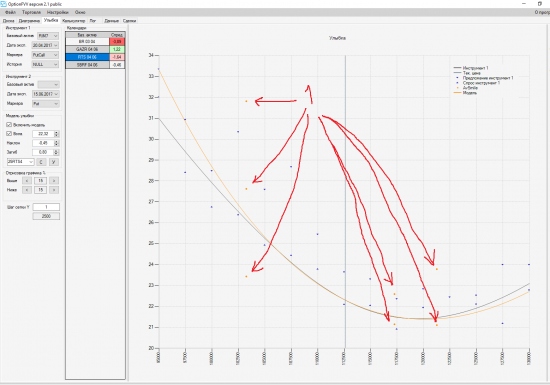

Как менялось число абортов в РФ:

----------

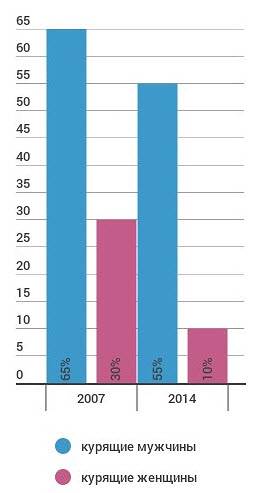

Численность курильщиков в России, в процентах:

( Читать дальше )

Оптимальные стратегии возврата к среднему. Часть 1

- 12 марта 2017, 13:41

- |

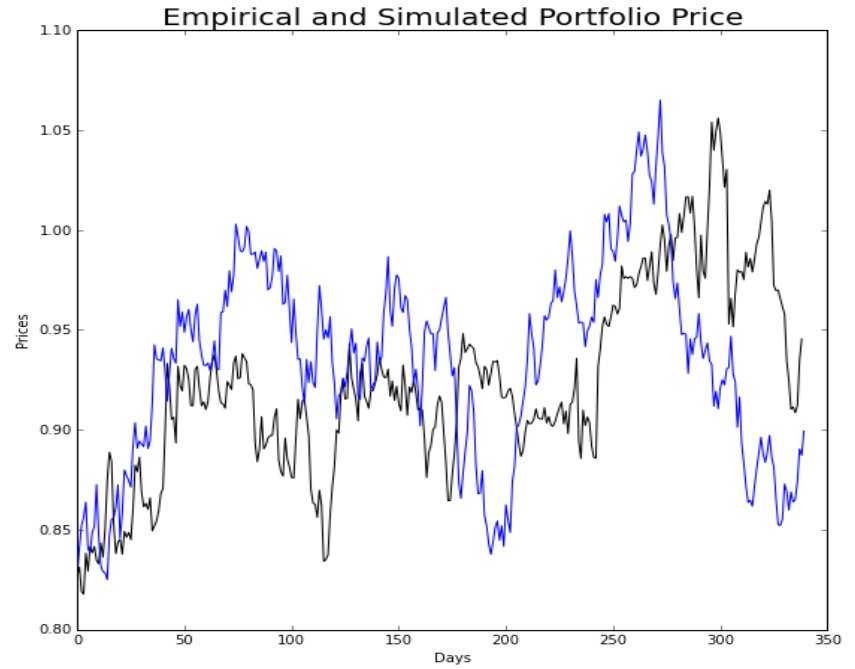

Небольшая статья по парному трейдингу на американском рынке акций от студентов Колумбийского университета Peng Huang и Tianxiang Wang с практическими примерами (оригинал).

Разница между применямой нами и обычной практикой парного трейдинга в том, что мы используем метод максимального правдоподобия для конструирования оптимального портфеля статического парного трейдинга, который наиболее соответствует процессу Орнштейна-Уленбека, и строго определяем его параметры. Таким образом, мы убеждаемся, что наши портфели следуют процессу возврата среднего перед тем как начинать торговлю. Затем мы генерируем контртрендовые торговые сигналы, используя параметры модели. Также мы оптимизируем пороги и величину периодов in-sample и out-of-sample. Например, акции Crown Castle International Corp. (CCI) и HCP, Inc. (HCP) при таком подходе показывают коэффициент Шарпа 2.326 на периоде in-sample и 2.425 на периоде out-of-sample. Акции Crown Castle International Corp. (CCI) и Realty Income Corporation (O), торгуемые по нашей методике, демонстрируют коэфициент Шарпа 2.405 и 2.903 соответственно на выборках in-sample и out-of-sample.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал