Избранное трейдера aik

NASDAQ как неплохой инвестиционный фильтр

- 26 ноября 2019, 12:00

- |

Известно, что любой индекс фондового рынка--это во многом ошибка выжившего. Как ни странно, лично я не особо задумывался на тему насколько именно это ошибка выжившего. Тому есть объяснение, конечно. На суверенном фондовом рынке игра своя, особенная, и ошибка выжившего тут не особо ощущается. Выживают все ибо недра богатые. Условно, индекс вообще не меняется, как торгуются в нем госы и/или олигархи, так и торгуются. Куда ж они денутся, нефти у нас много, на сферический Санкт-Петер-Бург в вакууме и поддержку всяких криворуких отливателей в бетон еще надолго хватит, а несферические потерпят, невелики баре то. Поэтому торгуя ру рынок о таких вещах и не задумываешься.

Однако, бывает и совсем другая ситуация. Вот индекс NASDAQ100:

( Читать дальше )

- комментировать

- ★12

- Комментарии ( 65 )

5 крупнейших компаний США, акции которых выросли на 100% за 2019 год

- 25 ноября 2019, 17:07

- |

В первой серии подборок интересных компаний было 5 крупнейших американских компаний, который платят дивидендами выше 5% годовых в долларах. Если не читали — рекомендую. А здесь продолжим по стандартной схеме.

Как найти компании, которые сильнее всего выросли?

Аналогично, из версии для смарт-лаба, я убираю описание процесса поиска и сразу перехожу к результатам. Если вам интересно прочитать о том, как именно я искал данные компании и какими инструментами пользовался, вы можете прочитать об этом в исходной статье.

5 место - Seattle Genetic (+108% за 1 год)

Seattle Genetic - это крупная биотехнологическая компания, которая занимается исследованиями в области медицины, а именно пытается найти средство лечения рака. Не буду вдаваться с суть деятельности компании, так как без конкретных профильных знаний, здесь очень легко напутать.

( Читать дальше )

Дивидендная стратегия инвестирования. Плюсы и минусы

- 25 ноября 2019, 14:45

- |

Суть дивидендной стратегии — ваш капитал приносит деньги здесь и сейчас. Вы зарабатываете не на росте цены акции, а от регулярных поступлений денег на счет

То есть вы покупаете здоровье, крепкий сон и понятное финансовое будущее. Эта стратегия лично мне не подходит. У нее меньше гибкости, чем у доходной. Но есть люди, которым она подойдет идеально. Например, своей маме я порекомендую именно дивидендную стратегию.

( Читать дальше )

Алгоритмы Renaissance Technologies (RenTec).

- 25 ноября 2019, 13:03

- |

Предыстория такова: я много занимался и занимаюсь музыкой, точнее «записываемой музыкой». И у меня экономическое образование.

На определённом этапе своих исследований в области музыки, а затем и трейдинга, я пришёл к практическому выводу о наличии колебаний в ценовых рядах, похожих на синусоидальные. В этом нет ничего нового: среди экономистов давно известны теоремы и работы советского математика Евгения Слуцкого, — о том, что даже случайные, но сильно коррелированные величины (например ценовой ряд) после сглаживания (фильтрации, даже МА-шками, скользящей средней) — может создавать синусоподобные колебания.

На Уолл-Стрите фамилию Евгения Слуцкого произносят шёпотом — да и то только среди знающих людей. Дело в том, что хотя работы Слуцкого не дают ПРЯМОГО рецепта прибыльных торговых систем, но дают хоть какое-то понимание разных странностей на биржевых рынках.

Евгений Слуцкий закончил мой родной Киевский Университет в 1911 году, по ходу учился в Германии, потом вернулся, потом ужЕ при большевиках-коммунистах работал на Украине, потом его перевели в Москву, в Институт Конъюнктуры, где после расстрела Сталиным его начальника (ну знаете ли — свобода, маркетинг и открытые рынки противоречат идее антихристов-коммунистов) — Евгений Слуцкий прекратил активную научную деятельность, и умер в России.

https://ru.wikipedia.org/wiki/%D0%A1%D0%BB%D1%83%D1%86%D0%BA%D0%B8%D0%B9,_%D0%95%D0%B2%D0%B3%D0%B5%D0%BD%D0%B8%D0%B9_%D0%95%D0%B2%D0%B3%D0%B5%D0%BD%D1%8C%D0%B5%D0%B2%D0%B8%D1%87

На Украине идеи Слуцкого получили второе рождение сначала в Украине — с подачи академика Ермольева и его ученика- профессора Александра Ястремского (сына профессора Ивана Ястремского, который ещё в советское время имел смелость выступать за кооперативное производство при социализме). Профессор Александр Ястремский являлся моим преподавателем по стохастической оптимизации в Унитете. Позже он руководил кафедрой экономической кибернетики в КГУ, и затем передал бразды правления кафедрой Александру Черняку, специалисту по теории вероятностей. Черняк тоже пишет статьи по работам Слуцкого. Раньше я регулярно общался и с тем и другим.

А в России?

В России ТОЖЕ понимают фундаментальность работ Слуцкого и выпустили недавно большую книгу с работами Слуцкого и разными вариациями различных учёных России и Украины на эту тему. Профессор Александр Черняк из КГУ написал для этой книги кажется тоже статью.

Итог 1 : по Слуцкому даже случайные «всплески» ценовых рядов при их исследовании или обработки (например при фильтрации) могут порождать синусоподобные устойчивые колебания. А если они там есть, то их можно выявить частотными «спектральными» методами.

Итог 2 : работы Слуцкого и выводы из них никогда не выпадали из поля зрения учёных-экономистов в Украине, России.

Теперь давайте посмотрим на проблему «периодичности» с другой стороны. С СОВСЕМ ДРУГОЙ стороны — где периодичность является злом — а именно: в теории и практике кодирования. Для дешифрации без ключа — НАУЧНЫМ СПОСОБОМ — шифрованный текст размещается в виде матрицы и затем МНОЖЕСТВОМ разных способов проверяется её «качество». Если в матрице найти разные закономерности, то есть периодичности, то их оттуда можно вынуть — и это служит основой для разбивания шифра.

Таким образом и шифрование и экономика-трейдинг приходят к одному общему — отысканию периодичностей в кажущемся случайным потоке данных.

Так оно и было с Джеймсом Саймонcом и фирмой Renaissance Technologies:

работая поначалу как «чистый математик» над шифраторами-дешифраторами для военных, Саймонс с товарищами разумеется хорошо знал о методах выявления закономерностей, дефектов (периодичностей). А потом у него был скандал с военным руководством — Джеймс Саймонс выступал против войны США во Вьетнаме. Его уволили, но кто-то подсказал ему что это всё можно использовать для прогнозирования ценовых рядов.

Скорее всего это был Элвин Берлекэмп (Elwyn Berlekamp), автор их первой торговой системы:

https://ru.wikipedia.org/wiki/%D0%91%D0%B5%D1%80%D0%BB%D0%B5%D0%BA%D1%8D%D0%BC%D0%BF,_%D0%AD%D0%BB%D0%B2%D0%B8%D0%BD

Элвин Берлекэмп умер полгода назад.

Саймонс поручил в 1990 Элвину написать торговую систему, учитывая теоретические знания Саймонса и его «дешифрованных» товарищей.

В начальном виде она сперва давала прибыль, но потом начала сбоить. Они полностью её переписали и примерно с 1992-93 года она работает стабильно. Они первые на Уолл-Стрите купили себе суперкомпьютеры CRAY, и даже разместили фирму возле залива в Нью-Йорке, где легче было организовать водяное охлаждение компов (ну и заодно поближе к университету со старыми товарищами-математиками).

Rentec вошла в деловой контакт с крупными банками — чтобы обеспечивать себя деньгами в управлении и полигоном для испытаний своих алгоритмов, а им — алгоритмическое преимущество, когда банк работает как Market Maker на бирже.

Но чем ближе к «стакану» биржи, тем трейдер (то есть RenTec + банк) вынуждены были работать с более короткими периодами и бОльшим потоком данным. На определённом этапе RenTec обнаружила что компьютеры CRAY, которые она использовала (скорость тогда была примерно 1-2 Гигафлопса), не справляются с их «грубыми» спектральными алгоритмами. И тогда RenTec «купила», то есть переманила к себе ВСЁ подразделение цифровой обработки сигналов из фирмы IBM. Дело ещё в том, что в DSP (это «цифровая обработка сигналов»), часто используются алгоритмические «фокусы»-улучшатели, про которые не знают ни обычные математики, ни обычные программисты, ни тем более трейдеры.

Откуда я это знаю? Так это же очевидно!

Как ещё можно получить прибыльность 40...60 % в год, если индекс акций SP500 растёт по 10% в год?

Вы просто обязаны ловить ВСЕ колебания рынка, а не только глобальные длинные тренды. А это можно сделать, только выявляя синусоидальные колебания. В конце концов единственным, в чём вы можете быть «уверены» в современной математике — это движения синуса и косинуса обратно вниз.

В 2013 году я выложил вкратце описание их алгоритмов на сайте Nuclearphynance.com :

http://www.nuclearphynance.com/Show Post.aspx?PostIDKey=4851

У меня есть жестокое подозрение, что самим сайтом nuclearphynance.com владеет сам миллиардер Джеймс Саймонс, так как я был СРАЗУ же забанен после своего краткого выступления там — безо всякой причины и пояснения.

Дело ещё в том, что между европейской английской школой алготрейдеров — это Paul Wilmott, Daniel Duffy, ныне покойный Mark Joshi и другие дружественные им люди (теоретики, хорошие теоретики, практиков мало), и условно говоря высокомерной американской школой (коих на самом деле много, и они не дружат между собой) — между ними существовала раньше неприязнь.

Война там была подковёрной и малоизвестной. Как результат, — сайт и форумы по теме quant finance разделились на два лагеря — nuclearphynance.com и wilmott.com.

Затем, позже я описал вкратце все основные алгоритмы на форуме Wilmott, но НИКТО из квантов планеты Земля не проявил интереса.

За исключением одного мало-известного трейдера математика из Европы. НИ ОДИН.

https://forum.wilmott.com/viewtopic.php?f=38&t=85860

Затем, после критических публикаций про RenTec, после скандалов с «дружескими связями» RenTec c крупнейшим вором в истории человечества Берни Мадофф, на воровство которого смотрели сквозь пальцы и комиссия CFTC и налоговая служба IRS, и ФБР, после скандальной щедрой денежной поддержки коррумпированной Хилари Клинтон лично Джеймсом Саймонсом,

http://www.zerohedge.com/news/2016-08-22/meet-puppetmaster-hedge-fund-behind-us-presidential-election

после всех этих и других событий, — RenTec по видимому предложил Paul Wilmott зарыть топор войны. Так на свет внезапно появилась книга Paul Wilmott «Money formula», где Поль Вилмотт… поёт дифирамбы James Simons и фирме RenTec.

https://www.amazon.com/Money-Formula-Finance-Science-Mathematicians/dp/1119358612

Примечание: алгоритмы, применяемые для настоящего спектрального анализа — в корне отличаются от алгоритмов неправильного «метода Фурье», и представляют собой сложную алгоритмическую задачу. И везде там приходится натыкаться на сложно-решаемые задачи, типа численного дифференцирования, и даже банальную аппроксимацию — регрессию, НО которую НАДО ДЕЛАТЬ ПРАВИЛЬНО, а не так как это делают физики или радио-техники. Об этом недавно проговорился один из бывших сотрудников RenTec в интервью. Он не понимал, зачем так скурпулёзно его заставляли делать свой кусок банальной аппроксимации-регрессии, которую любой трейдер делает на MetaTraider-4/5 — парой кликов мышью. А вот потому что так надо! Потому что Джеймс Саймонс никому не выдаёт всю цепочку сложного (сложнейшего) алгоритма, и качество детектирования условно говоря «сигнала» — критично для последующих шагов в сложной цепочке. Здесь ничего нового — над похожей задачей распознавания речи бьются многие фирмы.

Ведь открытые рынки ГОВОРЯТ — друг с другом. То что Вы видите на экране торгового терминала — это разговор разных торговцев и разных рынков друг с другом.

Как видите, это всё «чистая математика», и работает без догадок трейдера с экрана. Разумеется, никто из тредеров или тем более менеджеров с Уолл-Стрит не мог ничего дать фирме RenTec. На Уолл-Стрите шутили — что «величайшим секретом RenTec является то, что они не берут никого с Уолл-Стрит».

В самом деле, что человеку с Уолл-Стрит там делать?

Ещё один малоизвестный факт: на определённом этапе большой вор Берни Мадофф решил покататься на полу-секретной славе заоблачных

показателей прибыльности фирмы Rentec. Он дал в управление RenTec 200-300 миллионов долларов — на очень выгодных для RenTec условиях. Но с условием, что будет пользоваться ими сам время от времени. Конечно, это нужно было ему для разговоров с его инвесторами.

Он многозначительно намекал им, что «деньгами управляет RenTec». Таким образом Мадофф получал авторитет у инвесторов задаром. Через год-другой RenTec узнала об этих разговорах и посмотрела на свои бухгалтерские балансы, — по которым получалось, что Берни Мадофф платит RenTec, 100 миллионов долларов в год — только за то, что ИНОГДА деньги Madoff пару месяцев ходят в обороте у RenTec. Всё это плохо пахло. Старый вопрос игрока в карты — «кто дурак в этой схеме? И если ты не знаешь ответа — то этот дурак — ТЫ».

Просто так деньги на Уолл-Стрит никто не платит. И тогда RenTec отказалась от денег Madoff. Позором для James Simons является то, что они НИКУДА НЕ ЗАЯВИЛИ о своих сомнениях и подозрениях. Разумеется, доказать они юридически ничего не смогли бы тогда сами, но афера Мадоффа была бы тогда разоблачена в самом начале. Но и Джеймс Саймонс и Берни Мадофф — оба евреи, а инвесторами Мадофф были многие известные евреи, и тогда в тесной еврейской тусовке Нью-Йорка — RenTec решили лучше промолчать и просто отдать деньги Мадофф обратно.

Я не пишу здесь о БИЗНЕС-событиях в истории RenTec. Это без меня сделал юрист-менеджер из Англии Julian Versteeg.

Вот тут:

https://medium.com/@63ey5f4uw3k42v1exp7/chronology-mercer-medallion-fund-9aa719ceeb4f

После написания этой статьи, раскопав всё подробно, Julian тут же получил должность в большом инвестиционном фонде и управляет кажется около 60 млрд USD в Лондоне.

Джулиан Верстиг там пишет в несколько негативном ключе об RetTec и о Джеймсе Саймонсе. Если быть точным, в прилично негативном ключе, хотя факты изложены верно.

На форуме квонтов Wilmott меня спросили — почему Джулиан написал именно так, в негативе (смешно, я-то тут при чём?)? Наверное потому, что закрытая фирма RenTec, зарабатывая на и пользуясь открытыми биржевыми рынками, регулярно вляпывается в разные финансовые скандалы и расследования (хотя в телевизоре и на Ютубе — Джеймс Саймонс корчит из себя доброго дядечку мецената):

«Why Did RenTec Keep Their Madoff TRS After Uncovering His Ponziness, And Other Questions»

www.zerohedge.com/article/why-did-rentec-keep-their-madoff-trs-after-uncovering-his-ponziness-and-other-questions?lipi=urn%3Ali%3Apage%3Ad_flagship3_messaging%3BS2h22ABpSyCn3a03yEnjgw%3D%3D

«How they failed to catch Madoff»

fortune.com/2011/05/10/how-they-failed-to-catch-madoff/?lipi=urn%3Ali%3Apage%3Ad_flagship3_messaging%3BS2h22ABpSyCn3a03yEnjgw%3D%3D

«Renaissance to SEC: Seeing Madoff's Fraud Wasn't Rocket Science»

www.businessinsider.com/renaissance-seeing-madoffs-fraud-wasnt-rocket-science-2009-9?lipi=urn%3Ali%3Apage%3Ad_flagship3_messaging%3BS2h22ABpSyCn3a03yEnjgw%3D%3D

«US Senate hearings about abuse of structures products»:

www.hsgac.senate.gov/download/report-abuse-of-structured-financial-products-misusing-basket-options-to-avoid-taxes-and-leverage-limits

НЕФТЬ. СОТы191122. Толпа бежит впереди паровоза.

- 24 ноября 2019, 19:22

- |

До экспиры декабрьского ровно неделя.

Вопрос только один, по чём будем закрывать месяц?

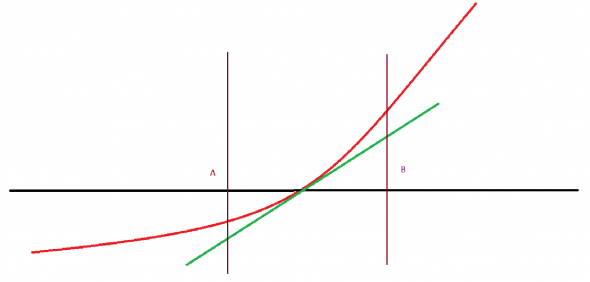

Глянем большие СОТ фёст.

Здесь всё понятно, как белый день, Лонговый шкаф у otherrep надулся до размеров максимума за 11 лет.

Будет завален с грохотом при походе на 30 и ниже, вопрос только когда?

Почему на 30 и ниже напишу в следующем посте, а пока глянем что нас ждет на месяц вперед.

( Читать дальше )

Задача (ответ на задачу 2)

- 24 ноября 2019, 17:20

- |

Ответ.

Ответ на задачу два. https://smart-lab.ru/blog/576422.php Ну конечно, все молодцы. Все справились с заданием, причем рассчитали все в уме. Конечно, улыбка не может не есть. Поэтому сразу перейдем к выводам.

Выводы

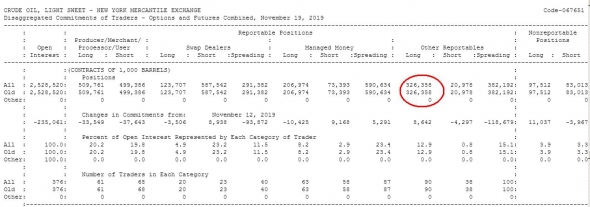

Конечно технический анализ. Это просто грааль. Я хотел найти место, где ему учат, но оно засекречено. Именно технический анализ помогает нам. Это он кормит 10% трейдеров и заставляет 90% исправно, дисциплинированно, без психов кормить эти десять процентов. Ну и конечно наша Российская школа. Геометрическое представление производной. Сказка, это же просто касательная. Вы замечали, что в терминалах можно рисовать только прямые линии, касательные. Это еще одно достижение. В тот момент когда МЮ у нас exp(-r(T-t) ( то есть не совсем прямая линия) мы рисуем прямые линии, причем разного цвета. И мне тоже захотелось нарисовать. И я нарисую.

Красной линией я нарисую профиль опциона. Зеленой линией нарисую профиль фьючерса. Конечно, нет ни каких сомнений, что опцион вырастит в точке В сильнее чем фьюч, а в точке А подешевет меньше. Просто, согласно всем канонам ТА это гениально. Соответственно любой опцион должен давать неоспоримое преимущество по сравнению с фьючами. Это же очевидно. И если бы ни эта очевидность, мы бы ни когда не покупали опцики.

( Читать дальше )

О покерных игроках и опционах

- 23 ноября 2019, 21:05

- |

Опцион (OTM) — это такое флэш-дро: сам по себе он не имеет никакой ценности (внутренней стоимости), но даёт вам право выиграть банк, если будущие выпавшие карты, составляющие элемент случайности, дополнят ваше дро (draw), до полной комбинации. Вы платите за дополнительные карты, отдаете временную стоимость оппоненту — владельцу готового фьючерса (внутренней стоимости), и, в случае удачи, выигрываете банк.

Как ни странно, но все игроки в покер начинают изучать азы с волатильности, считая вероятность, с которой OTM-дро станет ITM — флэшом и выйдет в деньги. Для этого даже придумываются специальные калькуляторы, рассчитывающие EV (средний поток выигрышей) на основе Pot-Odds (вероятность исполнения флэш-дро в деньгах), моделируемые методом Монте-Карло и формулой Блэка-Шоулза.

Самые продвинутые игроки, конечно, уже не используют HV и Pot-Odds, заменяя их на IV и Implied Odds, потому что знают, что существует tail-effect и leverage-effect и часто, после собирания готового флэша из дро, владельцы фьючерсов умудряются ещё несколько раз накуконить в банк до вскрытия (Expiration), фактически (!) раздаривая деньги. Так, например, на вышеприведённой картинке вполне оправдана покупка опциона (Call) для красного игрока.

( Читать дальше )

ММВБ vs NYSE

- 23 ноября 2019, 13:13

- |

Начну пожалуй с критики:

1. На ММВБ полный бардак с ценами и лотностью. Очень неудобно, как с точки зрения ручной торговли, так с точки зрения алгоритмов. Для сравнения на NYSE - лот 100 акций. Цена акций при IPO чаще всего в диапазоне $15-45. Одного взгляда на цену достаточно чтобы понять, что за тикер перед тобой.

2. Низкие плечи даже на ликвидных бумагах. С шортами все грустно, если это не топ 10 акций. На NYSE шорт можно найти почти на все, кроме pump стоков и совсем уж жесткого неликвида.

3. Высокие комиссии. Я уже писал об этом несколько лет назад. Если перевести это к формату NYSE ($/100 shares), то при цене акции в $30 (что в общем-то ниже среднеего по рынку) комиссия согласно тарифу открывашки (где-то из середины таблицы) будет $0.75. Это очень много, на NYSE в среднем комиссия будет в 2+ раза ниже.

( Читать дальше )

Задачи по опционам (2)

- 22 ноября 2019, 19:32

- |

На выходные, что бы было не скучно пиво пить, даю головоломку. Тем более, что про оционы что то ни кто сегодня не пишет.

Мы имеем некоторый актив, цена которого 1000. Последние 30 дней он ходил (лог приращения) по 1% вверх и по 2% вниз. Однако по 1% вверх он ходил 20 дней, а по 2% вниз 10 дней, в случайном порядке. В среднем получается 0. Так вам легче будет Т Дерево строить. Поэтому, мы можем прикинуть волатильность без среднего. ((0,01^2*20+(-0.02)^2)*10)/29)^0.5*256^0.5=23% волы в годовом выражении. Опцион на ЦС имеет ту же волатильность 23% и до экспари осталось 30 дней. Страйки расположены через каждых 20 пунктов. Предположим, что характер движения БА не изменится. Необходимо ответить на следующие вопросы. По уровню понимания.

- Будет ли присутствовать улыбка волатильности?

- В какую сторону?

- Рассчитать волатильность ближайших страйков. (это у же для уровня ch5oh)

- Построить улыбку волатильности. bstone

- Ввести понятие vol of vol и построить полную улыбку волатильности используя деревья. KarL$oH

( Читать дальше )

опционы против фьючерса

- 22 ноября 2019, 14:53

- |

Некоторые наши коллеги по торговле утверждают, что торговать направлено опционами не чем не лучше фьючерсов. Давайте посмотрим некоторые возможности опционов.

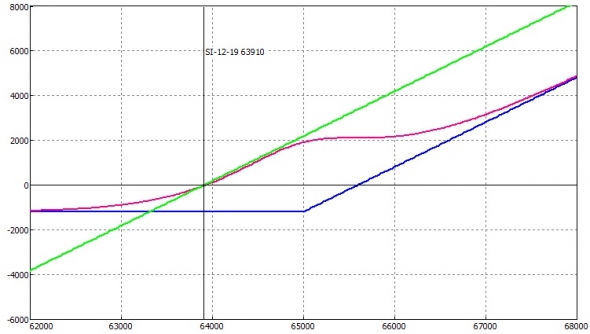

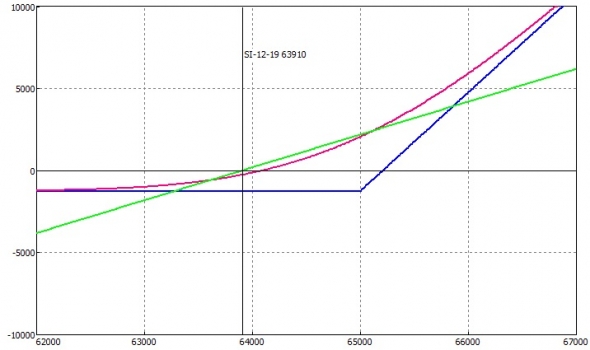

Для начала возьмем простую покупку опциона для направленной торговли и сравним ее с фьючерсом. Позиция №1 выглядит так:

В данном случае мы сравниваем покупку двух фьючерсов с покупкой шести коллов на 65000 страйке (дело было вчера). Цель 64500-65000 на 27/11/19 Коллы исполнением 19/12/19

Риск у нас ограничен суммой(- 1266), но имеем потери от временного распада.

Никакого видимого преимущества опционов перед фьючерсами нет. Но это только для новичка. Тот, кто уже наблюдал распад опциона во времени на своем счету и задумался «как компенсировать тетту?», мог догадаться, что тетту можно компенсировать продажей опционов с более близким сроком исполнения. Вот пример такой позиции: Позиция №2

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал