Избранное трейдера Ajax

Некоторые признаки правильных Торговых Систем

- 28 февраля 2020, 04:33

- |

Рыночные закономерности не меняются в случаях

- Умножение цен символа на ненулевую константу.

- Переворот символа (1/Symbol).

Как вывод, правильные ТС должны давать идентичные торговые сигналы при запуске на любом кастомном символе, полученном из оригинального действиями, что описаны выше.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 37 )

OK

- 15 февраля 2020, 21:07

- |

Демарк является сторонником точности и в его понимании каждая линия технического анализа на графике это результат работы алгоритма. Я бы назвал это «правильным» техническим анализом, поскольку алгоритм объективен и вы можете принимать решения как с иллюстрациями на графике, так и без них.

Автор книги описывает собственную методику анализа рынка, она не является готовым руководством к действию, но расширяет кругозор тех, кто занимается разработкой торговых систем. В основе таких разработок, вероятно, будут два метода: наблюдение за рынком и поиск закономерностей. Демарк приводит в качестве примера свой опыт:

Мои исследования показывают, что тенденция прослеживается на рынке не так часто, большую часть времени цены колеблются в пределах так называемого коридора. Обзор прошлой динамики цен показывает, что примерно 75-80% всего времени работы рынка цены на те или иные бумаги движутся в торговом коридоре. С другой стороны, 20-25% времени на рынке господствует восходящая или нисходящая тенденция. Дальнейшие исследования показывают, что нисходящая тенденция развивается в 2-2.5 раза быстрее, чем восходящая.

( Читать дальше )

3-НДФЛ почему важно декларировать убытки (часть 2)

- 12 февраля 2020, 09:18

- |

Писал ответы на комментарии к предыдущей статье https://smart-lab.ru/blog/593555.php и получилась полноценная статья)

Назовем ее «Часть 2»

Постарался сжато ответить всем:

По законодательству НК РФ вы можете учесть образовавшийся убыток в течение 10 лет, следующих за годом его получения. Для того, чтобы его учесть, необходимо задекларировать этот убыток.

Максимальный срок подачи Декларации составляет 3 года согласно сроку исковой давности.

Отсюда многие делают вывод:

Если в этом году убыток, то лучше подам в следующем году сразу за 2. А если и в следующем будет убыток, то подам еще через год) Главное, не забыть зафиксировать в течение 3-х лет, чтобы полноценно воспользоваться 10-ти летним сроком.

Отвечу сразу — таким способом воспользоваться можно. Но вы должны понимать следующее:

Многие путают “доход” с “прибылью”, а те, кто не путают, выгодно или не понимая этого им пользуются.

( Читать дальше )

Получение котировок акций при помощи Python

- 08 февраля 2020, 19:13

- |

Статья о том, как получить ежедневные исторические данные по акциям, используя yfinance, и минутные данные, используя alpha vantage.

Как вы знаете, акции относятся к очень волатильному инструменту и очень важно тщательно анализировать поведение цены, прежде чем принимать какие-либо торговые решения. Ну а сначала надо получить данные и python может помочь в этом.

Биржевые данные могут быть загружены при помощи различных пакетов. В этой статье будут рассмотрены yahoo finance и alpha vantage.

Yahoo Finance

Сначала испытаем yfianance пакет. Его можно установить при помощи команды pip install yfinance. Приведенный ниже код показывает, как получить данные для AAPL с 2016 по 2019 год и построить скорректированную цену закрытия (скорректированная цена закрытия на дивиденды и сплиты) на графике.

# Import the yfinance. If you get module not found error the run !pip install yfianance from your Jupyter notebook

import yfinance as yf

# Get the data for the stock AAPL

data = yf.download('AAPL','2016-01-01','2019-08-01')

# Import the plotting library

import matplotlib.pyplot as plt

%matplotlib inline

# Plot the close price of the AAPL

data['Adj Close'].plot()

plt.show()

( Читать дальше )

Брошенная стратегия. Дневник разработчика.

- 06 февраля 2020, 16:47

- |

И, чтобы не быть голословным, картинки.

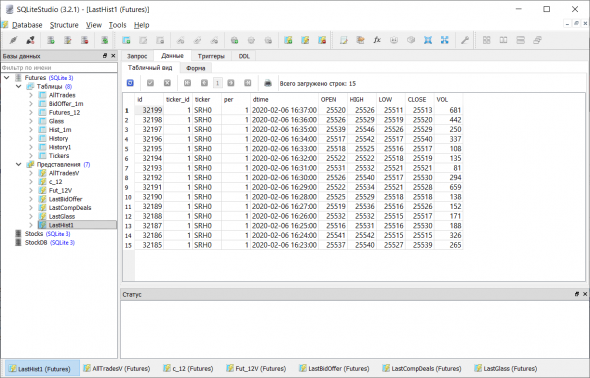

История, последние 15 записей:

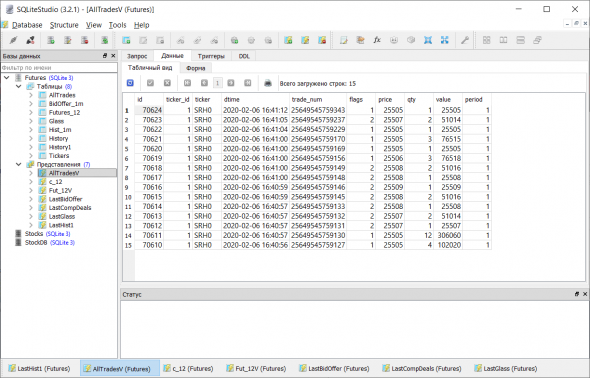

Лента сделок, последние 15 сделок.

( Читать дальше )

Парный трейдинг в 3 клика

- 04 февраля 2020, 14:37

- |

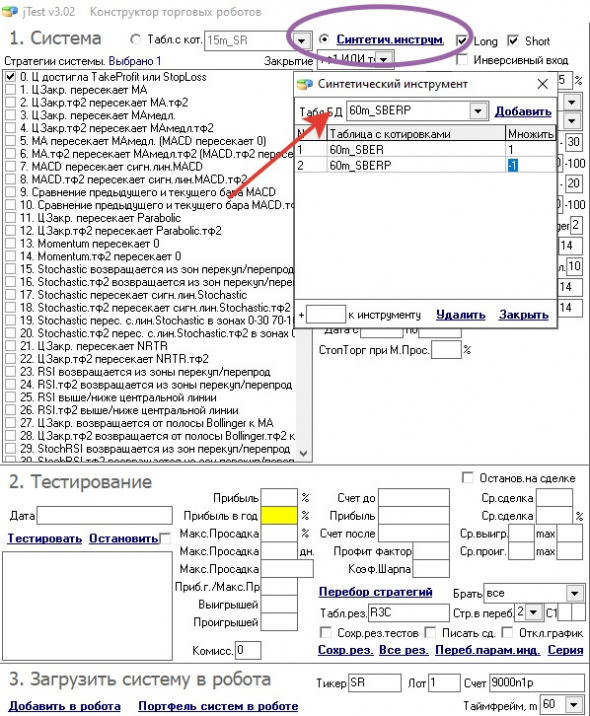

Основная идея парного трейдинга, это найти связанные активы (акции из одного сектора, товары из одного сектора экономики, обыкновенные акции — префы) и построить на основе двух найденных инструментов, синтетическую пару которая будет двигаться в боковике и торговать данную синтетику с помощью контр трендовых стратегий.

1 шаг, грузим бесплатный тестер jBot, открываем его и выбираем пункт «Синтетич.инструм.» в открывшемся окне выбираем инструмент SBER c множителем 1 и инструмент SBERP c множителем SBERP и нажимаем закрыть.

( Читать дальше )

Quik->Lua->C++DLL. Опыт разработки и немного кода.

- 04 февраля 2020, 13:54

- |

Начал вчера работы по реализации "Брошенной стратегии". Хорошо когда есть наработки: взял готовые куски кода, немного доработал под новые нужды, соединил их вместе и уже все готово — почти все необходимые данные передаются в DLL, расставляются по местам и готовы к использованию. С этим почти закончено, остальное будет делаться по ходу пьесы, и по мере необходимости.

С передачей данных закончено, а стратегия даже не начиналась. Система новая и архитектора системы пока не ясна, есть несколько вариантов, выбрать из которых не так просто.

Пока суд, да дело, решил написать о передаче данных из Quik в С++DLL.

О том как сделать простую С++DLL для работы с Quik-Lua написано на сайте https://quikluacsharp.ru здесь и о передаче данных из Lua — здесь и в других материалах сайта. Наверняка многие из вас все это видели и знают, а некоторые это даже применяют. Я это все не использую, не очень разбирался, но, тем не менее, сам сайт

( Читать дальше )

Momentum портфель (ETF) на индекс ММВБ

- 27 января 2020, 21:31

- |

Эта статья разделена на несколько блоков:

- общие вопросы составления ETF

( Читать дальше )

худший месяц у ботов, думаю отключить

- 27 января 2020, 11:23

- |

Но закрылся я неделю назад, на первых статьях о том что коронавирус это шляпа.

Между тем много ботов стояло в лонгах нефти ещё с самых хаёв, были и шорты с тех пор, но в основном лонги.

Обновил месячную просадку ботов, примерно минус 1.8мио, хотя месяц ещё не кончился и такими темпами наверное будет больше.

( Читать дальше )

Теория и Практика Дельта-Хеджа

- 26 января 2020, 12:41

- |

Для того, чтобы продать волатильность, нам необходимо продать стрэддл — этим, мы полностью избавляемся от чувствительности к направлению движения цены, оставляя при этом чувствительность к «волатильности»… Чтобы не запутаться, обозначим первую волатильность за IV (Implied Volatility) и будем считать её заранее известной и эффективной.

Если бы рынок был монеткой и выходил бы на экспирацию двумя возможными вариантами {+IV, -IV }, то результатом продажи нашей опционной конструкции был бы ровно 0, в силу равенства IV=RV. Но рынок выходит на экспирацию через «тренды» и «пилы», которые выводят Базовый Актив в том числе далеко за ± IV, и в том числе и в ноль. В результате, конечное отклонение от ± IV и, соответственно, риски, которые мы принимаем при продаже стрэддла, составляют приблизительно :

где S — СКО, RV ( «реализованная волатильность») - отклонение цены на экспирацию, t — время до экспирации, а сигма0 — величина шага движения цены. Это уравнение можно получить численно, а можно, взяв интеграл по соответствующему распределению Гаусса (аналитический вариант).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал