Избранное трейдера Ajax

ТСЛаб - пошаговое руководство по созданию стратегии. Что лучше использовать - кубики (визуальное программирование) или TSLab API (C# + Visual Studio)?

- 12 февраля 2019, 22:00

- |

Сегодня решил поделиться со СМАРТ-ЛАБОМ видео, которое было записано как часть одного из уроков. В этот раз мы рассматривали структуру торговой стратегии. Причём смотрели — как создавать аналогичную стратегию двумя разными способами: с помощью визуального программирования (знаменитые кубики ТСЛаб) и с помощью написания кода на языке C# в Visual Studio.

( Читать дальше )

- комментировать

- ★40

- Комментарии ( 21 )

о чём я жалею в жизни и о чём нет

- 12 февраля 2019, 14:37

- |

Не считаю что пропустил какие-то тренды и возможности, в реальности много фиг на них заработаешь, например уже будучи относительно опытным я пропустил недавние тренды в нефтянке и нефти, хотя даже думал о лонгах. Думаю что возможности на рынке были и будут всегда, но не стоит на них особо надеяться.

( Читать дальше )

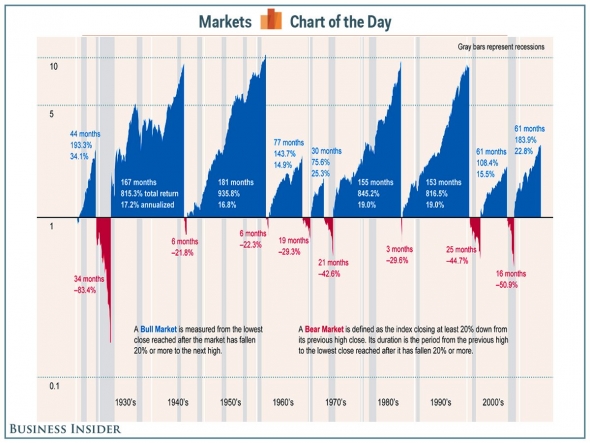

История бычьих и медвежьих рынков в США на одном графике

- 06 февраля 2019, 22:31

- |

График еще раз подтверждает истину, что акции чаще растут, чем падают. Падение всегда ограничено 100%, но даже в этом случае реальные потери чаще всего составят меньшую величину. А вот потенциал роста теоретически неограничен (именно поэтому короткие позиции всегда более рискованны).

Как правильно входить в позицию

- 01 февраля 2019, 23:25

- |

Утверждаю, что входить частями более рационально, чем покупкой по одной цене.

Объясняется это тем, что в таком случае, вероятность срабатывания стопа уменьшается.

Для этого покупка должна быть растянуто во времени. Чем больше растяжка, тем меньше вероятность срабатывания стопа.

Другими словами, если вы пытаетесь поймать дно одной сделкой, то вероятность что у вас сработает стоплосс очень велика.

Если вы разносите сделку по времени, то при движении рынка против вашей позиции, балансовая цена вашей покупки будет следовать за рынком.

А значит, стоплосс сработает позже. Но при этом абсолютная величина потери при том же стоплоссе в % не меняется.

В данном высказывании речь идет только об уменьшении убытков. То что при этом мы можем получить уменьшение прибыли, это уже отдельная история.

Не важно сколько вы зарабатываете, главное не терять. Эффект низкой базы при потерях работаете против вас. То есть если вы теряете 50%, то вам придется заработать 100% чтоб вернуться на уровень прежнего капитала.

( Читать дальше )

Копим с ИИС и сервисом «Копилка» ( много буков и картинок)

- 01 февраля 2019, 13:40

- |

Вполне жизненная ситуация когда у семьи есть небольшие накопления и возможность их ежемесячного увеличения на небольшую сумму относительно первоначальных накоплений. Но если откладывать их в «банку», то их покупательная способность будет теряться из-за инфляции. Что делать? Ответ однозначен: вкладывать под некоторый процент доходности.

Сервис «Копилка» дает такую возможность. Рассмотрим его результаты на примере нескольких стратегий.

Для начала возьмем стратегию Накопительная на 3 года — Копилка. Это стратегия покупки 2-3 ОФЗ с дюрацией портфеля около 2-х лет. Так как стоимость лота ОФЗ на Мосбирже составляет примерно тысячу рублей, то это означает, что Ваши деньги сразу начинают «работать» даже при довносе от 5 тыс. рублей. Но мы все же говорим об индивидуальном инвестиционном счете, а потому возьмем суммы, при которых мы сможем получить максимальный возврат НДФЛ – 52 тыс. рублей в год. Для получения такого возврата нам в течение года надо занести сумму на счет в размере 400 тыс. рублей. Так как для довнесения мы можем использовать и возврат, получаем, что «новых» денег мы должны внести 348 тыс. рублей или 29 тыс. рублей в месяц. Так как в первый год подключения у нас возврата нет, то недостающую сумму мы возьмем в качестве начальной — 200 тыс. руб… Довнесение возвращенных 52 тыс. на счет мы отнесем к концу июля, так как по моему опыту возвратов эти суммы приходят на счет налогоплательщика в июне-июле.

( Читать дальше )

Обновлён инвестиционный бюллетень

- 28 января 2019, 11:33

- |

Опубликован инвестиционный бюллетень ABTRUST с последними данными.

На сегодняшний день он включает в себя информацию о:

- валютном курсе рубля по отношению к основным мировым валютам

- более 30 самых торгуемых акциях российских эмитентов

- 16 выпусках облигаций федерального займа

- рублевых ETF представленных на нашей бирже

- готовых инвестиционных портфелях для инвесторов и «заготовок» для тех, кто хочет составить свой инвестиционный портфель

- макроэкономических показателях

- А также большой блок полезных материалов с примерами, как можно и нужно использовать инвестиционный бюллетень.

Доходность активов в России 1995-2018

- 28 января 2019, 11:26

- |

Акции:

Индекс московской биржи полной доходности.

Индекс РТС полной доходности.

Индекс S&P 500 полной доходности в долларах

Индекс S&P 500 полной доходности в рублях

Валюты — курс доллара и евро согласно курса ЦБ РФ.

Депозиты — согласно процентным ставкам на январь каждого года по данным ЦБ РФ.

Золото и серебро — курсы ЦБ РФ.

Недвижимость — стоимость квадратного метра в Москве.

Государственные облигации — индекс совокупного дохода RGBITR.

Корпоративные облигации — индекс совокупного дохода IFX Cbonds.

Инфляция — данные Росстата.

Внизу указана среднегодовая доходность за 10 и 15 лет.

Ниже представлены реальные доходности с поправкой на инфляцию. Применялась следующая

( Читать дальше )

Манипуляции ценой роботами и маркетмейкерами. Конкуренция с ними и как жучить несправедливость :) Часть 2 по ленте.

- 18 января 2019, 20:18

- |

Думаю всем полезно будет. Лайки на благо всех :)

ИИС. Нет договора. Нет технической возможности.

- 18 января 2019, 09:46

- |

Так же в планах есть закрыть свой счет по истечении трехлетнего срока и всю накопившуюся сумму закануть на счет ИИС жены, который сейчас пустой, но открыт был в прошлом году. То есть к концу года закончится мой срок ИИСа, и останется всего год для счета жены. Идеальная схема. За год получить 13% от государства в виде вычета + еще 6-8% от офз. Далее закрыть счет жены.

Но есть проблема. Иначе как «какая-то дичь» я ее назвать не могу. Счет жены открывался в Газпромбанке (из соображений далеко не ходить, через дорогу ближе). Правда из документов, предоставленных банком, были только реквизиты счета. Без договора. Без заявления о присоединении.

( Читать дальше )

Гениально! ©немоё

- 18 января 2019, 03:42

- |

Это гениально!

Предлагаю поступить так:

Совершать сделки на бумаге, но при убыточной сделке, деньги перекладывать в другое место (типа слил и их уже нет), а при прибыльной сделке брать из того места себе.

Когда все деньги будут в одном месте (типа слили депо), то читать 1 книгу по трейдингу до дыр и повторять всё снова, на бумаге.

Когда в течении года перестанете сливать и начнёте стабильно зарабатывать (на бумаге), то можно пробовать Биржу.

Вот исходник: https://smart-lab.ru/blog/516833.php#comment9324844

Рекомендую к помещению в разделе «трейдинг»!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал