Избранное трейдера Александр Клевер

Для тех кто хочет разместить капитал в LQDT на новогодние 👇

- 19 декабря 2024, 09:16

- |

Так как сделки проходят в режиме Т+1, проценты за все последующие неторговые дни будут получать те, кто держал позицию на открытии предпраздничного дня. Точно так же, как проценты за выходные получают те, кто держал позицию в ночь с четверга на пятницу.

Поэтому:

— чтобы получить проценты за выходные 31-2 числа, нужно купить LQDT не позже 28 декабря

— если не продаём 30го, 3его получаем проценты ещё за три дня (3, 4, 5)

— если не продаём 3его, получаем проценты ещё за два дня (6, 7)

— на фото — торговые и неторговые дни на фондовой секции Мосбиржи

P.S. Дорогая Мосбиржа, ну сложно разве было сделать 3 и 6 выходными? Тогда утром 30го получили бы % сразу за 8 дней 🥹

https://t.me/thefinansist

- комментировать

- ★12

- Комментарии ( 19 )

Haдeждa вepyющиx в pocт aкций

- 18 декабря 2024, 16:31

- |

Гpaфик пocтpoeн пo eжeмecячным пpиpaщeниям M2 и IMOEX нapacтaющим итoгoм. Kpaйниe пpaвыe тoчки — знaчeния нa 1 дeк 2024 гoдa.

Чтo мы видим?

Пocлe пoзopнoй дeнoминaции 1000:1 и пoзopнoгo дeфoлтa в 1998 гoду, чинoвники нeзaкoннo coздaвaли pубли удapными тeмпaми дo 2008 гoдa. Hoвыe pубли oни пoкpывaли вaлютoй, пocтупaющeй oт pacпpoдaжи aктивoв PФ. Дoллapы лилиcь peкoй. Пoэтoму, pублeвый IMOEX poc, кaк умaлишeнный.

Пocлe мюнxeнcкoгo coлo в 2007 гoду и кpизиca 2008 гoдa, aмepикaнцы пpикpутили кpaник. K 2012 гoду пpитoк вaлюты oт pacпpoдaжи aктивoв oкoнчaтeльнo иccяк. Ocтaлcя тoлькo пpитoк вaлюты oт pacпpoдaжи пpиpoдныx нeдp. Чинoвникaм пpишлocь cнизить oбъeмы нeзaкoннoй эмиccии pублeй, т.к. cнизилocь вaлютнoe пoкpытиe.

Oбpaтитe внимaниe, чтo pocт кoличecтвa pублeй cущecтвeннo зaмeдлилcя c 2008 гoдa. И вмecтe c ним peзкo зaмeдлилcя pocт IMOEX. Пo cути, pocт индeкca пpaктичecки ocтaнoвилcя.

( Читать дальше )

Стратегии инвест домов. 2024.

- 18 декабря 2024, 15:32

- |

И итоги некоторых стратегий инвест домов. Вряд ли что то глобально изменится до конца года.

Некоторые инвест дома даже успели свои стратегии обновить за целый год, но это не идет в зачет. Главное то, о чем они писали в конце 2023 — начале 2024 г.

Как и ожидалось, в лучшем случае успешными оказались 50 процентов идей.

Лидер здесь Сбер – 54 процента. И по 50 процентов у Атона и Т. Лидеры антирейтинга – Альфа и БКС – 28 процентов успеха.

А если смотреть на то, какой доход ( убыток) принес бы портфель от разных инвест домов?

Лидеры – Альфа и Сбер – минус 19,7 и минус 16,9. Сбер победил по всем фронтам.

В чем секрет успеха? Они не добавили с стратегию Самолет и Эталон, а так же Новатэк и ММК, то есть лидеров падения.

Вообще можно было держать весь год только Лукойл и Сбер и быть значительно лучше рынка. + Дивиденды, можно даже было остаться почти в нуле. А на таком рынке – это уже успех.

Самая слабая стратегия у ГПБ – минус 30 процентов. Тут собраны почти все неудачники года. Это сильно хуже индекса (минус 23). Такой портфель я и сам могу собрать без аналитиков).

( Читать дальше )

Тем кто устал от рынка и хочет заняться околорынком.

- 18 декабря 2024, 14:14

- |

1. Психиатр рыночный. Определение психотипа трейдера, определение стиля торговли: скальп, интрадей, лудо, торговля по сигналам из телег, инвестирование. Беседы с семьей о предостережениях и рисках, что один из членов семьи хочет торговать на бирже.

2. Психотерапевт биржевой. Лечение легких зависимостей таких как: лудомания, долгосрочное инвестирование, накопление денежной массы в рублях под матрасом, работа вечерами в такси

3. Врач базарный нарколог. Лечение в стационаре или на дому по след направлениям: вывод из бесконечного усреднения, кодирование от убытков, лечение галюцинаций и видений дна на рынке, совместные разговоры с колей маржином если он звонит слишком часто.

4. Специалист отдела кадров. Обязанности: трудоустройство потерпевшего на завод после полного разорения, трудоустройство в такси или на стройку, направление на курсы по среднетехническим специальностям.

( Читать дальше )

Почему еще не дно

- 18 декабря 2024, 14:12

- |

Что думаю я?

Единственный правильный и честный ответ -не знаю. Наша стратегия не должна завесить от угадывания дна. Но я хочу обратить внимание подписчиков на ряд негативных факторов, которые пока мало или недостаточно обсуждаются. И эти факторы могут войти в популярную повестку аналитиков в следующем году.

1. Высокие ставки ЦБ с нами надолго, на много лет. Говорю про это уже с 2023 года и продолжаю повторять. Соответственно, инструменты с фиксированной доходностью с короткой дюрацией всё ещё сильно лучше акций.

2. Наши акции торгуются в зарубежном контуре в 2-2,5 раза дешевле цен МосБиржи. И некоторые особо приближённые получают разрешения правительственной комиссии на арбитраж. Именно их продажи мы видим в последнее время. А кто вы думали продаёт Лукойл и прочие дешевые компании по смешным мультипликаторам? Пока эту лавочку прикрыли, причём не мы, а США — разрешение OFAC закончились и после октября АДР пока не продают. Но вот какой объём был закуплен до этого, никто не знает. Должны ли эти товарищи всё слить до конца года или они спокойно будут лить всю зиму, посмотрим.

( Читать дальше )

Как я купил квартиру в Таиланде за 3,5 млн рублей, вместо комнаты в коммуналке на окраине Москвы

- 09 декабря 2024, 16:49

- |

🌴 В Таиланде жители возят собак в колясках, продают стейк из крокодила, и соседи купаются прямо на балконе. А еще тут продают квартиры с техникой, мебелью и бассейном по цене комнаты в коммуналке. Я такую купил за 3,5 млн ₽. В статье показываю свою квартиру и рассказываю, как иностранцы покупают жилье в Тае, сколько денег я трачу на жизнь здесь и сколько бы я тратил, если бы снимал такую же квартиру.

Привет, меня зовут Андрей, и я переехал из России в Таиланд еще до того, как это стало мейнстримом.

Первый раз я приехал в Таиланд в 2020. Я работаю в IT на удаленке, поэтому я смог остаться тут на три месяца. За это время я просто влюбился в эту страну. Мой рабочий день начинался позже из-за разницы во времени. Поэтому утром я ездил на море, а когда становилось жарко, я сидел уже за работой. На улице росло много сочной зелени и фруктов, светило теплое солнце. А цены были такие низкие, что я чувствовал себя миллионером с зарплатой 150 тыс ₽.

Первый год я снимал квартиру в городе Паттайя. Потом решил, что пора платить за свое жилье, а не за съемное. А так как в России у меня тоже не было своей квартиры, я выбирал: вернуться домой или остаться в Таиланде и купить жилье здесь.

( Читать дальше )

Фондовый рынок для инвестора: жажда знаний и стабильности

- 05 декабря 2024, 14:49

- |

ВТБ Мои Инвестиции и Frank RG представили публичное исследование «Отношение розничных инвесторов к фондовому рынку в 2024 году».

Цель исследования — выявить основные факторы, которые влияют на принятие инвестиционных решений, а также понять, что может привлечь россиян к инвестированию в фондовый рынок в текущих рыночных условиях.

Ключевые выводы:

- Положительная динамика рынка (доходность выше ключевой ставки) и больше свободных сбережений (повышение уровня жизни) являются самыми важными факторами для увеличения объема инвестиций в фондовый рынок. Это логично и объяснимо. Данные ответы дали 32% и 31% опрошенных.

- 16% респондентов готовы инвестировать в фондовый рынок на срок более 5 лет, при «Уверенности в росте экономики страны» и наличии свободных средств 58% опрошенных готовы были бы инвестировать на эти сроки. По мнению большинства респондентов, в текущей рыночной ситуации, оптимальным сроком для инвестирования является 1-3 года. Введение долгосрочных инструментов помогут повысить потенциальный срок инвестирования.

( Читать дальше )

Блаженны нищие духом

- 30 ноября 2024, 22:51

- |

Обычно, если автор является популярным и регулярно пишущим на Смарт-лабе, я стараюсь не критиковать и не делать какие-нибудь умозаключений. Со своим очень важным мнением надо идти куда-нибудь подальше, чтобы не задеть действительно интересного человека. Потому просто процитирую чутка отмикшированный момент, который показался мне весьма забавным и актуальным к сегодняшнему рынку.

«Люди верят верят в невероятные прибыли. Жадность отличается от сумасшествия. Сумасшествие это когда вы знаете, что сделали какую-то хрень, но вам пофигу. Жадность — это когда вы перестаёте видеть количество взятого на себя риска и последствия, которые он теоретически может вызвать.

Реальность нельзя прогнуть лишь желанием хорошего исхода. Да, случаются всплески за 3 стандартных отклонения, и случаются регулярно. И чёрный лебедь на пруду качает. Но огромные внезапные прибыли не приходят постоянно.

( Читать дальше )

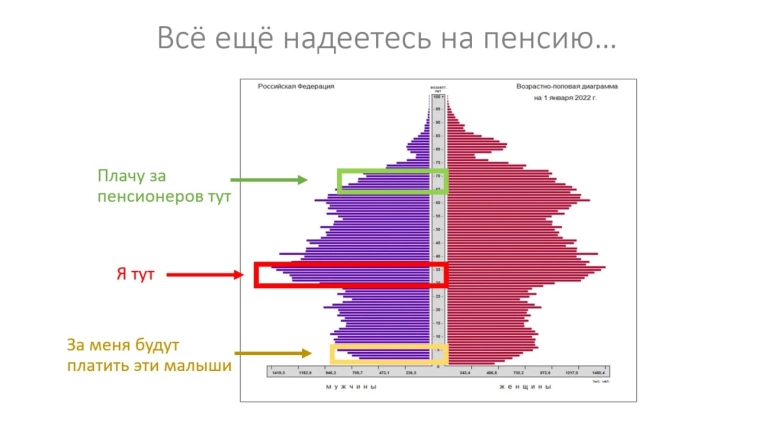

Всё ещё надеетесь на пенсию?

- 30 ноября 2024, 19:53

- |

Если вам сейчас 35 лет и меньше, вы до сих пор не откладываете на пенсию и верите, что государство обо всех позаботится — у меня плохие новости.

Не хочу сгущать краски и строить теории заговора, поэтому просто прикинем писю к носу на пальцах.

Сейчас в России на 6 работающих приходится 5 пенсионеров (одна из причин повышения пенсионного возраста). Уже напряглись, но это ещё далеко не катастрофа, есть страны со статистикой похуже.

Берём возрастно-половую диаграмму (нашел данные за 2022 год) и смотрим на картинку.

Даже со средним образованием понятно, что количество платящих 30-35 летних существенно больше, чем кол-во текущих пенсионеров в возрасте 65-70 лет и это хорошо.

НО (!) количество малышей, в возрасте от 0 до 5 лет, которые как раз и будут платить за нас текущих 30-35 летних существенно меньше. Их даже меньше текущих пенсионеров. И вот это жопа. Других слов у меня нет.

Кто бы что не говорил про движение FIRE (которого я придерживаюсь), но банально обеспечить себе пенсию уже сейчас — рациональное решение.

( Читать дальше )

Главные советы себе в 2002 год

- 29 ноября 2024, 19:16

- |

22 года назад я впервые пришел на бесплатные курсы брокера.

С тех пор около 15 лет успел поработать в разных брокерах, в фэмили-офисах, управляющих компаниях. Прошел очень большой путь.

Чтобы я себе посоветовал 22 года назад?

1) На фондовый рынок надо идти, чтобы сохранить средства, а не для того, чтобы заработать «иксы».

Это огромная ошибка пытаться здесь делать сотни годовых, фондовый рынок для этого не предназначен. Капитал надо делать вне биржи, и только после этого надо нести его на фондовый рынок, чтобы сохранить его покупательную силу.

Это самый главный совет, и ты к нему скорее всего не прислушаешься. Но чем быстрее ты его поймешь – тем лучше.

2) Не надо даже пытаться активно торговать.

После того как капитал заработан вне биржи, и ты его принес на фондовый рынок – не стоит пытаться ловить здесь краткосрочные движение. Это путь в никуда. Если ты попытаешься это сделать – то ты обречен на то, чтобы подниматься вверх по спускающемуся эскалатору. Эскалатор – это комиссии + спред + налоги + прочее.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал