Избранное трейдера Андрей Андреев

запрос о происхождении денежных средств от Альфа-Банка

- 13 ноября 2018, 00:21

- |

обслуживаюсь в альфа-банке, вип-клиент и зарплатный клиент уже 10 лет, обслуживаюсь как физик

то есть альфа видела поступления от всех моих зарплат за 10 лет, это сумма раза в 2.5 больше чем текущая на счете

история следующая — у меня в альфе на данный момент есть деньги, что-то около пары сотен тысяч долларов

пару недель назад Альфа-Банк запросил у меня информацию о том, как я заработал эти деньги

говорит, закон 115ФЗ

изначально попросили написать документ о том, что это собственные средства и все

написал, подписал

через неделю ответ — заявление о том, что средства являются моими собственными накоплениями не является источником происхождения средств

альфа просит что-то из списка

1 2ндфл

2 договора продажи квартиры

3 договора дарения

4 договор займа

5 3ндфл

6 документы о продаже ценных бумаг

сам в целом большую часть денег скопил за прошлые 10-12 лет, хранил в другом банке (назовем его банк М). снял деньги наличными в конце 2016ого года и хранил их в ячейке.

( Читать дальше )

- комментировать

- ★61

- Комментарии ( 430 )

Тренды в пенистаках

- 10 ноября 2018, 13:02

- |

Хочу заметить что это не продолжающиеся тренды с 2008 года, это тренды в бумагах, которые раньше стоили дорого, потом упали и были нафиг никому не нужны. Это контрендовая стратегия (покупка упавших бумаг с целью поймать новый и сильный тренд).

Анализ делал для себя, как можно заметить в таблице много биотехов, но потом подумал, возможно вам это пригодится, ведь такой же анализ можно сделать и по российским бумагам.

Какие можно сделать выводы из таблицы:

1) Фигура «чаечка» — просходит мегарост в течение 2 дней (ECYT, AQXP). В 2 из 3 случаев цена потом падает на 50% и большинство бумаг продолжает рост. Выгодная стратегия — при сильно росте продать и при падении снова купить.

Среднее время формирование фигуры короткое — 89 дней.

( Читать дальше )

Очередная "новость" про ВТБ или анализ рентабельности банка

- 08 ноября 2018, 09:53

- |

Очередная «новость» про ВТБ. Источник приводить не буду. Приведу лишь цитату. Кому надо сам найдет.

Костин получил добро на создание полноценного конкурента Сберу, для чего ему надо скупить все региональные банки. Теперь убыточный ВТБ покупает Запсибкомбанк, и это точно еще не последнее приобретение.

Как и в предыдущем посте непонятно, что имел ввиду автор «новости» под термином «убыточный». Я все-таки полагаю, что убыточность — это неспособность приносить прибыль. Так давайте оценим возможность банка приносить прибыль.

Для того чтобы бегло оценить, как ведет бизнес та или иная компания, надо заглянуть в ее отчетность и узнать ее рентабельность, а затем можно сравнивать рентабельности уже с другими коллегами и конкурентами по цеху. Отчетность приведу за первое полугодие 2018 года.

( Читать дальше )

Дивиденды 2019. Прогноз.

- 05 ноября 2018, 20:07

- |

Это прогноз по дивидендной доходности российских компаний на 2019 год (то есть по итогам 2018 года).

Если вы считаете, что аналитики ВТБ где-то ошибаются, — интересно узнать где, — пишите комментарии где они могут быть не правы.

Как ЦБ борется с обналичкой?

- 05 ноября 2018, 11:33

- |

Мне говорили, что сейчас очень активно используется схема продажи нала розничными интернет-магазинами. Те, которые через яндекс-маркет продают айфоны по-дешевке за нал с доставкой на дом. Продали айфон, получили нал, нал собрали, отгрузили, получили платеж на счет через фирму-однодневку, наварили еще процентов 10 после всех расходов. Ну а цена кэша поднялась до 15-17%.

Ъ пишет, что в 2017 доля продажи выручки составила 29% транзитных операций.

Я столкнулся с тем, что мне, честному ИП банк Авангард повысил комиссию за перевод на счет физического лица. Я уже писал об этом, что у Тинька например «штраф» может составить 15% от суммы, если ты выводишь >10 млн в мес. Говорят ЦБ сказал банкам так:

Кэш стал товаром. Банки, нам пох как, надо сократить объем транзита. Действуйте.Вот банки заодно начали грабить и честных предпринимателей, в том числе меня. Говорят, что кэш покупается через фирмы-однодневки (транзитные). И ЦБ начинает давить на банки, а больше всего от этого могут пострадать банки, обслуживающие МСП (мал-сред-предприн).

Так вот чтобы прикрыть обнал через розничную торговлю, ЦБ разослал банкам инструкции, как выявлять и блокировать счета однодневок:

- 133 кодов ОКВЭД попали в «зону подозрительности» (точного списка нет)

- контора зарегистрирована после 1.1.2016

- счет в банке открыт после 1.1.2017

- налоговая нагрузка не выше 2%

- поступление и списание сумм выше 1 млн руб в качестве оплаты за авто и запчасти, табак, продукты и другие товары.

Банкиры отметили, что, начиная с итогов IV квартала 2018 года, ЦБ будет учитывать объем описанных выше транзитных операций при определении общего объема сомнительных транзакций в банке. О высокой вовлеченности банка в противоправную деятельность будет говорить доля выше 2% от дебетовых оборотов по клиентским счетам или сумма от 1 млрд руб. за квартал, что может служить основанием для отзыва лицензии.Народ, кто в теме — объясните смысл этой фразы? Я так понял, что ЦБ будет выявлять операции по 5 пунктам выше, и смотреть, если доля таких оборотов больше 2% от оборотов или >1млрд руб, то банку п**ц.

ну и главный вопрос: через банк QIWI идет огромный объем платежей с розничной торговли, и на банковском рынке говорят, что много обнала идет именно через инфраструктуру Киви. Как бы Цб не грохнул-то их лицензию под шумок:))

Что думаете?

( Читать дальше )

Что делают "умные деньги" на фондовом рынке США

- 31 октября 2018, 17:01

- |

В то время как эксперты советуют покупать подешевевшие акции, «умные деньги» продают их.

Smart Money Flow Index опустился ниже уровней 2008 и 2002 гг. В понедельник, 29 октября, индекс упал до 13156 пунктов, что является минимальным значением последних 20 лет.

Напомним, что Smart Money Flow Index учитывает поведение фондовых рынков в первые 30 минут торгов и в последние. Считается, что на открытии преобладают эмоциональные операции, а к вечеру выходят профессиональные и опытные участники торгов.

Так вот, судя по этому индикатору, «умные деньги» продают акции на протяжении всего текущего года, сделав перерыв лишь в середине года.

С начала текущего года фондовые рынки мира потеряли порядка 12-13 трлн долларов и только за октябрь убытки составили 8 трлн. Таким образом, те кто продавал в текущем году, делал все правильно.

( Читать дальше )

ЛЧИ, как зеркало трейдинга.

- 27 октября 2018, 11:38

- |

Разгон счета со 100-300 тыс, это хрень полная, т.к огромные риски по счету + пофигизм в отношении суммы+ надежда на везение, т.е чистая лотерея.

Статистика, всего 120 человек.

22 человека сработали в плюс и отбили ставку ОФЗ, заработали около 30 млн в совокупности. 18%

11 человек по доходности на уровне ОФЗ — 9%

87 сработали в минус, т.е не отбили даже ставку ОФЗ. — 75%

из них слились 75 человек, с общим убытком около 120 млн

В итоге, если рассматривать биржу, как замкнутую систему, состоящую конкретно из этих 120 человек, заработали брокер, биржа и 22 человека.

90 млн ушли на распил в неизвестном направлении. Прям один в один гос бюджет. ))

Примерно такой расклад по трейдингу. По этому те новички которые планируют заниматься данным видом деятельности, задайте сами себе вопрос, а готовы ли заниматься этим, с таким шансом на выигрыш. При том что из этих 18% по настоящему смогут жить за счет трейдинга не более 5%, остальные в итоге все равно сольются. Да, еще — настоящий трейдер, это человек, который в 20- 40 лет уже седой, причину сами поймете, когда начнете этим заниматься ))

( Читать дальше )

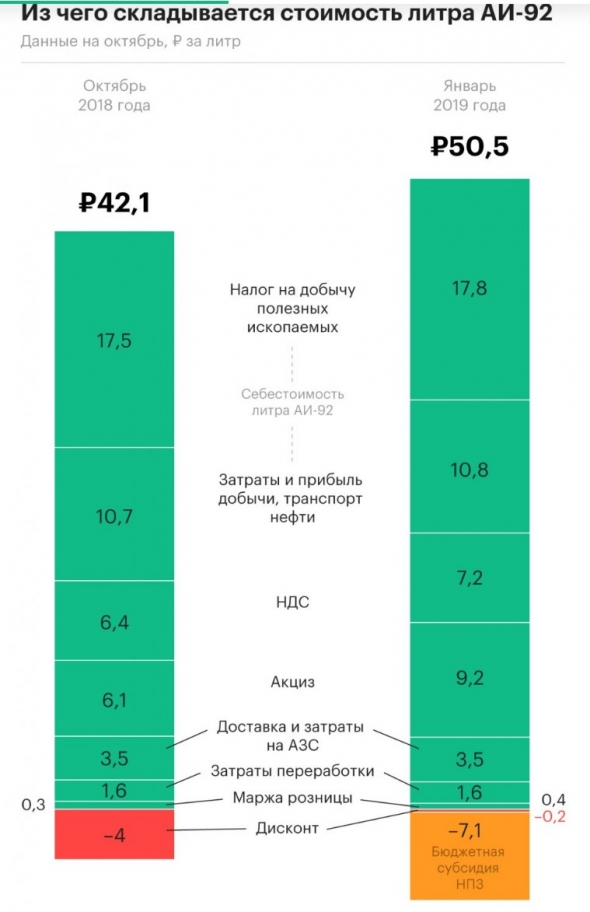

Табличка на память

- 25 октября 2018, 17:56

- |

17.5+10.7+6.4+6.1=30р = 71.5 % от 42 р.

70 процентов от цены на бензин уходит в бюджет государства.

Но в росте цен на бензин виноваты только нефтяники, которые «стремятся зарабатывать в России столько же, сколько за рубежом».

Все выходящие квартальные отчеты на одной странице

- 22 октября 2018, 17:27

- |

Господа, напомню, что начался новый сезон корпоративной отчетности. На смартлабе мы следим за выходящими отчетами и складываем ссылки на них и их данные в одну табличку. Пользуйтесь наздоровье!

Посмотреть какие компании когда отчитаются можно в нашем самом лучшем и самом полном календаре:

smart-lab.ru/calendar/stocks

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал