Избранное трейдера GAS_83

Квартира! Решение приняла! Что думаете?

- 26 марта 2017, 12:10

- |

- комментировать

- ★5

- Комментарии ( 230 )

Не забываем возвращать убытки!

- 07 февраля 2017, 11:25

- |

Всем доброго вторника и удачной работы!

На днях прочитала переписку на одном из форумов трейдеров о том, что сальдировать убытки можно только за последние три года, потому что срок давности для возврата налога — тоже три года. Друзья, вот тут кроется ошибка, вернуть налог действительно можно только за последние три года, а вот сальдировать убытки можно с 2010 года (в течение десяти лет).

Дело в том, что такие понятия как “сальдирование” и “возврат налога” — не одно и тоже. Давайте я на примере расскажу, как нужно поступить. Допустим, вы получили убытки у брокера Финам в 2011 году в сумме 500 тыс. руб., но у вас есть прибыльные годы: 2014, 2015 и 2016 годы, причем прибыль может быть получена у другого брокера, допустим Открытие (это не мешает зачету).

Как вернуть налог? Надо в первую очередь посмотреть, по какому инструменту у вас получены убытки — ФИССы или ценные бумаги. Далее, вы смотрите ваши прибыльные годы и отмечаете себе прибыль по тому инструменту, по которому ранее и был получен убыток. Вы вправе выбрать себе год — или 2014, или 2015, или 2016 год для возврата налога, лишь бы вам “хватило” суммы прибыли для сальдирования убытков.

( Читать дальше )

Поставлю для себя точку с этой книжкой

- 19 декабря 2016, 16:12

- |

Подростковый незрелый панегирик алготрейдингу и вообще всему формализуемому. Неразделенная любовь автора к обожествляемому, но пока недоступному телу алго привела к лёгкой интоксикации организма и, как следствие, к поношению любой рыночной мудрости, с которой он не сталкивался, или которую нельзя было бы отбэктестить в лоб машинным кодом.

Предмет обожания поднят на пьедестал и воспевается в основном через убийственно аргументированную призму: «знакомые успешные алготрейдеры рассказывали» или «знакомые успешные алготрейдеры делают именно так». Иногда эта призма меняется с «успешных» на «прибыльные», что как бы намекает на более широкий круг знакомств литератора.

Всё прочее: классический ТА, неформализованный трейдинг, интуиты, технари, прочие луддиты и даже книги в целом признаются через губу ретроградными какашатами, недостойными серьёзного в них ковыряния. На поверку на некоторых страницах таки обнаруживается поносимый теханализ, и даже канонический, незатейливо переназваный доморощенными терминами, дабы не мешать рождению новой уникальной концепции механизма.

( Читать дальше )

На смартлабе Большой Брат?

- 14 декабря 2016, 01:02

- |

Отошел попить чайку, а когда вернулся этого видео уже не было.

Пролистал все блоги, но даже не нашел следов.

Получается, что склочные посты не удаляются, а посты-исповедь новичка, которого развел ФИНАМ сначала на стратегии Пилигрим, а потом на ДУ удаляются. Что-то смартлаб стал мне напоминать комнатный аквариум под чутким присмотром БОЛЬШОГО БРАТА. Тягостное впечатление.

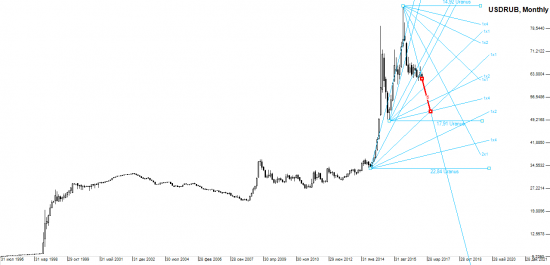

Элвис, EV/EBITDA и фундаментальный анализ.

- 03 ноября 2016, 10:50

- |

Элвис на конференции показал красивые слайды, а Тимофей сделал такие же графики на смартлабе. Видел что Тимофея просили в комментариях объяснить как пользоваться этими его

красивыми графиками с кружочками. Не уверен что он объяснит, поэтому написал этот пост.

Чистая прибыль

+ Расходы по налогу на прибыль

– Возмещённый налог на прибыль

(+ Чрезвычайные расходы)

(– Чрезвычайные доходы)

+ Проценты уплаченные

– Проценты полученные

= EBIT

+ Амортизационные отчисления по материальным и нематериальным активам

– Переоценка активов

= EBITDA

История создания.

Чтобы понять экономический смысл коэффициента EV/EBITDA нужно вернуться в 80-е годы прошлого столетия. Именно тогда появился на Уолл-стрит суперкрутой мужик Генри Кравиц.

Он фактически создал Leveraged Buyouts (LBO) — выкуп с помощью заемного капитала. Это метод, когда вы покупаете целую компанию с помощью займов или кредитов. Обычно это

делалось так, он находил компанию без долгов или с маленьким долгом но при этом с большим денежным потоком. При этом менеджмент плохо распоряжался этим денежным потоком

(примеров у нас полно — Газпром). Собирал пул кредиторов, готовых финансировать сделку. Объявлял выкуп по ценам выше рыночных. А после выкупа замещал большую часть акционерного

капитала долгом и направлял денежный поток на выплаты процентов и самого долга.

( Читать дальше )

Про Газпром и небольшой мастеркласс по инвестированию.

- 30 октября 2016, 13:24

- |

По плану хотел сегодня продолжать публиковать «Суперинвесторов», но очередной пост про светлое будущее Газпрома поменял мои планы. Пожалуй убью надежды секты поклонников

«дешевого» Газпрома а заодно дам небольшой мастер-класс по стоимостному инвестированию.

Цена акции зависит от трех взаимосвязанных параметров — стоимости активов на акцию, денежного потока создаваемого этими активами и роста.

Начнем с балансовой стоимости капитала:

Газпром 456 руб на акцию.

Новатэк 190 руб.

Лукойл 3820 руб.

Татнефть 277 руб.

Теперь посмотрим как рынок оценивает эти активы:

Газпром 135 руб за акцию. P/B 0,3

Новатэк 665 руб. P/B 3,5

Лукойл 3104 руб. P/B 0,8

Татнефть 338 руб. P/B 1,2

Почему рынок согласен покупать рубль чистых материальных активов Газпрома за 30 копеек, а у Новатэка уже за 3,5 рубля? На этот вопрос два ответа. Начнем с первого — рентабельность:

( Читать дальше )

Новости по акциям перед открытием рынка: 24.10.2016

- 24 октября 2016, 09:23

- |

Ирак не собирается снижать достигнутый уровень добычи нефти (сейчас - 4,7 млн б/д), об передает Блумберг, ссылаясь на главу иракской государственной компании State Oil Marketing Organization (SOMO) Фалаха аль-Амри:

Мы прошли отметку 4,7 миллиона баррелей в день. Мы не собираемся возвращаться назад. Это вопрос суверенитета(МФД)

Председатель правления Газпрома Миллер рассказал журналистам о рекордных поставках компании на экспорт.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

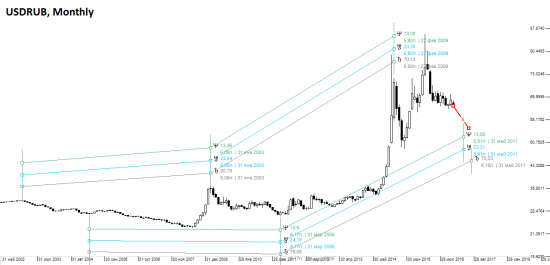

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал