Избранное трейдера Георгий Харитонов

Индустрия, которая круче каннабиса

- 19 февраля 2020, 03:31

- |

Это не искусственный интеллект, не IoT, не роботы, не ракеты, как вы могли сначала подумать, а рынок онлайн образования. Где бы, что бы не происходило — люди учатся. Текущая ситуация с вирусом, природными катаклизмами, погодными условиями и прочими проблемами заставляют родителей все чаще переводить детей в онлайн школы. Студенты все чаще изучают дисциплины дистанционно, используя общедоступные ресурсы. Согласно Research and markets, к 2025 году данный рынок будет стоить внушительные $350 млрд. Целая индустрия будет расти на 30% каждый год!!!!

( Читать дальше )

- комментировать

- ★21

- Комментарии ( 0 )

Книга 1981 года предсказала коронавирус. Твиттер взорвался

- 18 февраля 2020, 16:07

- |

Вспомнили ее совершенно по неожиданному поводу.

Книга описывает вирус Ухань-400, названный так, потому что был разработан в секретной лаборатории биологического оружия близ города Ухань в Китае. Якобы некий китайский ученый Ли Чень сбежал в США с дискетой, на которой была информация о самом смертельном вирусе за последнее десятилетие.

Правда в тексте есть промашка, — типа вирус действует только на человека и никакие другие живые существа его не могут иметь:

А про коронавирус мы точно знаем что летучие мыши являются переносчиками.

В книге также якобы говорится, что жестокий вирус захватит планету в 2020 году

( Читать дальше )

Полный курс по фондовому рынку для вас и ваших знакомых

- 18 февраля 2020, 11:34

- |

Всем привет :)

Недавно наткнулся на пост, который имел все шансы на звание — смешной, если бы не был грустной правдой ( https://smart-lab.ru/blog/594449.php )

2019 год принес на рынок действительно много новых частных инвесторов, но как показывает общение с ними, уровень понимания инструментов и процессов у них на уровне нескольких статей из интернета в лучшем случае. С другой стороны понятно, что найти качественную информацию, да и вообще понять, информация качественная или нет на начальном этапе достаточно трудно.

Считаю, что мне в плане первого источника информации по ФР очень повезло. Так как я являлся студентом, на тот момент, то активно пользовался образовательными платформами, в частности cursera, где и наткнулся на специализацию от Высшей Школы Экономики (ВШЭ) «Финансовые инструменты для частного инвестора». Где подробно, профессора одного из ведущих экономических вузов РФ, раскладывают теоретические знания прям по полочкам. Сам курс бесплатный, но заметил, что люди все равно обходят его стороной, так как он бесплатный только на первые 7 дней (никто не мешает отменить подписку и подписаться снова на 7 дней бесплатно). Сам курс свободно распростроняемый, но с бесплатной подпиской не получить сертификат от сайта о прохождении курса (но нам то не бумажки, а знания важны)

( Читать дальше )

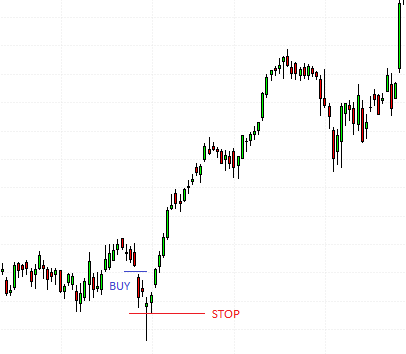

Как защитить стоп от случайных колебаний

- 16 февраля 2020, 15:32

- |

У вас часто случался что угадывали направление правильно, купили актив, ставили стоп, а цена как будто намеренно сначала доходило до стопа выводя вас за бортом с убытком, а потом летал вверх без остановок.

Да, меня тоже такие ситуации бесили очень, а потом я узнал про опционов...

Проблема стоп-ордера в том что он линейно зависим от актива и его ставим на цену актива. А если купить опцион то получим стоп по размеру убытка, независимо от цен базового актива.

Например, купим Call опцион на какой-нибудь акции на страйк $50, с экспирацией на месяц, по цене $100. Это значит купили 100 акции по цене $51 на месяц со стопом на $100 независимо куда пойдет цена акции (страйк $50 + затраты $100 = breakeven $51).

Расчеты P/L на некоторые варианты после покупки такого опциона

1. Цена поднялась до $60. Прибыл = ($60 — $51) * 100 = $900.

2. Цена упала до $10, потом поднялся до $60. Прибыл = ($60 — $51) * 100 = $900.

3. Цена поднялась до $80 с широкимы колебаниямы. Прибыл = ($80 — $51) * 100 = $2900.

( Читать дальше )

Дельта хеджирование на исторических данных

- 16 февраля 2020, 09:58

- |

Много было всего уже написано про дельта хедж, справедливые цены опционов, продажу волатильности, историческую, реализованную и имплайт волатильность.

Сегодня изложу своё вью на всё это.

Началось всё в самом начале моего пути опционщика. В любой книге по опционам рассказывают про формулу Блэка-Шоулза. Типа это первые ребята, у которых математически получилось описать стоимость опциона. Ну, во первых, не первые – первый был Эдвард Торп. О чём есть прекрасная книга – «Человек на все рынки». И, во вторых, не очень то хорошо она и описывает…. Как так??? Ведь им же Нобелевку выдали?

Ну так давайте разбираться.

Идём в любой учебник или в Википедию:

Здесь перечислены 7 ДОПУЩЕНИЙ. Т.е. когда формулу разрабатывали, то они сразу договорились, что получившаяся формула будет основываться на ДОПУЩЕНИЯХ. А по сути она предназначена для «лабораторного базового актива в сферическом вакууме»….

( Читать дальше )

Как заработать: Рыночные неэффективности на открытии Si & Ri

- 14 февраля 2020, 02:40

- |

Разбирали сегодня тут утренний Гэп по BR подробнее тут - https://smart-lab.ru/blog/594105.php

Если вкратце, то логика такая, при значительных движения на мировых площадках в ночной период, пока Мосбиржа закрыта, однозначно понятно на каком уровне она откроется (поправку на курс тоже забывать не надо).

А вот само открытие происходит достаточно интересно, ведь часть заявок в стакане переползает на утро из вечерней сессии ??

В итоге в первую секунду 5 тыс контрактов проходят по средневзвешенной цене 55.83228 при рынке не выше 55.7, т.е. 427 тыс руб рыночной неэффективности по BR фьючу ( в комментах разобраны и другие дни)

А я вот на ночь глядя, вернувшись из «Твой дом» решил глянуть и другие инструменты по такому же признаку:

RIH0 показывает чуть больше 1 млн руб неэффективности на обороте около 1500 контрактов на первых долях секунды

( Читать дальше )

Как заработать: Потиковый разбор утренних гэпов BR

- 13 февраля 2020, 15:06

- |

Все на смартлабе был озвучен вопрос — о рыночных неэффективностях по BR-фьючу в момент утреннего открытия Мосбиржи — обсуждение тут - https://smart-lab.ru/vopros/593754.php

Если вкратце, то логика такая, при значительных движения на мировых площадках в ночной период, пока Мосбиржа закрыта, однозначно понятно на каком уровне она откроется (поправку на курс тоже забывать не надо).

А вот само открытие происходит достаточно интересно, ведь часть заявок в стакане переползает на утро из вечерней сессии ??

В итоге в первую секунду 5 тыс контрактов проходят по средневзвешенной цене 55.83228 при рынке не выше 55.7, т.е. 427 тыс руб рыночной неэффективности.

Теперь разложим первую секунду детально:

Это первая секунда с обьемами, всего 360 сделок...

Как вы думаете где на этом графике проходит граница первых 3 мсек — техники говорят правильно считать не по 1, а по 3 мсек из за каких-то особенностей ядра???

Всепогодный/всесезонный или вечный портфель Рэя Далио и паритет рисков.

- 11 февраля 2020, 11:33

- |

Давно хотел разобраться в очень актуальной на данный момент для себя теме, а именно в идее всепогодного/всесезонного или вечного портфеля придуманного Рэем Далио (Ray Dalio) и его партнером по хедж-фонду Bridgewater (AUM на 2019 год $160 млрд) — Бобом Принцем (Bob Prince).

В данной статье я попытаюсь разобраться в истории и причинах создания такого портфеля, расскажу о главной концепции паритетов рисков на которой построена данная стратегия, рассмотрим также микс и пропорции активов рекомендованные для данной стратегии, рассмотрим российские и американские аналоги данной стратегии присутствующие в данный момент на рынке и самое главное рассмотрим историческую доходность стратегии начиная с 70-ых годов прошлого века и по наши дни.

Для тех кто не любит читать длинные статьи я записал видео на эту тему в котором пересказан основной смысл статьи в довольно сжатом виде, для тех кто больше любит читать, статья находится сразу после видео.

( Читать дальше )

Беспроигрышная стратегия для фьючерсов. Чудеса и их разоблачение

- 08 февраля 2020, 22:34

- |

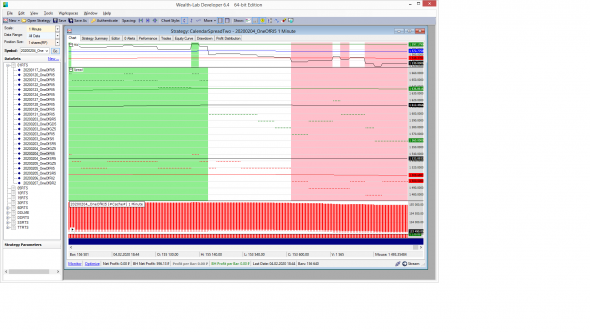

Поэтому сразу приступим к разоблачению. Какая проделана работа.

В Qukk'е на QLua написан монитор, который с 2020.01.17 по 2020.02.06 каждые 200 мсек записывал в текстовый файл офера и биды RIH0 и RIM0. Эти данные представлены как стандартный файл котировок Метастока, где Open = Bid(H0), High = Ask(H0), Low = Bid(M0), Close = Ask(M0).

Программа WealthLab показывает график этого файла, не понимая его значения. Но мой скрипт на C# по этим данным строит другие графики:

Две точечные линии, зелёные и красные ступеньки, в середине центральной панели:

1) SpreadLong = Ask(H0) — Bid(M0).

2) SpreadShrt = Bid(H0) — Ask(M0).

По цене SpreadShrt приходится продавать спред фьючерсов, когда он дорог а по цене SpreadLong — покупать спред, когда он подешевл.

Чтобы определить, дорог спред или дёшев, строим скользящие средние с горизонтом 10 мин (серые линии)

( Читать дальше )

Гайд по выходу из долгового кризиса

- 04 февраля 2020, 01:03

- |

Пережив такой опыт, наверное я имею права что то отсоветовать. Кто знает меня поближе, видят, как сильно и близко я переживаю эти душещипательные истории на СЛ. Вы знаете, а эту историю с идиотом Шевченко, я пережил как личную трагедию. У нас в офисе в те дни стояла тишина 2 недели. Потом пришлось пойти выпить и обсудить, отпустить эту историю. Так вот про пережитый опыт. Я решил накатать последовательность действий, какую бы я отсоветовал пройти, оказавшись у пропасти в долгах. Вообще, я так думаю, трейдер познается как профессионал, как человек и вообще как много кто, именно с того, как ведет он себя в кризисной ситуации. Тут есть четкое разделение, кто то прячется за спинами больных пап, а кто то начинает решать вопросы.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал