Избранное трейдера Капитан Америка

Пошаговый механизм образования тренда

- 01 сентября 2012, 18:44

- |

Готов показать модель, рождающую тренд без приливов-отливов ликвидности – только на одних эмоциях.

Итак, пусть на рынке присутствует несколько участников, точнее один крупный и успешный трейдер («акула») и несколько мелких трейдеров-неудачников («лузеров»), например, их будет пять. Пусть они обладают разным эмоциональным зарядом при совершении сделок, причем именно акула является эмоционально устойчивой, а лузеры наоборот – эмоционально заряженными. Ранее уже было описано, что именно такое распределение размеров и знаков эмоций более вероятно в качестве общей оценки этих групп трейдеров, если мы будем судить по средним величинам.

Пусть лузеры могут открывать только по одному контракту в любую сторону (они же мелкие), а акула — любое.

( Читать дальше )

- комментировать

- ★44

- Комментарии ( 69 )

Путь к успеху с одной неизвестной, продолжение

- 30 августа 2012, 14:16

- |

Характер тренда.

Это понятие можно разделить на бычий, медвежий тренд и боковик.

Характер отображает покупательскую способность участников рынка, именно этот параметр и отрисовывается на графике цены.

Характерный бычий тренд- коррекция близка к боковой, резкий выброс цены вверх (рис А). Наилучший момент для торгов в лонг.

Затихающий тренд (рис В) будет отображаться на графике с глубокой коррекцией. Торговля возможна, но вход в рынок не ранее чем пройдет очередная волна коррекции.

Для медвежьего рынка все с точностью да наоборот.

Статья полностью

Мой опыт работы с психологическими барьерами к деньгам

- 27 августа 2012, 02:10

- |

Мы тут пишем о трейдинге и подразумевается что пришли в трейдинг именно за деньгами, а не за эмоциями, проведением времени и т.д. и т.п.

Поделюсь своим опытом.

Мне 33 года, до 30 лет я работал на других людей. Вначале сотрудником, потом руководителем. У меня жена и двое детей.

Денег частенько не хватало, или хватало что говорится только на жизнь

Когда в 30 лет я работая руководителем среднего звена в Ростовской ИКЕА понял, что за 10 лет работы на других людей собственно ничего особенного не нажил + да у меня был шанс стать начальником отдела и вкалывать еще больше за 60тр в месяц или же попробовать зарабатывать своей головой, я решился и уволился.

Итак, я стал торговать на фондовом рынке и столкнулся с такой проблемой, диверсиями со своей стороны денег) то есть я зарабатывал, но немного, опять чтобы хватало на жизнь.

Знаете есть такое состояние — на жизнь хватает, а есть состояние когда деньги есть — для меня это когда ты можешь себе позволить сейчас практически все что хочешь)))

( Читать дальше )

Советы специалиста

- 05 августа 2012, 12:20

- |

Господа, эмоциональные трейдеры, вэбинарщики выходного дня. Вам советует настоящий трейдер:

1. Трейдинг, это работа, обычная работа.

2. Хороший спортсмен не перегорит перед стартом.

3. Имейте план, всегда имейте системный план. План должен был таким, что вам выгодно, чтобы цена шла в любую сторону. Тем более, если вы управляющий.

4. Если вас преследуют эмоции, сильные эмоции, то не приступайте к трейдингу, пока не избавитесь от них.

5. Если у вас не настроен терминал, который позволял бы вам в любой момент отойти от компьютера (хоть на день, хоть на год) и он сам за вас совершит все сделки «до исполнения», то не занимайтесь ДУ и не заводите серьезные деньги на счет.

6. Эмоции и доходный трейдинг НЕ СОВМЕСТИМЫ. Вы должны быть холодным трейдером.

7. Отсутствие технологий, систем управления, нужного терминала, быстрого интернета и прочих нужных вещей и трейдинг НЕ СОВМЕСТИМЫ.

Психология трейдинга. Часть 2. Special for Smart-Lab

- 04 августа 2012, 20:44

- |

Как и обещал, выкладываю вторую часть Психологии трейдинга. Здесь мы рассмотрим методику формирования Интуитивной базы в дискреционной торговли. Для тех, кто не в теме, я настоятельно рекомендую прочитать

Часть 1. Special for Smart-Lab.

По сути, перед нами стоит задача сформировать часть своего бессознательного, научиться эффективно взаимодействовать со своей Интуицией, зарабатывать за счет этого деньги. Интересная задача, не правда ли.

Итак, приступим.

Для достижения цели предлагаю разделить весь трейдинг на две части: твердое и мягкое.

Твердое в трейдинге — это статические правила, которые работают практически всегда (в 95-99% случаев). К твердому можно отнести Тактический мани-менеджмент. Подробнее можно прочитать Здесь.

В большинстве работ по ТММ приводятся примерно одни и те же цифры, инструменты и методы, что говорит о практической эффективности выше упомянутых. Выполнение подобных правил на практике весьма объективно, потому что всегда есть возможность видеть собственный финансовый результат как во время сделки, так и в паузах между ними. Данный финансовый результат нужно сверять с уже заранее готовой собственной системой, делая соответствующие выводы:

( Читать дальше )

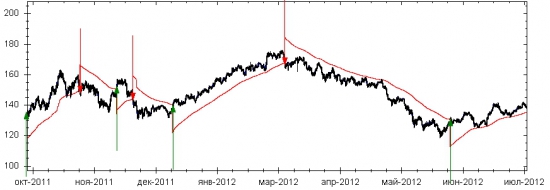

Грааль (на примере fRTS) - простой алгоритм прибыльной торговли

- 04 августа 2012, 12:54

- |

Решил тоже похвастаться своим аглоритмом, раскрыв некоторые подробности.

За основу был взят давно известный алгоритм «Индикатор тренда на основе прорыва динамического ценового канала»

http://www.quotetracker.com/help/russ_modern_trading_4_24_28.pdf

Работает он просто, принцип хорошо понятен на графике:

( Читать дальше )

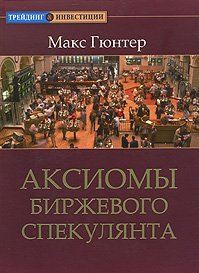

Цюрихские аксиомы - рекомендация от Л.Вильямса

- 15 июля 2012, 13:46

- |

Какие наиболее важные книги о трейдинге вы прочитали?

Моя самая любимая – “Цюрихские аксиомы” Макса Гюнтера (Zurich Axioms by Max Gunther). Я прочитал бОльшую часть книг о рынке и думаю, это лучшая книга для спекулянта. Каждая страница наполнена мудростью и очень хорошо написана. В ней рассказывается не о том, как заработать деньги, но об искусстве зарабатывания денег. Мне настолько нравится книга, что я даже пытаюсь приобрести на нее права.

Макс Гюнтер сформулировал основные принципы торговли в книге «Аксиомы биржевого спекулянта», названные Цюрихскими аксиомами:

( Читать дальше )

Интервью Ларри Вильямса для журнала TRADERS. К прочтению обязательно...

- 15 июля 2012, 13:31

- |

Как и его книгу "Долгосрочные секреты краткосрочной торговли".

А в связи с событими с вокруг PFG, достаточно актуально, т.к в конце интервью есть момент о шарлотанах.

Он на этом брокере тоже попал. Здесь выкладывали его письмо.

Интервью достаточно старое 2004 года (валялось в документах).

Отличный пример того, кто должен и как должен вести семинары.

Интервью для журнала TRADERS

Как и когда вы начали торговать?

Я впервые обратил свое внимание на финансовый рынок в 1962-м году, а к 1966-му уже вел активную торговлю. Я начал потому, что мне казалось, это будут легкие деньги, и это действительно так, когда ваши решения верны. Однако когда вы проигрываете, все становится не так просто. Когда рынки впервые привлекли мое внимание, я учился в колледже и получал степень по журналистике, хотя начинал я с курса по искусству. Я всегда считал, что мои ранние занятия искусством помогли мне в трейдинге. В ранние годы мне показали, как смотреть – по-настоящему смотреть – на такие вещи как текстура, цвета и оттенки любой мелочи. Это было то, что нужно, для рассматривания графиков.

( Читать дальше )

Ошибки Tray Дыра на моём примере ...

- 13 июля 2012, 23:24

- |

Начну с моих неправильных действий, которые меня уже за*бали. Что нельзя делать таким «трейдерам» вроде меня? Это топик касается только тех трейдеров, в основном новичков и тех клоунов, которые ничему не учатся.

Вроде бы уже тысячу раз об этом писалось, читалось, но на нет и суда нет.

- Нельзя идти против тренда. Значит, я уже давно на этом ресурсе пишу, что евро ждёт крах. Но при этом сам себя не слушаю. Хорошо заработав на падении, я думаю, что будет небольшой отскок, хочу заработать и на отскоке, не мысля о том, что отскока может и не быть, рынок будет дальше двигаться вниз. Вместо того, чтобы переждать отскок и снова шортить, я иду против тренда покупаю на «лоях», на каких в *опу «лоях» они обновляются с каждым днём. Если рынок растёт, то ты растёшь вместе с ним. Если рынок падает, то будь добр падай.

( Читать дальше )

Л.Растригин "Этот случайный случайный случайный мир"

- 13 июля 2012, 20:32

- |

Рынок — случаен

люди борются со случайностями на рынке 2 способами:

1. кто-то пытается собрать как можно больше информации о рынке и таким образом получить преимущество в прогнозировании

2. а кто-то смирился со случайной природой рынка и использует теорию вероятности для управления случайностью.

рынок — сложная среда со случайной природой, потому что на него воздействует огромное количество факторов. Случайность измеряется относительно субъекта. Для более информированого Бернанке рынок может быть больше предсказуем, чем для Васи Олейника.

Торговая система — это управление объектом (капиталом), нацеленное на понижение энтропиии (неопределенности результата).

То есть основным источником понижения энтропии на рынке (получения нужного результата) является системная организация управления капиталом + алгоритм принятия решений.

Прибыль/убыток — обратная связь системы.

Для трейдинга справедливо второе начало термодинамики “невозможен самопроизвольный переход тепла от тела, менее нагретого, к телу, более нагретому”.

Но рынок не замкнутая система, иначе бы ее энтропию нельзя было бы понизить. Кстати вопрос аудитории -

--чем обеспечивается неизолированность системы “фондовый и фьючерсный рынок”?--

Создание модели, понижающей энтропию торговых результатов — есть задача кибернетики. Именно поэтому я написал о том, что учился на самом трейдерском факультете (факультете технической кибернетики).

Получение стабильной прибыли — это задача понижения энтропии, это приведение системы в упорядоченное состояние, т.е. состояние, отвечающее определенным целям.

Закон трейдинга: При неупорядоченной системе торговли и управления капиталом, состояние стабильного заработка на протяжении продолжительного времени — маловероятное состояние, слив депозита — вероятное состояние.

Познание повышает уровень информации, но без системы не дает понижения энтропии.

По результатам прочтения в финансовый словарь смарт-лаба написаны статьи:

случайность

энтропия

корреляция

риск

метод Монте-Карло

игра

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал