Избранное трейдера Кактус

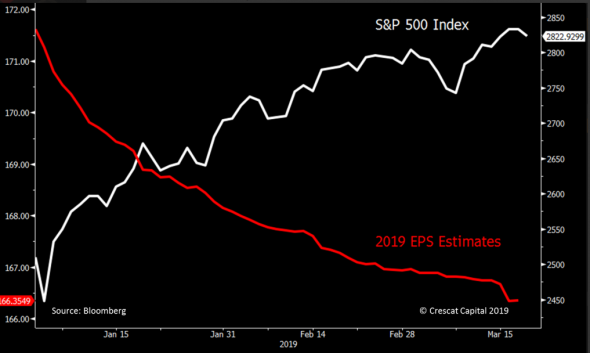

SP500 и прибыль на одну акцию

- 06 августа 2019, 08:59

- |

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Скрытые возможности

- 02 августа 2019, 14:49

- |

Рассмотрим интересный пример, на первый взгляд имеющий мало общего с финансовыми рынками.

Игроку предложено бросить игральную кость 5 раз подряд, при этом он может остановиться в любой момент и получить столько долларов сколько выпало очков в последнем броске. Сколько заплатит нейтральный к риску игрок за возможность участвовать в такой игре?

Такие задачи из теории игр следует решать с конца, по алгоритму Цермело.

Допустим, у нас осталась всего одна попытка. Тогда, как легко подсчитать, в среднем можно получить 3.5 доллара. т.е., если такой эксперимент повторять много раз, средний выигрыш игрока будет стремиться к 3.5 – математическому ожиданию игры.

Это и есть риск-нейтральная цена игры, состоящей только из одной попытки.

Что, если осталось две попытки? Игрок уже знает, что для последней попытки цена игры равна 3.5, поэтому он должен сравнивать число, выпавшее в предпоследней попытке, с этой цифрой и выбирать большее значение. Т. е., если, например, выпадет «2», он должен попытаться еще раз. Если «4» — не станет и выйдет из игры. Какова тогда цена игры, состоящей из 2-х попыток? Нужно опять провести усреднение по равновероятным исходам, только теперь уже для ряда 3.5, 3.5, 3.5, 4, 5, 6. (Мы выяснили, что при выпадении 1, 2 или 3 игрок продолжит игру, и заменяем эти значения на 3.5 – ценой последующей игры) Получится 4.25.

( Читать дальше )

НКНХ: как можно легально не платить НДФЛ с реализации

- 10 июля 2019, 09:19

- |

Рассматриваемый кейс другой. ЦБ, обращающиеся на организованном рынке ценных бумаг (ОЦБ), приобретены на обычный брокерский счет до 01.01.2014 (т.е. ничего из вышесказанного о вычетах не применимо) и находятся в непрерывном владении более 5 лет. В примере разобран НКНХ, но выводы применимы к любому эмитенту.

Речь пойдет о возможности освобождения от налогообложения НДФЛ реализации ЦБ на основании п.17.2 ст. 217 НК при владении акциями более 5 лет и с одновременным соответствием реализованных акций ОДНОМУ из указанных в пункте 2 статьи 284.2 НК критериев, на который ссылается упомянутый п.17.2.

( Читать дальше )

Как торговать фьючерсом на индекс РТС и не бояться изменения курса рубля?

- 05 июля 2019, 11:41

- |

И уж который раз с прошлого года приходится повторять. Не торгуйте фьючерс по долларовым пунктам. Заведите индикатор, конвертирущий долларовые пункты в рубли. Такой индикатор я опубликовал на forum.quik.ru/forum17/topic4053/.

Вы получаете тот же фьючерс, что и на индекс ММВБ, но только ликвиднее в 10 раз.

Этот же индикатор можно применить и к другим долларовым бумагам, вроде фьючерса на нефть или золото. Надо только в настройке поменять переменную Factor — коэффициент конвертации.

Эффект при включении/исключении акции в/из S&P 500

- 07 июня 2019, 05:53

- |

Недавно наткнулся на статью 2001-ого года Make a Bundle on the S&P's Rejects, где утверждался что компании исключенные из индекса в 2000-ом году не по причине слияния или банкротств, в среднем выросли на 44.5%, а компании добавленные в индекс упали в среднем на 15.5%. Предлагался поддержать портфель акций исключенные из индекса S&P 500, с удержанием акции до одного года.

Немного поинтересовался и нашел некоторые исследования по теме.

В исследовании The Price Response to S&P 500 Index Additions and Deletions (2004) нашли что есть перманентный положительный эффект от добавления акции в индекс, нет негативного эффекта на цену акции от исключенния его из индекса.

Такой же вывод сделали в исследовании Regression Discontinuity and the Price Effects of Stock Market Indexing проводимое в 2013-ом году.

А в исследовании Is There an S&P 500 Index Effect? (2013) утверждается что после и непосредственно перед включением в индекс акции положительный эффект наблюдается, но она временная.

( Читать дальше )

Кому улыбается волатильность?

- 06 июня 2019, 14:39

- |

Волатильность, как хороший продавец — всегда улыбается своему покупателю. Шутка с долей шутки.

Предположим, что в качестве фундаментального сигнала (событийный ряд) у нас выступает некоторая случайная величина, обладающая следующими «катастрофическими» свойствами:

1. Существует некоторая средняя мощность событий во времени.

2. Если не произошло малого события, то, вероятно, произойдет большое, если не произошло большого, то, вероятно, произойдёт катастрофическое, если не произошло катастрофического — произойдёт ещё более катастрофическое. Как при землетрясениях и лавинах.

3. Сила события не зависит от уже произошедшей силы события (невозможность скальпинга), то есть отсутствуют ограничения и эффекты памяти для последующего роста мощности события, а функция плотности распределения моментальной мощности в каждой своей точке имеет самоподобную природу.

( Читать дальше )

Получение котировок и других параметров нашего рынка в google spreadsheets

- 28 мая 2019, 11:15

- |

Да, есть DDE в Квике, но у меня например нет такой возможности на работе. А в гуглспредшитс можно заглянуть прямо с телефона. Гораздо мобильнее получается.

Про функцию GOOGLEFINANCE слышали многие, там можно например получить курсы валют или какие-то основные акции. Но например цены и прочие параметры облигаций там не получить.

Итак, у нас есть открытые данные Мосбиржи в виде древовидной структуры, которые лежат по адресу https://iss.moex.com/iss/engines/

Если тыркнуть по ссылке, увидим список основных площадок.

Как с этим работать

Допустим, нам нужны котировки какой-нибудь ОФЗ, например 26222.

Облигации — это у нас фондовый рынок или stock

Открываем ссылку https://iss.moex.com/iss/engines/stock/markets/ там мы увидим все субрынки фондового рынка. Нам нужны bonds

Идем по адресу https://iss.moex.com/iss/engines/stock/markets/bonds, видим список площадок с различными режимами

( Читать дальше )

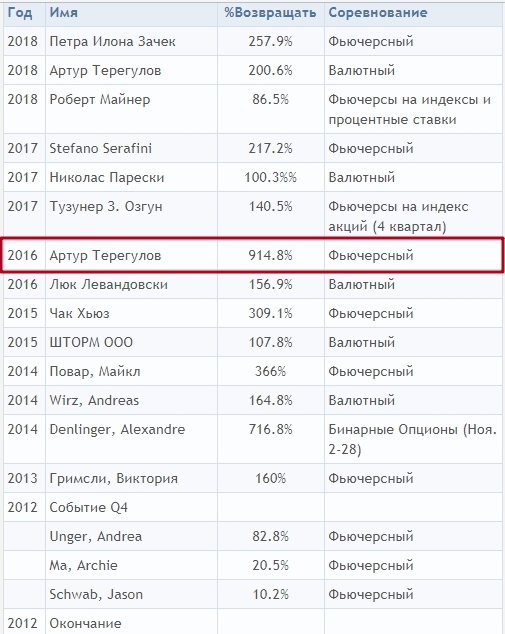

Русские идут. Терегулов штурмует Кубок Робинсона

- 21 мая 2019, 10:50

- |

Победитель Кубка Робинсона 2016 года Артур Терегулов с доходностью 914,8% futures, штурмует этот турнир с результатом 73,2% futures в 2019 году .

В категории forex лидирует Россиянка Юлия Тяпочкина (Россия) 74,1%, второе место занимает на текущий момент Георгий Размадзе (Россия) 63,5%

www.worldcupchampionships.com/standings

( Читать дальше )

Кого читаю на seekingalpha

- 16 мая 2019, 15:36

- |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал