Избранное трейдера Dmitry Mikheev

Как заработать на оферте Лукойла?

- 05 августа 2019, 09:13

- |

Как заработать на оферте Лукойла?

Введение

Многие из нас слышали о том, что Лукойл предлагает оферту на выкуп 35 миллионов своих акций по цене 5450 рублей.

Срок, для предъявления акций к выкупу установлен с 16.07.2019 по 14.08.2019.

Срок оплаты ПАО «ЛУКОЙЛ» приобретаемых акций – до 28.08.2019 года включительно.

Выкуп проводится пропорционально поданным заявкам, т.е. если будет предложено 70 миллионов акций на продажу, то ПАО «ЛУКОЙЛ» выкупит только 50% предложенного объема.

В этой статье мне бы хотелось проанализировать, сколько примерно акций может быть выставлено на продажу по оферте, как можно на этой оферте заработать рядовому трейдеру и на какую примерно прибыль можно рассчитывать.

Подробности оферты Лукойла

( Читать дальше )

- комментировать

- ★13

- Комментарии ( 22 )

Таблицы Google с кучей полезных формул и информацией об индексах ММВБ, S&P500, Nasdaq и проч. от 40-летнего "пенсионера"

- 31 июля 2019, 16:56

- |

ETF конечно инструмент хороший, но не использую его по ряду причин:

1. Комиссии на российских ETF оставляют желать лучшего.

2. Не совсем понятная для меня структура управления опять же русскими операторами — ну это субъективно, ни в коем случае не рассматривать как претензию.

3. и главное. Непрямое владение акциями/компаниями.

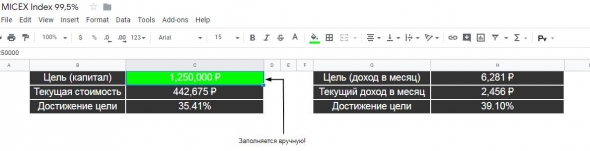

Поэтому для себя потратил месяц свободного времени по вечерам и запилил такую табличку по индексу ММВБ:

1) На главной страничке вбивается в зеленое поле Цель (капитал), будь то 100 тыс. р., будь то миллиард. Все остальные поля на странице считаются автоматически.

2) На второй страничке весь индекс ММВБ (40 тикеров), +их вес в индексе на данный момент. Цена, Изм., P/E, EPS — все тянется с Google Finance, все это динамические значения и обновляются сами по себе. «Акций купить» — это сколько надо купить например Яндекса на 3,3% от суммы запланированного капитала (такой же %, как и в индексе). «Куплено» — тянется из пункта 3 (читай ниже). "% готово" — сколько собственно куплено, у меня например можно увидеть, что я люблю наших металлургов больше, чем их любит индекс мосбиржи. По дивидендам информация обновляется со Смарт-Лаба.

( Читать дальше )

Безмозглый инвестор

- 31 июля 2019, 11:50

- |

Не так давно я ушел из большого трейдинга в ипотеку, и вот в начале лета вернулся назад как трейдер-нищеброд.

Отсутствие денег внушает человеку чувство легкости и вседозволенности. Даже если слить счет потери незначительны, можно позволить себе любые стратегии на которые раньше смотрел косо. Забытое ощущение свободы… видимо именно поэтому 95% трейдеров сливает депозит в первый год.

Так вот, т.к. рынок на верхах то покупать в долгосрок как-то не очень хотелось, и я решил испытать одну полумистическую стратегию, особенно популярную среди инвесторов-новичков. Особенно она смешна тем, что в «теории» работает, а вот как на практике?

Суть проста как 5 копеек, но нужен ИИС и брокер который выводит деньги на внешний счет:

1) Покупаем дивидендные акции перед отсечкой

2) продаем сразу после отсечки, на гэпе (по факту на аукционе перед открытием)

3) тут же покупаем следующие акции

4) если приходят дивы, заносим их назад на счет и кидаем их карусель

( Читать дальше )

Толстый портфель доходнее! (памятка новичкам)

- 30 июля 2019, 14:00

- |

Дисклеймер: откровений нет, материал в рамках средней школы инвестирования (кабы такая была), куча людей этого все равно не понимает. Так что вперед.

Извечный вопрос – инвестирование или трейдинг? Извечный ответ на него: правильный трейдинг обычно доходнее, чем правильное инвестирование. Но если человек только пришел на биржу, кто сказал, что его трейдинг – правильный? К тому же трейдинг – это то, чему посвящают часть жизни. Не у всех есть эта свободная часть. Так что начать можно с простого. Можно, кстати, им и закончить.

Совет новичкам: выбирая стратегию, играйте от обороны. А что будет, если стратегия не сработает?

Если не сработает ваш трейдинг, вы влетите на кучу рисков.

Отбирая акции в портфель, без плеч и шортов, вы в худшем случае соберете всего лишь рандомный портфель. Рандомный портфель обычно не хуже индексного.

( Читать дальше )

Отбор недооцененных акций

- 30 июля 2019, 05:21

- |

Добрый день, Господа!

Хочу поделиться с вами проделанной мною работой на тему отбора недооцененных акций. Методика отбора всем известная – стоимостная и не учитывающая дивидендную политику. Лично у меня нет времени гоняться за новостями и дивидендами.

Данные из отчетностей за последние 5 лет я свёл в таблицу Excel, в которой очень удобно делать выборки и сортировки.

Из отчетностей я брал только: количество акций, активы, обязательства, капитал, выручка, чистая прибыль. С помощью полученных данных получил капитализацию, коэффициент закредитованности и мультипликаторы Р/Е, Р/В. Таблицу буду дорабатывать, но костяк уже сформирован.

Да, и Реальная цена акции рассчитана по формуле Капитал/Кол-во акций, а не Активы/Кол-во акций. ИМХО только капитал более-менее говорит о реальной стоимости компании.

Сортировку сделал следующую:

— Оставил только компании с размером активов свыше 10 млрд. руб.;

— Убрал все компании, получившие хоть раз за 5 лет убыток;

( Читать дальше )

Российский рынок перекуплен? Но продавать ведь нечего!

- 07 июля 2019, 09:29

- |

=======================================

Взято отсюда.

=======================================

Несмотря на то, что российский рынок акций с первого взгляда может показаться перегретым (помните мою субботнюю картинку?), лично на мой субъективный взгляд глобально продавать и фиксировать прибыль сейчас преждевременно и вряд ли обосновано с фундаментальной точки зрения. Предлагаю кратенько пробежаться по основным выросшим бумагам и подумать вместе прав я или нет. Буду рад конструктивному диалогу в комментариях под этим постом! Нам всем это будет полезно, т.к. в споре, как известно, рождается истина.

Чистые дивитикеры (МТС, Ростелеком, Юнипро, ЛСР и др.) по-прежнему актуальны в любом инвестиционном портфеле, причём с потенциальным ростом выплат уже в следующем году. Большого смысла избавляться от них по текущим котировкам не вижу вообще, да и роста глобального толком ещё и не было.

( Читать дальше )

Три способа вложиться в индекс американских акций SNP500

- 07 июля 2019, 07:59

- |

1) Фонд SPDR SPY

Данный фонд был запущен в 1993 году, т.е. 26 лет назад и положил начало ETF индустрии.

Фонд копирует индекс SNP500 500 крупнейших компаний США и если бы вы на старте вложили $10’000, то сейчас на вашем счете было бы в 10 раз больше — $100’000.

Доходность фонда за последние 10 лет на интервале 2009-2019 14,17% годовых.

SPY управляющей компании State Street Global Advisors

Компания была основана 1978 году, под ее управлением находится 2.8 трлн. долларов.

Компания была основана как подразделение State Street Bank занимающееся управлением капиталом.

SSGA придумали механизм ETF в 1993 году открыв фонд SPY, тем самым положив начало истории индексного инвестирования и ETF.

2) iShares Core S&P 500 ETF от крупнейшего провайдера ETF был запущен в 2000 года и с начала года показал доходность 19,73%. 5 лет назад пай данного стоил всего 100$ — сегодня его цена в 3 раза выше!

iShares — это крупнейший провайдер ETF в мире, отдельная компания в составе Blackrock — крупнейшей инвестиционной компании.

( Читать дальше )

S&P 500 — ищем точку разворота

- 06 июля 2019, 23:22

- |

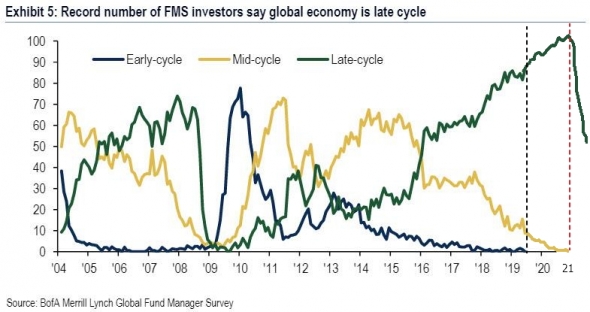

Несколько мыслей по поводу несокрушимого роста американского фондового рынка. На ZeroHedge не так давно выкладывали данные из обзора BofA (Bank of America) с опросом менеджеров хедж-фондов о ситуации на рынке и там достаточно интересная картина вырисовывается относительно оценки текущей стадии экономического цикла в США.

Предыдущий кризис начался в момент максимальной поляризации взглядов аналитиков на состояние экономики Штатов, большинство из них оценивало стадию экономического цикла, как «позднюю» (Late-cycle). Сейчас подобное единодушие отсутствует, часть опрошенных считает, что мы все еще находимся в средней стадии экономического цикла (Mid-cycle).

Путем несложной экстраполяции можно предположить, что окончательный перелом во взглядах наступит ближе к концу 2020 — началу 2021 года:

(Оценка аналитиками хедж-фондов текущей стадии экономического цикла в США: начальная (Early-cycle), средняя (Mid-cycle) и поздняя (Late-cycle). Данные из опроса проводимого Bank of America)

( Читать дальше )

Суд с мобом. Итоги.

- 03 июля 2019, 23:59

- |

1. Договор вклада заключается для исполнения только вкладчиком, банк волен нарушать договор когда ему вздумается. Особенно если банк государственный или под санацией.

2. Банк волен заблокировать ден средства с вклада по своему усмотрению. В моем случае после блокировки банк потребовал отдать ему оригиналы договора вклада и приходные ордеры и такой вариант суд вполне устроил.

3. Доказать факт нарушения договора, с учетом штата юристов банка будет очень сложно. В моем случае, после подачи иска банк все вернул ден средства, а в суде заявил что клиент не обращался в офис банка с паспортом и такой вариант суд тоже вполне устроил, не смотря на наши возражения, что при подаче претензий и заявлений сотрудник банка в обязательном порядке удостоверяет личность клиента.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал