Избранное трейдера Андрей

Как я бросил крипту, и спустя год обнаружил это … и прозрел от удивления))

- 09 декабря 2019, 12:16

- |

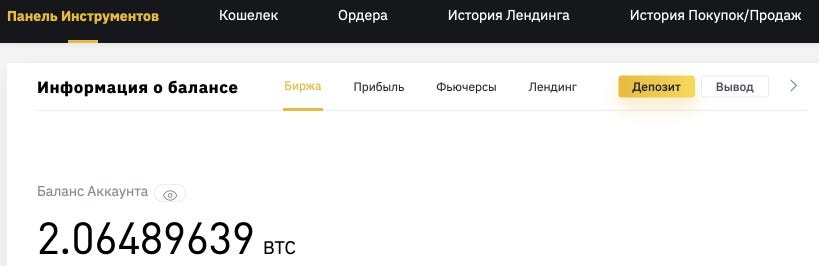

Прошел год после этого дурдома с криптой… страсти поутихли… крипта упала, потом опять выросла. Кто-то озолотился, кто-то разорился.

Я заработал на ней, и перед последним затяжным падением, предчувствуя глобальную жопу, вывел все деньги и вложился в свой основной бизнес. Я ни капли не пожалел о принятом решении, ведь вывел деньги с солидным плюсом.

Но спустя год решил зайти посмотреть, что хоть творится на рынке на текущий момент. Залез на биржи свои посмотреть копейки какие там остались, везде все по нулям было выведено.

Потом захожу на бинанс, и вижу …

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 12 )

Конкурс на демо от CME Group

- 09 декабря 2019, 11:42

- |

Конкурс проводится до 13.12.19. Победителей ждут денежные призы $2500, 1500 и 850. В конкурсе могут участвовать жители из США, Канады, за исключением Квебека, Великобритании, Германии, Нидерландов, Швейцарии, Республики Корея, Тайваня и Япония .

Регистрация

Дисклеймер

А Мосбиржа почему не проводит такие соревнования?

Честно о трейдинге или ТА Сбербанка (Новый цикл роста).

- 09 декабря 2019, 06:42

- |

Я всегда вас рад видеть)))

✅Предыдущий пост: 1-я часть — Честно о трейдинге или ТА индекса МосБиржи + ОИ (Не покупайте потолок или нас с тобою наеб@ли).

2-я часть — Честно о трейдинге или ТА индекса МосБиржи (Вы там держитесь....) — продолжение.

Рынок «ходит» чётко по диапазонам/трендовым линиям.

Кто меня читает, тот «увидел» коррекционный цикл снижения.

Волна прошла на глазах читателей.

Дневной график индекс МосБиржи от 11 ноября 2019г.

( Читать дальше )

Про программирование в алготрейдинге и полезные навыки

- 07 декабря 2019, 19:17

- |

- Нужно писать код на питоне/джаве, можно в два счета набросать торгового робота. Нафиг Си и С++, сложна.

- Не нужно изобретать велосипеды, все уже сделано за нас. Зря потратить время, бери готовое и действуй. Метатрейдер в помощь.

- Нужно всегда писать чистый код, а не говнокод.

Если объяснить проще, то успех не равен чистоте, хорошести и прочим характеристикам кода. Тогда почему происходит акцентуация на подобные факторы?

( Читать дальше )

Танцы вокруг средней. Взгляд на SPX с орбиты

- 07 декабря 2019, 10:30

- |

- Есть два основных сценария на следующие 10 лет.

- Один предполагает, что Вы сможете сами насладиться Вашими сегодняшними инвестициями. Второй — увы, только Ваши дети.

SPX самого начала (логарифм):

В прошлом видны четыре состоявшихся паттерна: начало 50-х, 70-х, 90-х, 00-х. Выделены желтыми эллипсами:

- В 1953-м и 94-м) SPX улетал на 100% и 200% соответственно.

- В 1973-м и 08-м — падал на 50%.

Что будет в этот раз?

Вопрос на триллион. Единственная определенность — это просадка перед обоими вариантами. Там и можно будет покупать. Но с пониманием, что купив на коррекции в 15% можно “попасть” еще на 50%, если развернется сценарий 73/08.

1953

Мне ближе сценарий мягкого кризиса 1953-го:

( Читать дальше )

Если кто- то думает что курс рубля рыночный: ЦБ поймал трейдера ВЭБа на манипулировании курсом рубля

- 07 декабря 2019, 07:46

- |

Манипулятивные сделки осуществлялись в период с апреля по июнь 2018 года Бычковым Николаем Владимировичем от лица и на деньги госкорпорации Внешэкономбанк, сообщает в четверг пресс-служба ЦБ.

Бычков, который был уполномочен совершать конверсионные операции и вести открытую валютную позицию ВЭБа, систематически и по предварительному соглашению совершал на анонимных биржевых торгах операции с одним контрагентом — компанией Fengda Trading Ltd.

Схема выглядела следующим образом, описывает центробанк: Fengda Trading покупала или продавала иностранную валюту по рыночной цене. Затем Бычков на средства ВЭБа совершал сделки в объеме, который позволял сдвинуть курс доллара и евро в нужную сторону, после чего компания закрывала свою позицию с прибылью.

В общей сложности трейдер совершил более 50 таких манипуляций, что позволило офшорной компании получить доход в размере не менее 49 млн рублей.

( Читать дальше )

Новости вокруг суда с Биржей и БКС.

- 06 декабря 2019, 15:31

- |

На прошлой неделе в газете «Деловой Петербург» вышла статья, посвященная продолжению ситуации вокруг апреля 2018-го года, в том числе про наш суд, инициативы Банка России по оптимизации нормативной базы брокеров и биржи и т.д.В статье есть и мои комментарии.

https://www.dp.ru/a/2019/11/27/Derivativam_zakrutjat_gajki

Кроме того,28-го ноября прошло очередное заседание в Арбитражном суде по нашему иску к компании БКС, Московской Бирже и НКЦ. Мы ходатайствовали о присоединении к иску еще 5-и истцов -моих клиентов.Суд ход-во удовлетворил, итого на данный момент у нас 16 истцов в этом деле.Также мы ходатайствовали о запросе у Биржи и НКЦ сведений по 8-м пунктам, в том числе — по контрагентам сделок брокера по принудительному закрытию наших позиций.Судья рассмотрит эти ходатайства на следующем заседании 24 января.

( Читать дальше )

Трейдеры - черепахи (моя презентация на биржевом форуме в Казани)

- 05 декабря 2019, 20:52

- |

Кому интересно — моя презентация «Трейдеры — черепахи» на youtube. Это наиболее полная история.

Эту презентацию я показывал на Биржевом форуме в Казани, однако моё выступление не записали:(

Скачать саму презентацию с полными комментариями (под слайдами) можно здесь:

yadi.sk/i/RlhbrcQgMe92bQ

( Читать дальше )

Мысли по нефти

- 05 декабря 2019, 16:53

- |

A ministerial panel of key OPEC

producers and allied countries on Thursday recommended deepening

their agreed oil production cuts by 500,000 barrels per day, two

sources told Reuters.

Стопаки сняли, теперь можно и наверх на 65.

Потом Трамп твиттнет и пойдем на 59.

Шоковые прогнозы Saxo Bank на 2020. Их оценка

- 04 декабря 2019, 17:08

- |

Saxo bank выпустил смелые прогнозы на 2020г. Радио Бизнес FM обращалось ко мне за комментариями. Текст цитируемого моего выступления по радио www.bfm.ru/news/431023

Датский Saxo Bank опубликовал «шокирующие предсказания» на 2020 год. Согласно предсказанию инвестбанка, следующий год будет удачным для России. Она может выиграть как в «зеленой», так и в «черной» энергетике. Вместе с ОПЕК она объявит о новом сокращении добычи нефти. В результате стоимость марки Brent вернется к 90 долларам за баррель, а акции «Роснефти» вырастут на 50%...

Saxo Bank представил самый нереальный прогноз по нефти, а спрос на палладий и поражение Трампа имеют право на жизнь, считает аналитик по макроэкономике Олег Душин.

«Нефть вырастет до 90 долларов за баррель — это очень смелый прогноз, особенно учитывая сегодняшнюю ситуацию, когда мы видим, что Brent стоит только 60 долларов и при этом соглашение ОПЕК действует в полном объеме. А что же будет в следующем году? В следующем году добыча нефти только в США увеличится, и предсказание, что американцы начнут сокращать ее, не самое очевидное. (Проще было предсказать глобальную войну на Ближнем Востоке, как основание роста цены на нефть — исключено из текста) Поэтому как раз на рубеже 2019 и 2020 годов перед продлением сделки ОПЕК скорее стоит предвидеть, что нефть может и снизиться.

Второй момент касается повышения цен на палладий. Палладий действительно удивительно растет, и цена при этом платины — его заменителя — не растет. Это говорит о том, что, конечно, палладий имеет устойчивые позиции на рынке катализаторов и производители не хотят отказываться от палладия в пользу платины даже при такой существенной разнице цены, которая сейчас наблюдается, то есть почти в два раза разница между платиной и палладием, это невиданные соотношения. Платина раньше стоила дороже золота, напомню. Правда, палладий и сейчас стоит дороже золота. Может быть, он и вырастет, конечно, но все-таки экономическая целесообразность должна в какой-то момент начать играть свою роль, и производители начнут отказываться от палладия в автомобилях в пользу платины.

По поводу поражения Трампа: мы играем здесь фифти-фифти, поскольку мало кто предсказывал, что Трамп выиграет на выборах в 2016 году, но это случилось. Теперь можно с такой же долей уверенности прогнозировать его поражение».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал