Избранное трейдера Андрей

игры разума. Как детские психотравмы влияют на торговлю

- 06 июля 2019, 08:14

- |

Хочу написать откровенный пост про так как детские травмы влияют на результативность.

У меня был брат на 2 года старше меня. Почему-то отец сильно разделял нас, он все свое внимание, ласку и любовь уделял брату, а я рос сам по себе. Когда родитель напивался почему-то весь свой гнев, злобу он изливал на мне. Не буду рассказывать как это было, но детство у меня выдалось паршивое.

Я всегда хорошо учился, занимался спортом и везде где мог участвовал, занимая призовые места. Спустя много-много лет я вернулся в отчий дом и разбирал свои школьные вещи и нашел кучу медалей, грамот. И подумал, как так произошло что все эти достижения остались недооцененными. Я понял что пытался всего добиваться в детстве чтобы заслужить любовь отца. Но этого так и не случилось.

После 11-го класса летом брат мой застрелился. Мне тогда было 15 лет и я полностью отделился от всего что происходило. Казалось что это было не со мной. Мне сейчас 33 года и только сейчас я понимаю что у меня был брат. Он мне не снился, я даже не помню особо его лица. Даже случилось так что ходил на могиу отца но напрочь забыл про брату. Только спустя 2 дня вспомнил что там же рядом и лежит брат. Так вот после этого отец психически заболел. Я думаю, что когда брат застрелился у меня произошел какой-то конфуз: я окончательно разочаровался в своих родителях потому что я до этого несколько раз говорил им что так и произойдет, что с братом что-то будет. Но у меня не было права голоса и никто меня не услышал, и самое главное я понял что я никогда не буду так хорош чтобы отец полюбил меня.

( Читать дальше )

- комментировать

- ★21

- Комментарии ( 203 )

НАЧАЛО ВОЙНЫ!!! Нефтяной...

- 05 июля 2019, 20:37

- |

Иран ответил, что захватит танкер с нефтью для Англии.

НЕФТЬ ЛОНГ,

На чем валится S&P500?

- 05 июля 2019, 16:20

- |

В чем причина падения сегодня? — пишите в комментарии

Знаете что интересно?

Очень похож момент на 25 декабря 2018 только тогда были лои, а сегодня хаи, то есть все наоборот.

Амеры падали-падали и упали в район 2350 прямо перед Рождеством.

В среду был день перед Днем Независимости и хай на уровне 3000 пунктов.

Разница — полгода.

Рост рынка за это время = +27%.

Очень быстро и очень сильно, согласитесь.

Управление капиталом. Валюта.

- 05 июля 2019, 14:54

- |

Если доллар к рублю начиная с 1997 года вырос в 10,5 раз, то индекс цен вырос в 16 раз, и это при условии, что инвестиции в валюту начались в самый благоприятный для этого год. При условии, что валюта в панике покупалась, как обычно, в конце 1998, результаты выглядят не просто скромными, а катастрофичными для капитала. Если цены с конца 1998 года выросли в 8,7 раза, валюта подорожала лишь в 63/24 = 2,6 раза, а это означает, что инвестор в доллары под подушкой сохранил через 9 лет только 30% от капитала конца 1998 года.

На графике ниже я представлю как работает валютный и депозитный аллигатор, поедающий деньги среднестатистических инвесторов.

Однако, осторожный инвестор предпочитает двойной удар, стреляя себе в ногу, сразу после того, как вынул ее из кипятка. Потеряв во вкладе 40% в 1998 году (

( Читать дальше )

НЕФТЬ,РИ,S/P-РАБОТАЕМ ПО ПЛАНУ.

- 05 июля 2019, 08:47

- |

SP-продолжает консолидацию в р-не 3000пп.

GOLD-откатило от лок.хаев и тоже консолидируется перед, новым движением.

Нефть-от нечего делать взял немного шорт-позиции по 63,5, с целью 62,5-62 и надеждой на ретест 60.

РИ-буду присматриваться к шорт-позиции(пон.вечер-вторник).

МОИ позиции: Нефть-шорт.GOLD-лонг.

Всем удачи и успехов.

Закупка евро с шортом фьюча

- 04 июля 2019, 22:22

- |

Сейчас согласно данного сайта керри по фьючу евро (9.19) порядка 8% годовых.

Если закуплюсь крупно налом евро и встану в шорт фьюча на постоянной основе с постоянной перекладкой контракта, какие риски возможны?

С одной стороны грааль с другой что то я в легкие деньги на бирже не верю. Это же по сути выше ставки ОФЗ. С шансом еще и спекульнуть по мелочи внутри дня.

Как нельзя кстати Открытие отменило комиссию за риск поддержку и теперь ГО можно использовать ОФЗ.

PS Попробую пару месяцев отработать схему на 10 лотах с учетом реальной доходности выраженной в рублях, если пойдет, увеличу позу до 100 лотов.

Саудовская Аравия в августе понизит цены на нефть для Азии и существенно для Европы

- 04 июля 2019, 16:15

- |

В августе Саудовская Аравия намерена существенно понизить цены на все сорта нефти, которые экспортируются в европейские государства, сообщила госкомпания Saudi Aramco.

Наиболее значительно для клиентов из стран Северо-Западной Европы подешевеет самый «легкий» сорт Arab Extra Light — на $2 за баррель. В результате его цена будет на $1,55 за баррель ниже котировок Brent. Стоимость остальных марок опустится на $1,5-1,6 за баррель.

Для покупателей из Средиземноморья саудовская нефть цены снизятся на $2,2-2,4 за баррель.

Большинство сортов с поставкой в страны Азии также подешевеют — на $0,2-0,55 за баррель. Исключением станет Arab Heavy, цена которой поднимется на $0,1 за баррель, в результате чего она будет стоить на $0,85 за баррель выше корзины нефти Омана и Дубая.

www.vestifinance.ru/articles/121679

Сказ о том как быстро и гарантированно выбить серийного вкладчика в нал. Ускоренный метод.))

- 04 июля 2019, 14:46

- |

А началось все в далеком 2014 году.

С 2005 по 2014 годы ни каких проблем ни с банками, ни с договорами не было — все договоры исполнялись, банки были полностью на стороне вкладчиков.

И начал все это в июле 14 года Моб с отказом исполнять договор в части выплаты денежных средств, требование предоставить им договор (который у них и так был) и издевательство над клиентами отказами выплачивать ден средства с вкладов в июне 14. (целых 5 дней мурыжили по досудебной претензии, других клиентов (которые решили подождать по месяцу )

Декабрь 14 года банк Рост с отказом выплатить заказанные ден средства, вызов полиции в банк и последующая выплата ден средств. Спрашивается, что мешало исполнить договор без полиции?

16 год - банк Тинькофф с отказом исполнять договор в части выплаты процентов, в итоге выплата процентов спустя год.

( Читать дальше )

Сдвиг в недвижке произошел!

- 04 июля 2019, 14:17

- |

В общем, то, что я так долго ждал, считаю, что свершилось.

Отслеживаю цены на квартиры в Раменском. Почему именно в Раменском здесь без комментариев, просто по-ближе к родственникам. А так типовой подмосковный город, такой как все, только удалённый.

Так вот, цены в новостройках были примерно 50.000 рублей за квардратный метр. Цены с ремонтом 100. Обычно новостройки 60-65тр за метр, но 50-55 довольно много попадалось объектов, поэтому считаю, что именно эта цена правильная.

На квартиры с ремонтом цены сильно выше — 95-110тр. за метр. Так вот, в конце прошлого года — начало этого, стало всё больше попадаться цена 80тр за метр.

А в последний месяц-два уже несколько (я отследил 5, но я не всё просмотриваю, а просто мониторю фон) объектов с ремонтом по 60тр за метр. И это однушки-двушки! Раньше таких не было от слова совсем.Считаю, что радикальный сдвиг цены вниз произошёл. Объёкты скидываются именно по этой цене. За 80-100 люди просто сидят ждут или ловят того, кому срочно.

( Читать дальше )

Как покупать акции и получать дополнительный доход?

- 04 июля 2019, 07:41

- |

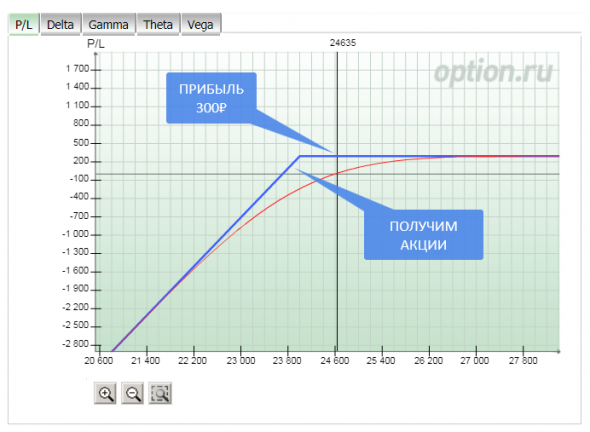

Например, сейчас акции ПАО Сбербанк стоят 246 р.

У нас есть намерение купить их по 240 р.

Вариант 1. Выставляем лимитную заявку покупки или стоп-заявку тейк-профит.

В этом случае, ждём, не получая никаких доходов.

Вариант 2. Продадим опцион пут на необходимое для покупки количество акций.

Если цена останется выше 240 р. на момент исполнения опциона (18 дней), то акции не получим, но получим дополнительный доход почти 300р. или 1,25% от стоимости покупаемых акций.

Если цена уйдёт ниже 240 р. мы получим и акции, и дополнительный доход.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал