Избранное трейдера businessangel

Криптобанк Revolut предсказуемо катится к exit scam

- 16 февраля 2020, 23:56

- |

Как я предупреждал ещё 2 года назад, Revolut — это не криптобанк, а убогая пустышка. Чуть менее убогая, чем Crypterium, но все равно пустышка.

Банкста пишет:

«Из-за спора об отмывании денег в компании уволился финансовый директор Питер О'Хиггинс. Оказалось, что в Revolut отключили систему, которая была призвана бороться с отмыванием денег из-за многочисленных срабатываний. Скорее всего это произошло после ужесточения законодательства о криптовалютах.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 20 )

Коронавирус и мировая экономика — на пороге глобальной катастрофы

- 16 февраля 2020, 15:30

- |

Воздействие Covid-19 на китайскую экономику оказалось значительно более сильным, чем это можно было предположить изначально. Для понимания масштаба надвигающейся катастрофы рассмотрим несколько ключевых показателей.

Загрузка автомагистралей после введения масштабного карантина находится на минимальных значениях (на графиках отмечена точка китайского нового года «Lunar NY day» и указаны недельные интервалы до и после этого события):

(Загрузка автомагистралей в 100 крупнейших китайских мегаполисах находится на минимальных значениях после введения масштабного карантина.)

Аналогичная ситуация и с потребления угля электростанциями:

( Читать дальше )

Как торговать фьючерсным контрактом на натуральный газ NG на бирже ММВБ. Какие возможности и перспективы.

- 16 февраля 2020, 13:43

- |

Как торговать фьючерсом на натуральный газ?

На срочной секции биржи ММВБ появился новый инструмент — расчетный фьючерсный контракт на природный газ NG. Какие перспективы и как торговать этим инструментом?

Прочитав большинство обзоров о натуральном газе, заметил, что многие пишут о способах добычи газа, Северном потоке, СПГ, биогазе.

Все это конечно интересно, но как эти знания вы собираетесь применять в торговле?

Как все это может помочь трейдеру, торгующему на бирже ММВБ? Любой опытный трейдер скажет, что никак.

Дело в том, что факторов, влияющих на движение цены слишком много. Кроме того есть крупные игроки, которые преследуют свои определенные цели и могут способствовать движению цены туда, куда им нужно, не взирая на фундаментальную оценку. Есть, наконец, и очень важная политическая составляющая. Не возможно все рассчитать и предугадать.

Из спецификации фьючерсного контракта на природный газ на сайте ММВБ нельзя не отметить небольшое гарантийное обеспечение (ГО) около 2500 рублей. Что позволит трейдерам даже с небольшим депозитом разнообразить свой портфель стратегий.

( Читать дальше )

Шел двенадцатый год торговли...

- 16 февраля 2020, 12:49

- |

Просто добавлю строку вот к этому посту smart-lab.ru/blog/513978.php

Краткие итоги моей торговли за 11 лет:

03.12.2008-31.12.2009 + 38,28%

01.01.2010-31.12.2010 + 32,80%

01.01.2011-31.12.2011 + 2,78%

01.01.2012-31.12.2012 + 59,84%

01.01.2013-31.12.2013 — 26,23%

01.01.2013-31.12.2014 + 55,53%

01.01.2015-31.12.2015 + 31,28%

01.01.2016-31.12.2016 + 155,52%

01.01.2017-31.12.2017 — 7,56%

01.01.2017-31.12.2018 — 13,70%

01.01.2017-31.12.2019 + 18,76%

Наконец, я очередной раз, вывел депо в плюс. На это понадобилось уже три года, а не два, да и доходность ниже, но зато депо больше уже в несколько раз. И да, это ИИС и налоговый вычет в данном результате я не учитываю — чисто торговля.

( Читать дальше )

Дельта хеджирование на исторических данных

- 16 февраля 2020, 09:58

- |

Много было всего уже написано про дельта хедж, справедливые цены опционов, продажу волатильности, историческую, реализованную и имплайт волатильность.

Сегодня изложу своё вью на всё это.

Началось всё в самом начале моего пути опционщика. В любой книге по опционам рассказывают про формулу Блэка-Шоулза. Типа это первые ребята, у которых математически получилось описать стоимость опциона. Ну, во первых, не первые – первый был Эдвард Торп. О чём есть прекрасная книга – «Человек на все рынки». И, во вторых, не очень то хорошо она и описывает…. Как так??? Ведь им же Нобелевку выдали?

Ну так давайте разбираться.

Идём в любой учебник или в Википедию:

Здесь перечислены 7 ДОПУЩЕНИЙ. Т.е. когда формулу разрабатывали, то они сразу договорились, что получившаяся формула будет основываться на ДОПУЩЕНИЯХ. А по сути она предназначена для «лабораторного базового актива в сферическом вакууме»….

( Читать дальше )

Откровения скальпера

- 16 февраля 2020, 07:47

- |

Отчет за неделю 10.02.20 — 14.02.20

Депо на начало: 24709

Депо на конец: 29831

Пн +2106

Вт +2709

Ср +1538

Чт -4267

Пт +3016

Итого в плюс 9389

Итого в минус 4267

Итого на неделю 9389-4267=5122

За неделю сделано 20,73%

Результат отличный, ты молодец!

Это 80% в мес или 960% в год. И ты ещё собой недоволен!?!?! Зажрался!!

4 дня в плюс

1 день в минус

Что удавалось:

1) После первых сделок в плюс в начале дня, удавалось остановиться и отдышаться час два( спасибо Георгию!!!)( Избежал переторговки)

Что не далось:

1) В пт, зайдя в нефть в моменте минус был 5-6 тыс. Пересиживание!!! Охрененный косяк!!! Просто чудо, что она вернулась на 56,76 и я успел выйти. Итог мог бы быть плачевным: неделя в минус!!!

2) В чт, лось был слишком велик -9 тыс. Ошибка была в том, что обычный обьем 5 коней на ртс, и 3 в догонку. А тут зашел 10 конями, добавился 3. И после того как добавился, заметил, что первый вход был 10, вместо 5. Потом цена пошла против меня, итог лось огромный!

( Читать дальше )

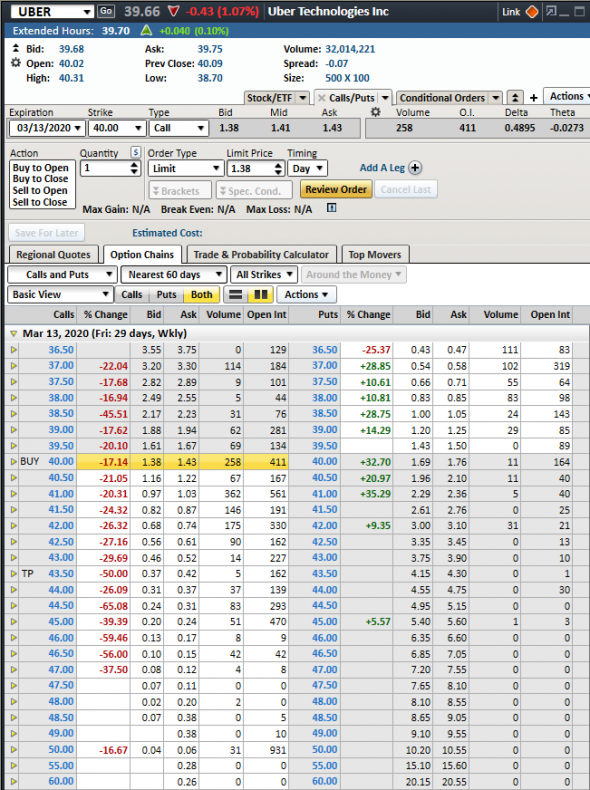

Как уменьшить цену опциона поставив take profit

- 16 февраля 2020, 07:44

- |

А вот и цепочка опционов UBER на 13 марта, со сроком около месяца.

( Читать дальше )

«Ваш мозг — ленивая сволочь» или как предотвратить застывание и деградацию разума

- 16 февраля 2020, 00:01

- |

В основе статьи лежат идеи психотерапевта Курпатова с его «Красной таблеткой», но отличие в том, что Курпатов приводит много фактов и доказательств, но не даёт никаких рецептов и (или) советов, как повлиять на ситуацию, а здесь понятным и мне близким языком, как будто автор является моим соседом, обсуждается именно практическая сторона вопроса. В общем, советую всем — и трейдерам, и инвесторам, особенно, если вам уже больше 25 лет, так как научно доказано, что после 25 — мозг перестаёт развиваться, т.е.начинает деградировать и косячить по полной.

Вы заметили, что чем старше вы становитесь, тем с меньшей охотой берётесь за ту работу, которая для вас непривычна или связана с большой концентрацией внимания и освоением незнакомых навыков?

( Читать дальше )

Почему хедж-фонды зарабатывают, а вы нет. Как стабильно зарабатывать

- 15 февраля 2020, 23:57

- |

Почему хедж-фонды зарабатывают, а вы нет

Торговля — это про цифры. Цифры говорят, что 95% трейдеров теряют деньги и прекращают торговать. Вопрос в том, почему нет такой пугающей статистики для хедж-фондов?

Сразу оговоримся, в хедж-фондах нет секретных стратегий или волшебников. Они просто нацелены на долгосрочную прибыльность, поскольку, очевидно, они не могут позволить себе какие-либо репутационные риски и убытки. И основным инструментом для хедж-фондов является создание особых условий для торговли, которые сокращают убытки и позволяют им наращивать капитал. И это, действительно, рутинный и скучный процесс, который требует множество вспомогательных функций и, естественно, системного подхода.

Поэтому все усилия накапливаются для создания таких условий, и создаются они в основном при помощи аудиторов и администраторов. Эти агенты работают как подушка безопасности и контролер, поскольку они не позволяют трейдерам, попросту говоря, делать глупые вещи. Глупость обходится слишком для фондов!

( Читать дальше )

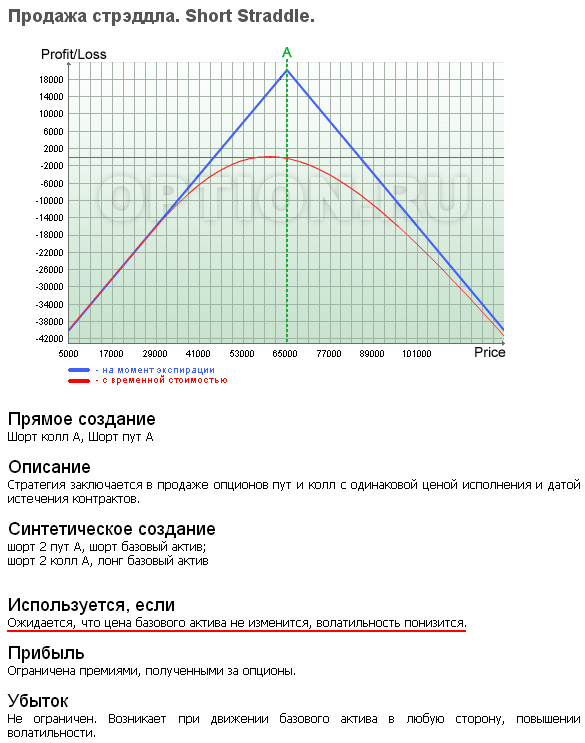

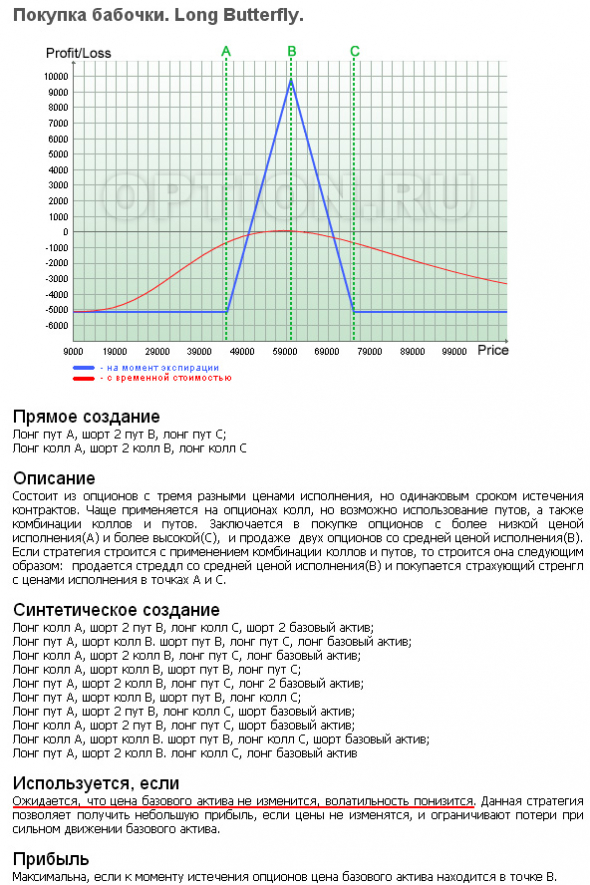

Новичкам. Продажа стрэддла vs Покупка бабочки.

- 15 февраля 2020, 18:36

- |

Продолжаем изучать опционные стратегии вместе и сегодня попытаемся ответить на вопрос какая из стратегий лучше: продажа стрэддла или покупка бабочки?

Опять же немного теории в начале, чтобы освежить, а дальше на цифрах и конкретном примере попытаемся ответить на этот вопрос для Ri.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал