Избранное трейдера businessangel

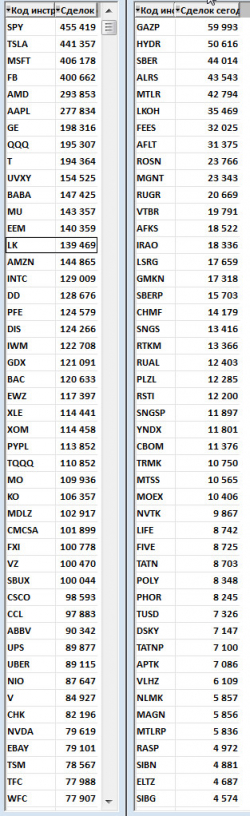

Сравнение ликвидности на России и Америке.

- 31 января 2020, 00:51

- |

Лидер Америки SPY 455т/6.5=70 тыс сделок в час.

Наш лидер GAZP 60т/8.7= 6.9 тыс сделок в час.(-в 10 раз слабее)

если GAZP c этой характеристикой перенести на американский рынок-он будет примерно в середине второй сотни.

Это к вопросу о качестве торгуемых активов, величине биржевой и брокерской комиссии на разных рынках и «необходимости» вечерней сессии.

ещё одна картинка по оборотам на ММВБ

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 16 )

Как за 5 минут протестировать 31 индикатора и 2 таймфрейма

- 30 января 2020, 18:43

- |

1. После того как скачали jBot , откройте его и выберете интересующий вас инструмент, в нашем случае это Акции Сбербанка c 15 минутным таймфреймом

2. Далее заполняете параметр Стр. в переб (это обозначает сколько стратегий будет перебирать программа) и нажимаете кнопку Перебор стратегий

( Читать дальше )

Информация для клиентов ФК Открытие.

- 30 января 2020, 17:03

- |

Следственный комитет России просит Басманный суд Москвы заочно арестовать бизнесмена Бориса Минца, обвиняемого в многомиллионной растрате. Как уточнила пресс-секретарь суда Ирина Морозова, бизнесмен объявлен в международный розыск.

«В суд поступило ходатайство следствия об избрании меры пресечения в виде заключения под стражу заочно в отношении Минца Бориса Иосифовича, обвиняемого по части 4 статьи 160 УК РФ («Присвоение или растрата»)», — сказала собеседница агентства.

По ее словам, соответствующее ходатайство следствия назначено к рассмотрению на 31 января в 10:00 мск. Также в розыск объявлены два сына бизнесмена, обвиняемые в растрате. «Следствие просит заочно арестовать сыновей Минца — Александра и Дмитрия», — уточнила представитель суда.

На основании этого Действующие клиентам Открытия в соответствии с данным решением суда, которое вступило в силу, не плохо бы подготовить документы, которые доказывают что заключая договор с ФК Открытие они действовали добросовестно и не вступали в сговор с бывшим руководством ФК Открытие.

PS Оба банка под санацией. Владельцы обоих банков занимались противоправной деятельностью. Согласно решения суда ниже, все клиенты являются пособниками в совершении противоправных действий. Если конечно у вас нет доказательств, что вы действовали добросовестно.

( Читать дальше )

НМТП. Обзор операционных показателей за 4-ый квартал 2019 года. Прогноз финансовых дивидендов за 2019 год, актуальные мультипликаторы сектора.

- 30 января 2020, 16:54

- |

История компании с лихвой может поспортить с Игрой Престолов. Тут вам смена правителя, тюрьмы, красивые женщины и грозные воители.

Основная история, связана с владельцами портов, поездов и пароходов , братьями Магомедовыми. Замысле был создать транспортного гиганта, но не задалось… История началась еще в 2010, подробнее по ссылке.

Все же это разбор операционного отчета, а не компании, так что сильно глубоко уходить в разбор компании не стоит.

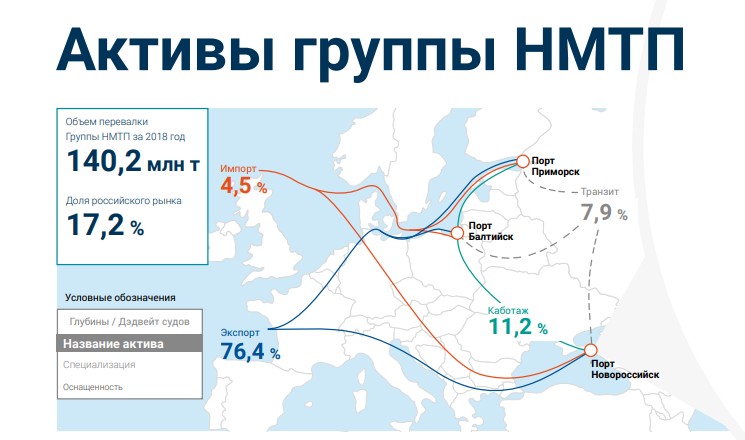

НМТП это не только порт в Новороссийске.

дивидендов за 2019 год, актуальные мультипликаторы сектора." title="НМТП. Обзор операционных показателей за 4-ый квартал 2019 года. Прогноз финансовых дивидендов за 2019 год, актуальные мультипликаторы сектора." />

дивидендов за 2019 год, актуальные мультипликаторы сектора." title="НМТП. Обзор операционных показателей за 4-ый квартал 2019 года. Прогноз финансовых дивидендов за 2019 год, актуальные мультипликаторы сектора." />

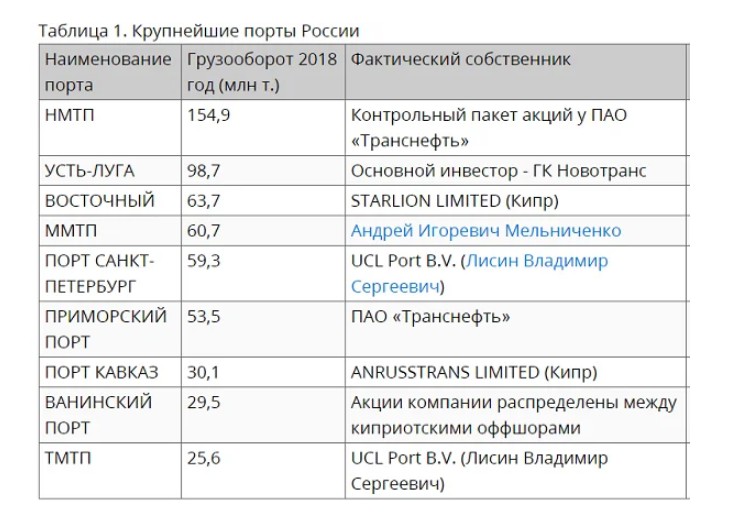

Компания безусловный лидер в секторе:

( Читать дальше )

Друзья, про смертность от коронавируса

- 30 января 2020, 16:31

- |

И оглашают удобную для властей цифру 2,18%.

Вы серьезно? Что вы здесь на бирже делаете с такими выводами и умением считать?

Надо считать количество умерших к дате, когда ориентировочно они были инфицированы. Тогда мы получим максимально возможно правильное соотношение.

Учитывая примерно время течение болезни до летального в 7-10 дней, нужно считать к 20му-23 числу января.

20го это 278, 23го это 639 человек было инфицировано.

Таким образом, при количестве умерших 170 реальная смертность от 61% до 26% от инфицированных.

Так же всем рекомендую ознакомится с документом выпущенным Минздравом:

The Coca-Cola Company - Прибыль 2019г: $8,985 млрд

- 30 января 2020, 16:17

- |

The Coca-Cola Company

Shares Outstanding as of October 21, 2019 – 4,284,491,377

https://www.sec.gov/ix?doc=/Archives/edgar/data/21344/000002134419000042/a2019092710-q.htm

Капитализация на 29.01.2020г: $244,259 млрд

Общий долг на 31.12.2017г: $68,919 млрд

Общий долг на 31.12.2018г: $64,158 млрд

Общий долг на 31.12.2019г: $65,283 млрд

Выручка 2017г: $35,410 млрд

Выручка 9 мес 2018г: $26,494 млрд

Выручка 2018г: $34,300 млрд

Выручка 9 мес 2019г: $28,198 млрд

Выручка 2019г: $37,266 млрд

Прибыль 9 мес 2017г: $4,000 млрд

Прибыль 2017г: $5,883млрд (-$4,6 млрд — вычет TCJA)

Прибыль 2017г: $1,283 млрд

Прибыль 9 мес 2018г: $5,549 млрд

Прибыль 2018г: $6,476 млрд

Прибыль 1 кв 2019г: $1,703 млрд

Прибыль 6 мес 2019г: $4,331 млрд

Прибыль 9 мес 2019г: $6,920 млрд

Прибыль 2019г: $8,985 млрд – P/E 27,2

https://www.sec.gov/Archives/edgar/data/21344/000002134420000002/a2019q4earningsrelease.htm

( Читать дальше )

Итоги инвестирования через Interactive Brokers за 2019 год

- 30 января 2020, 15:32

- |

Сегодня подведу итоги инвестирования по иностранной части моего инвестиционного портфеля на Интерактив Брокерс за 2019 год.

По многочисленным просьбам подписчиков будет оценен именно рост активов и конечно же с учетом дивидендной доходности.

Не переключайтесь и вы узнаете рост активов в иностранной части моего портфеля с начала 2019 года. Сравню итоги с индексом S&P 500 и с глобальным индексом MSCI World. Будут выводы, собственно, они и интересны. Так же оценю потенциал кэша в портфеле.

Конечно, нужно оценивать общий портфель целиком вместе с российской частью, тем более, что с российской частью результат явно будет лучше. Но хочется посмотреть и отдельно. К тому же нет цели приукрасить результат.

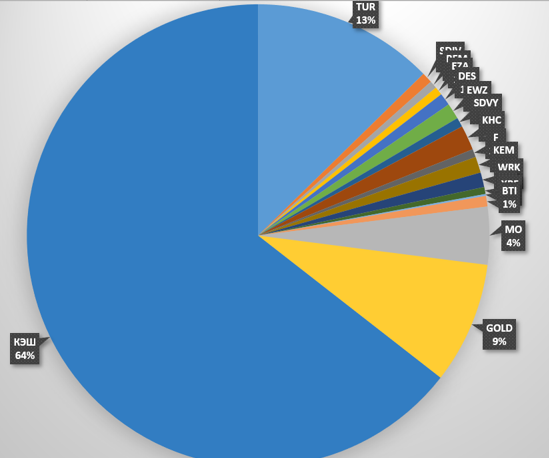

Вот иностранная часть портфеля, о которой идет речь, ее структура.

Видно, что в портфеле есть 9% золота и много кэша. Кэш в виде фондов коротких трежерис и просто долларов. Трежерис платят купоны, а на просто доллары.Брокер начисляет проценты. Кэш в расчете не участвует.

( Читать дальше )

Подскажите, с чего начать?

- 30 января 2020, 11:45

- |

Сейчас начал смотреть в сторону трейдинга, т.к. очень интересно получить этот опыт и, при должном усердие, прибыль. Свой путь начинаю с Тимофея Мартынова, Александра Элдера. Подскажите, кого или что можно почитать или посмотреть конкретно, книги, курсы, авторы смартлаба. Спасибо!

Как правильно докупать акции?

- 30 января 2020, 11:25

- |

И вот, что интересно, еще несколько лет назад я с легкостью покупал-добирал любую подходящую мне бумагу. Просто они реально все были дешевы. Слава санкциям! Ну или конкретным людям, как в случае с Системой и Яндексом.

Начиная с 2019г. картинка изменилась. Многие бумаги подошли к своим историческим максимумам, а некоторые даже их и переписали. И вот тут я столкнулся с тем, что я психологически не готов докупать бумаги по таким ценам. Продавать могу, а покупать нет! Что я и делал, продавал, перетряхивал портфель, убирал ненужное, если случались проливы, что-то подбирал. Портфель облигаций рос, портфель акций уменьшался.

Решение было найдено совершенно случайно. Примерно в середине года я увидел, что продажа бумаг привела к тому, что НДФЛ достигал около 300тыс.

Это вот так, просто возьми и отдай. Что я делаю. Я стал уменьшать доходность. Старый испытанный способ. Берешь акции перед отсечкой, продаешь после. Результат был достигнут. Но сейчас не об этом…

( Читать дальше )

Открытие опять позор (ну сколько можно то). Перенос лонга нефти в один шаг решение

- 30 января 2020, 10:48

- |

Позвонил в Открытие спросил как это сделать. Мне сказали продать один фьюч купить дугой. На что я сказал а что за спред BR-2.20-3.20. Консультант взял паузу и через 10 минут консультации с кем то сказал: Данный инструмент не доступен, да и если был бы доступен он просто так. На этом разговор был закончен.

Меня обуял интерес. Я взял и КУПИЛ один контракт BR-2.20-3.20. В результате произошел перенос ОДНОГО ФЬЮЧА нефти.

Итак если надо перенести лонг покупаем спред, если перенести шорт продаем.

Открытие у вас на поддержке кто сидит? Именно эти консультанты дают финансовые советы?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал