Избранное трейдера calnago

MIDAS Technical Analysis

- 07 сентября 2016, 14:17

- |

Книга рассматривает применение методов VWAP, которые могут служить динамической поддержкой и сопротивлением.

Торговля в каналах, отбои/пробои и другой незаурядный арсенал.

Но вопрос от какой точки строить индикатор? и в какой точке его действие прекращается ?

Ответы даны в этой книге.

В книге масса рабочих илюстраций и примеров использования.

Системки просты, легко масштабируются и поддаются всякого рода математическим надругательствам, не теряя при этом своих основных качеств.

В конце книги даны формулы расчета индикаторов и примеры их

программирования ( в которых не мало ошибок).

В книге нет глав посвященных психологии ̶к̶р̶а̶н̶о̶в̶щ̶и̶к̶о̶в̶ трейдеров.

Книга заслуживает внимания, как новичков, так и матерых алготрейдеров измученных ̶н̶а̶р̶з̶а̶н̶о̶м̶ процессом переоптимизации и подгонки своих ТС.

- комментировать

- ★3

- Комментарии ( 5 )

Marketoracle.co.uk: Мы приближаемся к нулевой отметке создания долгов

- 07 сентября 2016, 11:55

- |

Автор Harry Dent.

Уже прошло 45 лет, и часы продолжают тикать.

Мы находимся в периоде долгового бума с начала 1970-х, когда мы отказались от золотого стандарта. Долги теперь повсюду: торговые дефициты, бюджетные дефициты, необеспеченные пособия, частные долги – куда ни ткни пальцем! С 1971 года общий объем наших долгов вырос на 2,5 ВВП.

Как могут экономисты не видеть эту проблему? Как такая ситуация может считаться устойчивой?

Нет, она не может считаться устойчивой. Мы приближаемся к масштабному финансовому кризису, и доказательством этому служат огромные пузыри в финансовых активах, которым суждено лопнуть. И когда они лопнут, все то искусственное богатство, которое было накоплено за много десятилетий, будет уничтожено также, как было уничтожено богатство в период с 1929 по 1932 год!

График внизу показывает логичное продолжение текущих тенденций.

Как и с любым наркотиком – а долг является финансовым наркотиком – со временем все больше и больше долгов имеют все меньший и меньший эффект. В конечном счете вы достигаете “нулевой отметки” на которой эффект перестает проявляться, а наркотик убивает вас от переутомления и интоксикации.

( Читать дальше )

Годичный марафон закончен

- 06 сентября 2016, 16:31

- |

Почти год назад, 23 сентября 2015, я задумался: А может все-таки построить робот?

Останавливал скепсис по отношению к торговым роботам-баблорубам и кажущаяся неподъемность задачи — все-таки с МТС я достаточно плотно знаком давно и не поверхностно. Также не внушали оптимизма практически нулевой опыт в программировании и полное незнание с чего начать и что делать с роботом на торговом терминале.

Год прошел. Я что-то узнал и что-то сделал из того что мог и что было возможно на моем уровне развития.

Программистом за этот год я так и не стал, потому что все мои знания в программировании на MQL4 были подчинены очень узкой задаче и за ее пределами я просто плаваю. А программист — это человек, который может закодировать любую корректно поставленную задачу.

Все что изучал и усвоил я — это то, что нужно было на очередном шаге при реализации очередных функций. Но индикаторные роботы я теперь могу строгать почти не задумываясь. И очень быстро.

( Читать дальше )

Проверяем связь между объемом, открытым интересом опционов put, call и ценой нефти Brent

- 25 августа 2016, 10:53

- |

Открытый интерес — количество позиций открытых покупателем и продавцом фьючерсов и опционов. Так, если покупатель и продавец одновременно открывают новую позицию пл 1 контракту, то открытый интерес увеличивается на 2 контракта.

Открытый интерес является мерой ликвидности рынка и участия крупных игроков в нем. Как правило, в процессе серьезных трендов открытый интерес растет.

Одной из методик анализа открытого интереса на рынке деривативов является исследование соотношения опционного интереса между коллами и путами. Чем выше опционный интерес в коллах по отношению к путам, тем серьезнее шансы на растущий тренд.

В качестве фактологической базы используем отчеты Межконтинентальной биржи The Ice по опционам на фьючерс Brent в ежедневном режиме они публикуются официальной страничке. При этом биржа сознательно делает задержку на 2 дня по открытому интересу, чтобы снизить шансы игроков на реверс инжиниринг (выявление поведения другой стороны по этой информации). С задержкой в 1 день выдаются данные по объемам на страйках. Эту информацию также включим в наш датасет. Скачки открытого интереса 13 октября и 11 ноября связаны с экспирацией опционов. Отметим, что в начале октября у нас будет пропущено несколько дней по технической ошибке (не успели выкачать из базы биржи, сейчас же доступа к отчету нет).

( Читать дальше )

Введение в циклы Кондратьева

- 18 августа 2016, 13:35

- |

Так, ценовая история по золоту и валютным курсам, по сути, начинается только в 70-х годах XX века. Котировки нефти и индекса S&P500 доступны с 1861-го и 1871-го годов соответственно, но их нельзя считать показательными, поскольку чёрное золото тогда не имело большого значения для экономики, а индекс не отражал динамику капитализации рынка. Так или иначе, но единственные данные, которые заслуживают нашего внимания, это статистика по индексу потребительских цен (рисунок 1).

( Читать дальше )

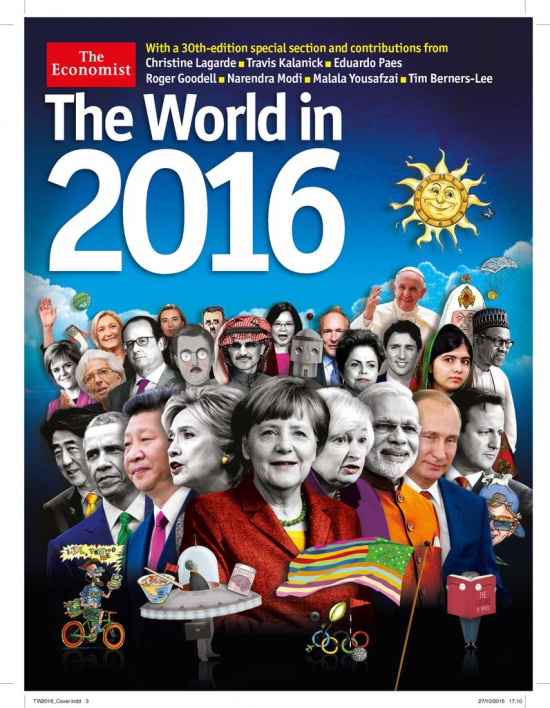

Ребус от Ротшильдов в журнале Economist

- 13 августа 2016, 15:43

- |

Обложка журнала Economist, опубликованная 27.10.2015.

Ребус от Ротшильдов. Уже много случилось: выход Британии из ЕС (серый дэвид кэмерон смотрит на выход);

теракты во Франции (у оланда фиолетовый галстук — цвет скорби во Франции); красная куфия у арабского принца — предупреждение, что продолжится падение цен на нефть; списанный Асад.

Но самое главное событие года впереди. Об этом сигнализирует ярко красный пиджак Меркель, в самом центре обложки. Если сопоставить смотрящего на Меркель человека с портфелем под куполом летающей тарелки (банкира, финансиста) на которой с одной стороны стоит банка с китайской лапшой (китайский спрос, потребление), а с другой стороны банка с заспиртованными мозгами (символизирует закостенеллое и не гибкое мышление), то получаем предупреждение о возможном банковском, финансовом кризисе в Германии (котировки Deutsche Bank наглядно сигнализируют об этом), который случится либо во время, либо после олимпиады в Рио. Стоит обратить внимание на единорога на голове у подростка. В европейской трактовке приручить единорога можно только золотой уздечкой — сигнал на то что золото станет защитным активом.

Брокер на Америке, для data feed , советуйте !

- 01 августа 2016, 13:48

- |

Какого брокера выбрать ?

Мне нужен data feed по большинству компаний Америки, которые прошли листинг и торгуются на NYSE, NASDAQ.

Заплатил, открыл список компаний и начал скачивать примерно годовой data feed по каждой компании !

Цена-качество, поделитесь опытом !

Заточка именно на большой обьем скачиваний, либо шоб там можно было все в общем скачать, либо один клик — одно скачивание. Сами понимаете, если на скачку одной истории уходит 6 кликов, если тебе нужно 5 000 — 10 000 компаний, можно повеситься .

Ценообразование фьючерсов и гипотеза "возврата к среднему"

- 24 июля 2016, 20:36

- |

Итак, часть 1: фьючерсы (и вообще любые срочные контракты).

Во-первых, в день окончания обращения фьючерса (экспирации) его цена в точности равна цене базового актива (с точностью до комиссии).

Абстрактный пример. Пусть сегодня последний день обращения фьючерса на акции Х. Акция стоит 100 рублей. Допустим, что фьючерс Х стоит 110 рублей. Тогда я могу купить акцию Х по 100 рублей, продать фьючерс Х по 110 рублей и в конце дня поставить акцию покупателю фьючерса (за 110 рублей), получив 10 рублей прибыли без всякого риска. Сделки такого типа называются "арбитраж". Понятно, что при таких ценах я (и не только я) буду совершать арбитражные сделки на все доступные мне деньги, да еще и кредит возьму. Арбитражер будет толкать цену акции Х вверх (агрессивными покупками) и одновременно цену фьючерса Х вниз (агрессивными продажами), пока цены не сравняются и прибыль не исчезнет.

( Читать дальше )

Как я снижаю риск и улучшаю мат.ожидание своих сделок

- 20 июля 2016, 16:37

- |

Несколько слов о том, как я снижаю риск в своих сделках!

1. Я работаю на минутном и 5минутном графиках, но при этом отрабатываю сделки часового или даже иногда дневного графика, что позволяет входить с более коротким стопом, но при этом большой целью. На выходе получает более высокое мат. ожидание, что является основой прибыльной торговли.

2. Вход лимитным ордером. Если я примерно представляю, где может быть отскок, на основе того, как обычно происходит движение в модели которую я использую для входа. Я устанавливаю лимитник и стоп заранее, если вдруг лимитник срабатывает, а отскока цены нет, или он очень слабый и продолжается движение против моей позиции, я могу закрыть этот ордер и в данной ситуации убыток будет очень низким, если же я прав получается войти с очень высоким мат.ожиданием. 1:5 и выше, редко но бывают сделки 1:15, когда на Сбербанке удается войти со стопом 10-20 тиков и взять цель около 200 тиков, что внутри дня легко достижимо, но не часто.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал