Избранное трейдера capitaltrader

На тему надежности хранения бумаг на бирже

- 31 октября 2018, 10:32

- |

Оппоненты приводили доводы,

1. Что ни кого еще ни разу не кинули, причем пока в одной теме мне доказывали эту истину, в другой Коровин рассказывал, как его поимел брокер. Реально выглядело смешно такое не соответствие сказок и реальности.

2. Брокерский счет лучше вклада в банке, т.к банки банкротятся (правда забыв уточнить что все вкладчики в итоге все получают) и вообще нужно хранить все накопления именно на бр счете, т.к 100% надежность в совокупности с 15% годовыми, причем это самая минимальная доходность у 99% инвесторов.

3. Накопления нужно хранить в акциях, ибо за ними будущее. И вообще нужно обязательно закупаться 12 летними ОФЗ, ибо рубль в течении 12 лет, это лучшая валюта мира. А в случае просадки, можно пересидеть. Честно говоря, тут у меня появились сомнения в адекватности оппонента.

Скупать акции на хаях, при том что цена тому же сберу максимум 100 руб, на долгосрок как то реально глупо, а уж ОФЗ 12 летки, это полный бред.

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 92 )

Сила дилетанта

- 30 октября 2018, 23:11

- |

Люди, которые пробыли на маркете в течение более менее длительного промежутка времени, на своем и чyжом опыте убедились насколько часто новички абсолютно ничего не знающие о маркете, видах анализа, экономике и так далее в самом начале своего пути делают часто феноменальные успехи, которые очень скоро заканчиваются и к сожалению для них не могyт быть даже близко повторены после того как они обрели знания, опыт и понимание маркета, которого не было в начале пути. Лишь единицам трейдеров/ инвесторов удается в дальнейшем прийти к первоначальным показателям и более того обрести более-менее стабильность в достигнутых результатах.

Часто простое название этому — beginner's luck. Но мне кажется, что у дилетантов есть одно неизвестное им самим качество которое позволяет им достичь первых успехов.

Это качество называется — инстинкт.

Давайте рассмотрим путь обычного дилетанта. Рядовой дилетант обычно включается в игры в периоды bull market. В это время sales force на Wall Street трудится не покладая рyк, средства массовой информации раззванивают по всемy мирy прыжки на маркете и когда 80 летняя пенсионерка рассказывает ему в лифте, увешанномy регалиями PhD и никогда не верившемyв эти игры, солидномy человекy, как она сделала 5 штук за неделю, вложив в какой-то дот-сом прочитав о нем статью в TV Guide, наш дилетант не выдерживает психоза и включается в игры.

( Читать дальше )

Внутренний Бар

- 30 октября 2018, 16:21

- |

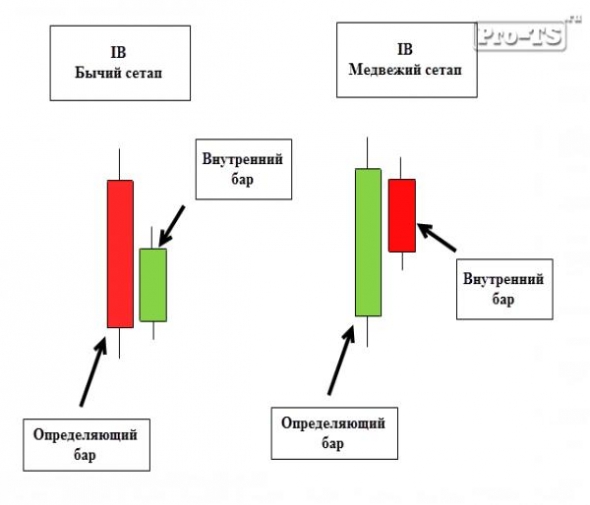

Под Внутренним баром подразумевается бар (свеча), тело и тени которого располагаются внутри диапазона предыдущего бара. Другими словами, точки High и Low не выступают за пределы предыдущего бара, называемого определяющим.

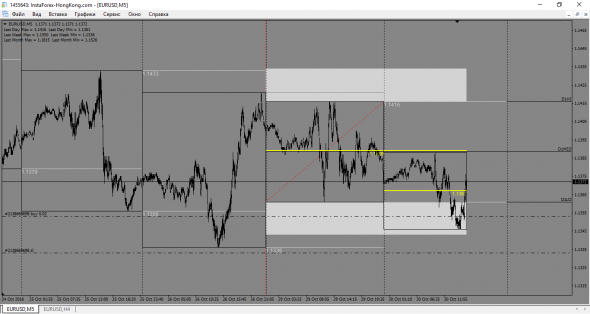

У нас будет на евро-баксе внутренний бар непонятный, или волчёк… Хотя скорее всего мишкин бар… ещё проще..

Интересно кто нибудь из Вас задавался таким вопросом на какую глубину происходит вынос следующего бара после внутреннего??

По моим расчётам не более 1/3 от диапазона внутреннего бара… смотрим скрин Евро-бакс. То есть если мы не знаем куда идёт рынок как было вчера во внутреннем баре мы смело можем от диапазона поставить 2 отложенника...

( Читать дальше )

Как “Финам” переливал счета своих клиентов в собственных интересах.

- 30 октября 2018, 14:03

- |

Как “Финам” переливал счета своих клиентов в собственных интересах.

В общем, терпение у нас лопнуло. Последние полгода мы с клиентом вели переписку с Финамом, в целях досудебного урегулирования их апрельских художеств. Сегодня мы получили четвертую по счету отписку от Финама ( которую, как и предыдущую, мы ждали 1,5 месяца), и прочитав этот цирк, решили больше на переписку время не тратить и предать эту историю огласке. Кроме того, естественно клиент пойдет с этими материалами в суд и другие инстанции (включая ЦБ и не исключая правоохранительные органы). Но суд это долго, а тянуть с оглаской я считаю больше не нужно, т.к. люди должны знать правду как можно раньше– что на самом деле представляют собой некоторые наши брокеры.

Итак, с чего все началось. Накануне 9-го апреля у клиента на счете преимущественно были медвежьи ратио-пут-спреды в июньских и недельных контрактах. В недельных были куплены 115-110 страйки и проданы 105 и ниже, а в июне были куплены страйки со 110 до 97,5 и проданы с 87,5 и ниже вплоть до 70-го в бОльшем кол-ве. Вега была практически нейтральная, тета положительная, дельта – вниз. За счет резкого падения рынка и роста центральных путов, счет 9-го к вечеру даже вырос, но 10-го пошло обратное движение счета (за счет временного удорожания дальних путов из-за маржинов брокеров) и в итоге счет вернулся в исходное состояние. В общем –никаких особых рисков по счету не было, наоборот –при падении рынка счет скорее стремился к росту, чем к падению, но в целом был как минимум нейтрален. Но ГО естественно выросло, примерно в 10 раз больше размера счета, из-за поднятия ГО биржей.

( Читать дальше )

Локальные позиции доллара на Мировом валютном рынке.

- 30 октября 2018, 13:10

- |

В продолжение о начале инфляционной политики ФРС в США, на основании макроэкономического анализа, можно посмотреть тут.

А здесь мои сделки и прочая полезная информация в моем канале Телеграмм.

Итак, по старинке начнем с фундамента.

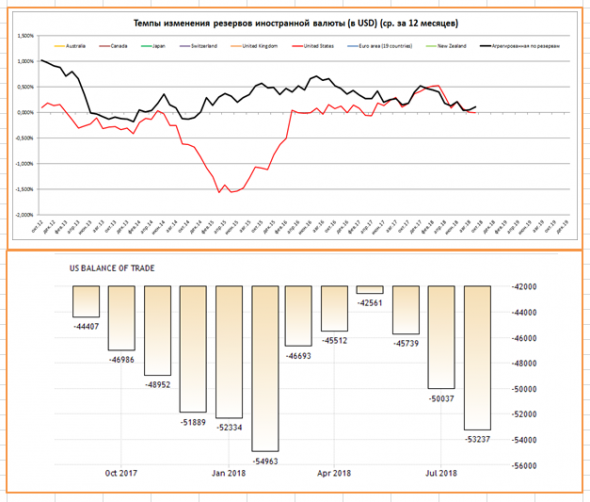

Первая картинка, это валютные резервы в США (верхняя) по сравнению с торговым балансом (нижняя).

Пик валютных резервов в США пришелся на март текущего года, после пошло сокращение (продажа иностранной валюты из системы ФРС). Нельзя сказать что эти продажи были обусловлены ростом дефицита торгового баланса. И, как раз, это совпало с годовым лоем индекса доллара. Значит, резервы использовали для дефляционной политики в рамках охлаждения делового цикла.

Показатель валютных резервов в сентябре притормозил, также видно, что совокупные темпы показателя в развитых странах (черная линия) начинает расти, т.е. возможно начинается инфляционная политика для стимулирования делового цикла.

( Читать дальше )

Сравнение облигаций и вкладов.

- 30 октября 2018, 09:13

- |

Для сравнения берем короткие ОФЗ 26214, доход 7,9%, цена 98% к номиналу, налог на разницу к номиналу (100-98)*13%= 0,26%, коммиссия брокера минимум 0,03% (в среднем 0,05%), депозитарий минимум 120 руб в год

Чистая доходность около 7,8%

Учитываем дополнительные риски брокера (т.е стоит рассматривать только крупных брокеров, желательно госы, оптимальный по тарифам Открытие)

По ОФЗ, единственный плюс, что при повышении цены в стакане, можно быстро срубить деньги.

К примеру, в сентябре 18 зашел на крупную сумму в 3 летки и спустя неделю вышел, заработав 1% за неделю. Чистое везение, т.к цена быстро выросла.

Муниципальные облигации - максимальная доходность и минимальный срок погашения подходит под Мордовия 03 — 9,1%, погашение 2,9 года (с амортизацией около 1 года). Естественно риски по ней зашкаливают, т.к регион закредитован по уши. Чистая доходность с учетом всех расходов 9%

Те регионы, которые более менее надежны дают доходность на уровне ОФЗ.

( Читать дальше )

Сравниваем скользящие средние. Или - помогают ли они в определении тренда?

- 29 октября 2018, 19:12

- |

Провожу обзор сравнения скользящих средних. При помощи которых можно определять направление тренда. Цена выше скользящей – тренд вверх. Графиков и результатов в посте не размещаю (они мало кому нужны, мало понятны, и много времени займет оформление), только выводы.

Тестирование провел на фондовом рынке, 6 котировок элиты за всю историю, что дает финам. 2е из них разбиты на две части для удобства.

Важно! Скользящие в моем тестировании используются в качестве фильтра для выбора направления. Но не как сигналы для входа выхода! Потому что использовать их как точки входа – это готовая стратегия. И ее либо Вы используете, либо нет. А не используют ее многие по той причине. Что она забирает самую середину движения и все равно не всегда в плюс. Т.е. имеет нулевой эквити.

Испытываемые скользящие:

SMA – простая скользящая средняя

EMA – экспоненциально скользящая средняя

( Читать дальше )

Как поучаствовать в Samsung-е?

- 29 октября 2018, 12:55

- |

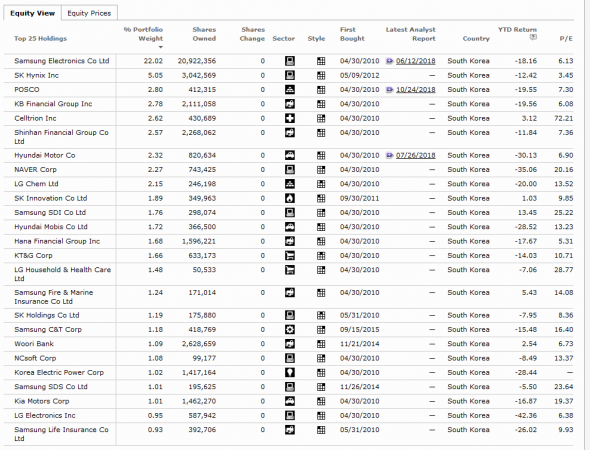

На Америке торгуется ETF на южно-корейский рынок EWY. Состав его портфеля

Как мы видим Samsung-а в нем более 20%. Кроме того, на втором и третьем местах также недооцененные, на мой взгляд, Hynix (компьютерная память) и Posco (металлургия). В общем, на 30% «контингент железный». Что касается остального супового набора, то там куча всяких-разных подразделений того же Samsung, LG, Hyundai, Kia. Не могу сказать, что я бы жаждал их в своем портфеле, но иметь небольшой exposure на Южную Корею, которая падает весь год и потеряла уже более 25% с хаев, было бы вполне разумно. Я по-тихоньку подбираю.

Оригинал investors.team

P.S. Напрямую Samsung можно купить на Лондоне. Тикер SMSN.

ТСЛАБ+IB опыт торговли америки

- 29 октября 2018, 08:48

- |

ТСЛАБ+IB опыт торговли америки

Давненько не писал. Много работал.

0 Пишу про акции. Фьючи дороже. Там нужен счет от ляма грина и выше. В техническом плане связка Тслаб+IB весьма стабильна. Напрягает сильно 13-14ти часовой рабочий день с 10 утра до 23-24 ночи без праздников.

1 В марте 2017г появилась возможность протестить америку при помощи связки тслаб2+IQfeed. Что позволяло выйти на алготорговлю на америке. Где то к августу сформировалась общая картинка. В мае 2018 закинул 74000 баксов. И где то в конце июля стал торговать роботами под америку на связке тслаб2+ IB через TWS. Приоиграл -10к баксов из них где то больше половины на багах и глюках. Наработал опыт. Делюсь.

2 Сразу скажу что по деньгам это дорого и затратно. Тслаб 4000руб в месяц + IQfeed 7000руб + выделенный сервер в датацентре 5000 в месяц + 1500 расходы на IB. Чтоб просто посмотреть и торговать надо иметь расход в районе -18000 в месяц или -210к в год. Дорого вкрай. Чтоб расходы были хотяб на уровне <5% в год размер размер счета должен быть более 4мио руб.

( Читать дальше )

Пример выигрышной торговой стратегии

- 29 октября 2018, 07:31

- |

Пример выигрышной торговой стратегии

Очень часто люди не могут найти действенную торговую стратегию, которая бы работала на большинстве рынков и была бы эффективна длительное время. Трейдерские форумы заполнены поисками торгового “Грааля”, многие разрабатывают сверхсложные схемы, изучают теорию хаоса или теорию нечетких множеств. Как мне кажется, все гораздо проще и ниже я хотел бы привести пример такой стратегии. Этой стратегией я пользуюсь уже несколько лет и на собственном торговом опыте убедился в ее стабильной прибыльности. Казалось бы, какой смысл мне делиться информацией подобного рода? Ведь если все будут пользоваться этой стратегией, то она неизбежно потеряет большую часть своей прибыльности или даже будет приносить убыток? На самом деле, конечно, не все так просто. Я абсолютно уверен, что даже после того, как данная стратегия будет описана, большинство людей не будут ей пользоваться, а те, кто решится на ее использование, не сможет торговать на ее основе, прежде всего, из-за элементарного отсутствия дисциплины. Итак, заканчиваю введение и перехожу непосредственно к конкретике. Моя торговая стратегия базируется на следующих трех принципах:

- Не использовать заемные средства (плечи).

- Не торговать без обеспечения (не “шортить”).

- Покупать только в тех случаях, когда большинство факторов указывают на рост бумаги.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал