Избранное трейдера capitaltrader

Стратегия "скальп стопов"

- 26 февраля 2016, 15:54

- |

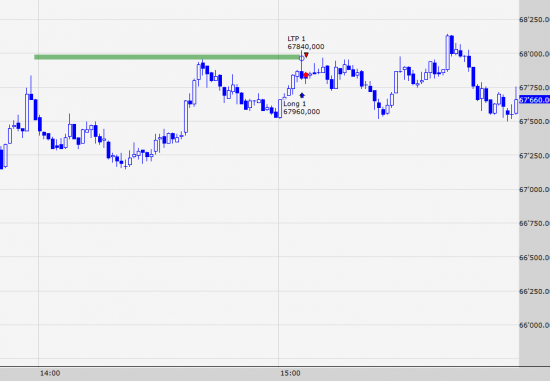

Этот эффект я назвал «скальп стопов». Он носит очень краткосрочный характер и непременно работает уже много лет. Хотя здесь дело далеко не в одних стопах. Просто в один конкретный момент происходит очень большой перекос ордеров на покупку/продажу, и цена зачастую краткосрочно улетает и дальше по направлению перекоса. Затем возвращается обратно.

Суть такая: берем уровни максимума и минимума за предыдущий час (час значит не 60 последних минут, а временной интервал с 10:00 по 11:00 и т.д.), далее ставим стоп-лимит на покупку по цене максимума и стоп-лимит на продажу по минимуму. Ордер может сработать только 1 раз в текущем часу. Кроем сразу же на открытии следующего минутного бара. Больше никаких условий.

Пример сделки:

Кривая доходности и параметры с 2009 по 2016 годы (сделок на гэпе первой минуты нет, вечерняя сессия также не включена). Фактор восстановления впечатляет.

( Читать дальше )

- комментировать

- ★60

- Комментарии ( 26 )

Индикатор MACD

- 26 февраля 2016, 10:57

- |

Прежде чем зарабатывать много денег необходимо понять суть

- 25 февраля 2016, 20:43

- |

Почему нельзя "жить с рынка"

- 25 февраля 2016, 16:45

- |

Исключения, конечно, есть, но эти мечты, как правило, несбыточны. Для 99% такая стабильная торговля невозможна в принципе. Ну хорошо, чудом и сверхрисковыми сделками довели депо до 500 тыс. Но мечты разрушатся сразу, как только вместо желаемого профита в 10% вы получите убыток -20%. А вы его обязательно получите. Ибо торговать будете много и, скорее всего, с большими плечами, так как на вас будет давить необходимость вывести 50 тыс. «зарплаты» и оплатить текущие расходы (возможно, в них сидит и обслуживание взятого для торговли кредита).

( Читать дальше )

В трейдинге все наоборот

- 24 февраля 2016, 14:59

- |

На днях, размышляя на тему «различия в поведении начинающих и опытных трейдеров» неожиданно я пришел к удивительному и интересному выводу. Если очень хочется что-то сделать, то, скорее всего, это неправильное решение. И наоборот, если не хочется что-то сделать (открыть/закрыть сделку), то, скорее всего, это будет верное решение. Я долго думал как же его сформулировать и ничего лучше чем «в трейдинге все наоборот» у меня не получилось.

Как это выражается? Рассмотрим на примерах.

Утро. Вы только-только включили компьютер, выпили кофе, загрузили терминал. Какие мысли крутятся в голове? Какие желания? У большинства начинающих это желание звучит приблизительно так – побыстрее бы войти в рынок, побыстрее открыть сделку. Правильно? Вы ищете сделку там где ее нет.

( Читать дальше )

Управление торговой позицией: когда забирать прибыль и фиксировать убыток

- 24 февраля 2016, 14:37

- |

Если вы хотите эффективно управлять своими позициями, вам могут пригодиться некоторые из описанных ниже методов. После построения управляемого, сбалансированного и диверсифицированного портфеля, самая трудная часть торговли лишь начинается. Нужно управлять своими позициями усердно и без эмоций (насколько это позволяет человеческая природа). Важным фактором повышения доходности портфеля акций и сохранения вашего капитала является борьба с собственными природными инстинктами, а именно — нужно быстро обрезать убытки и давать расти прибыли.

Если вы хотите эффективно управлять своими позициями, вам могут пригодиться некоторые из описанных ниже методов. После построения управляемого, сбалансированного и диверсифицированного портфеля, самая трудная часть торговли лишь начинается. Нужно управлять своими позициями усердно и без эмоций (насколько это позволяет человеческая природа). Важным фактором повышения доходности портфеля акций и сохранения вашего капитала является борьба с собственными природными инстинктами, а именно — нужно быстро обрезать убытки и давать расти прибыли.

Большинству из нас трудно признать, что мы оказались неправы. Поэтому мы часто стараемся докупиться в акции, которая упала, под предлогом того, что она стала дешевле, а значит — ценнее, чем некоторое время назад, когда мы открывали исходную позицию. А ведь вместо этого нам просто стоило бы признать, что мы ошиблись, отсечь убытки и перейти к новым идеям. Фактически, такое пересиживание — самый короткий путь к потере денег на фондовом рынке.

( Читать дальше )

Ловушки разума

- 24 февраля 2016, 09:41

- |

Наш мозг хочет нам только добра, правда, иногда очень своеобразными способами. Он полагает, будто лучше создать ложное ощущение уверенности, чем признать наличие реальных рисков, что неминуемо приведет к испугу. Но это та польза, от которой трейдеру вред один.

Ниже речь пойдет о двух наиболее распространенных ловушках нашего разума: “суждении задним числом” и “вреде компетентности (горе от ума)”. Это о том, как мы пытаемся сами себя одурачить, думая, что трейдинг-это легко…

Заботливый мозг

Разум любит подшучивать над нами. Если трейдер торгует интуитивно, пытаясь читать мысли рынка, это делает его восприимчивым к ложным сигналам. “Суждение задним числом” заставляет трейдера недооценивать сложность рынка, в то время как “вред компетентности” побуждает слишком высоко оценивать собственные способности. Это и есть “банановая кожура” нашего сознания.

Рыночная телепатия

Пытаться предсказывать – это естественная реакция человека на чрезмерную хаотичность и нелинейность рынка. Но воображение не есть реальность. Одно дело пытаться “предвидеть будущее”, и совсем другое “видеть” реальную картину происходящего, опираясь на конкретные понятия и правила. Стратегии, основанные на телепатии и шаманизме, отнимают очень много душевных сил, психической энергии и не улучшают качество торговли. Есть люди, которые неплохо зарабатывают, пользуясь эмоционально-ориентированным поведением дилетантов.

( Читать дальше )

Если верить технике...

- 23 февраля 2016, 21:33

- |

Не согласные, налетай!

Чему я научился у западных хедж-фонд менеджеров :)

- 23 февраля 2016, 09:37

- |

Есть одно отличное правило у управляющих активами:

“Когда волатильность на рынке высокая, мы торгуем краткосрочные сделки внутри дня. Когда волатильность низкая, мы торгуем портфель в среднесрок.”

В итоге я вывел для себя правило: торговать внутри дня только в периоды высокой волатильности на рынке. Есть несколько способов подсчета волатильности. В основном все пользуются формулой рассчета по опционам, либо смотрят индекс волатильности по конкретному активу. Но не у всех активов есть график индекса волатильности или соответствующий рынок опционов. Поэтому я для себя вывел простой способ подсчета. Запрограммировал его в индикатор, и теперь в верхнем левом углу он мне каждое утро сообщает, есть смысл торговать сегодня или можно заняться другими делами.

В периоды низкой волатильности сделки тоже есть, и даже иногда отличные с шикарным соотношением риск — прибыль. Но на длинной дистанции все равно большое количество убыточных сделок и сделок с низким потенциалам сводит всю

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал