Избранное трейдера capitaltrader

11 правил успешности трейдера

- 15 апреля 2015, 10:17

- |

- Четкий риск-менеджмент, написанный от руки на листе бумаги.

- Жесткие правила торговли. Чем проще, тем лучше.

- Игнорирование новостного потока информации.

- Использование двух инструментов достаточно для стабильного заработка.

- Игнорирование прогнозов аналитиков.

- Введение журнала сделок.

- Не использовать индикаторы. Они запаздывают. Цена дает все.

- Не торговать в плохом психологическом состоянии.

- Торговать только в постоянное определенное время (на работу вы ходите в определенное время).

- Не торговать на последние деньги.

- При сомнении совершения сделки – не торговать. Значит у вас нет четких правил.

p.s. это мое мнение и оно может различаться с вашим. Торгую по зонам спроса и предложения.

Спасибо!

- комментировать

- ★6

- Комментарии ( 5 )

Копипаст: "Какими своими достижениями Вы гордитесь?" - Открытое письмо Президента ММВА А. Мамонтова Председателю ЦБ РФ Э. Набиуллиной

- 14 апреля 2015, 00:12

- |

Президент ММВА Алексей Мамонтов направил Открытое письмо Председателю Банка России Эльвире Набиуллиной.

Какими своими достижениями Вы гордитесь?

(Открытое письмо Президента ММВА А.Н. Мамонтова Председателю ЦБ РФ Э.С. Набиуллиной)

Уважаемая Эльвира Сахипзадовна!

9 апреля, исполняется два года с момента утверждения Вас Государственной Думой в должности руководителя Центрального банка Российской Федерации. Это серьёзная дата. Это не «сто дней», не первый год. Это — почти половина срока действия Ваших полномочий и это повод к тому, чтобы подвести некоторые итоги Вашей работе на посту главы Банка России.

У меня и, как я смею думать, у многих представителей банковского сообщества, к Вам в связи с этим, резоннный вопрос: какими именно достижениями за эти два года Вы особенно гордитесь? Это не праздное любопытство. Это желание понять, какие главные цели в своей работе Вы ставите и в чём именно видите свою миссию. Нет нужды приводить тут сравнительные (до смены команды ЦБ и в настоящий момент) характеристики таких ключевых макроэкономических параметров, как прирост ВВП, рост стоимости потребительской корзины, курс рубля к основным мировым валютам, размер международных резервов, уровень ключевой процентной ставки и т.д. — все они будут не в Вашу пользу.

За некоторые из них Вы, как глава ЦБ РФ, несёте прямую или косвенную ответственность, другие же просто стали общим, неблагоприятным фоном для проведения Ваших новаций.

В Законе о Центральном банке РФ сказано, что целями его деятельности являются: защита и обеспечение устойчивости рубля, развитие и укрепление банковской системы, обеспечение стабильности финансового рынка и его развитие. Что касается обеспечения устойчивости рубля, то по-видимому, либо эта функция не выполняется вовсе, либо мы нуждаемся в новом определении понятия «устойчивость». Волатильность курсовой динамики и в прошлом году, и в нынешнем достигала двузначных значений, а рынок, пожалуй, уже привык к тому, что амплитуда колебаний национальной валюты, то есть её «устойчивость», измеряется не в цифрах «после запятой», а в целых числах. Возможно, взятая Банком России на вооружение стратегия «free floating» имеет свои преимущества, своё объяснение, логический смысл и даже некую положительную направленность с точки зрения развития финансового рынка и национальной экономики, но она вряд ли лежит в поле действия нынешнего закона. В нём среди вменённых ЦБ РФ целей нет такой, как «обеспечение свободного плавания национальной валюты и её неограниченных курсовых колебаний по отношению к иностранным валютам».

То, что происходит с рублём в период Вашего пребывания на посту главы ЦБ, иначе, как отказом действия всех систем управления, назвать трудно. Столь резких скачков национальной валюты на коротких и средних отрезках времени не было даже в самые сложные и тяжёлые времена новейшей истории российского рынка. Стоит ли говорить о том, что подобные шоковые потрясения способны оценить только самые искушённые и успешные игроки, но никак не население и субъекты экономической деятельности. Падение национальной валюты осенью прошлого года, также как и нынешнее её динамичное укрепление одинаково пагубно отражается на финансовых активах, обязательствах домохозяйств, розничном товарообороте, на производителях промышленной продукции, поставщиках услуг и товаров. Продолжающийся ныне и возможно «воодушевляющий» даже кого-то темп т.н. укрепления рубля к основным мировым валютам очевидно добивает начавшееся было импортозамещение (особенно на фоне высокой стоимости кредита, о чём будет сказано ниже), снижает рентабельность компаний-экспортёров (при том, что сокращается и физический объём экспорта), осложняет бюджетное наполнение (дефицит казны сегодня уже ощутимо растёт). К тому же, даже тем, кто упивается нынешним «реваншем» национальной валюты, вряд ли стоит торжествовать или обольщаться — в условиях нынешней валютной стратегии их и нас вскоре ожидают новые курсовые потрясения, резкая смена трендов, сокращение интервалов и увеличение амплитуды волатильности рубля. Поведение национальной валюты станет ещё более лихорадочным и хаотичным, ещё менее предсказуемым и только усилит вновь растущее к ней недоверие. Да, курсовая устойчивость рубля зависит не только от усилий ЦБ РФ, но и от действия иных факторов — изменения внешнеторговой конъюнктуры, динамики сальдо по счёту капитальных операций, состояния платёжного баланса в целом и т.д. Да, всё это сегодня оставляет желать лучшего. Однако, если согласиться с тем, что роль ЦБ РФ в обеспечении устойчивости национальной валюты столь статична и мала, то зачем тогда вообще на него возложена задача по «защите рубля» — обязанность, которую он в настоящее время исполняет весьма, скажем так, вольно и своеобразно. Другой декларируемой законом целью деятельности Банка России является «развитие и укрепление банковской системы».

Здесь тоже есть, чем Вам похвастаться. Возьму на себя смелость утверждать, что никогда ещё, по крайней мере, за последние полтора десятилетия, наша банковская сфера не представляла собой столь удручающую картину. Никогда ещё она не была столь неустойчивой и нестабильной, и уж точно никак не «укрепилась», не говоря уж о том, что не «развивается». На протяжении почти всего срока Вашего пребывания во главе ЦБ положение в банковском секторе медленно, но верно ухудшалось. В настоящее время интенсивность этих негативных изменений выросла драматически. Так, прирост активов (к тому же весьма незначительный) за прошедший февраль продемонстрировало менеее трети кредитных организаций (такого не было более пятнадцати лет). Совокупные активы тридцатки крупнейших банков уменьшились с 63,0 трлн. руб. до 59,7 трлн руб. Из ста крупнейших банков прирост активов показали лишь пятнадцать, из тридцати — только два. Отток активов наблюдается сегодня уже даже в государственных и квазигосударственных банках, традиционно пользующихся гораздо более дешёвым фондированием и существенно лучшими условиями размещения своих денежных средств.

( Читать дальше )

Привет от правительства РФ

- 13 апреля 2015, 20:47

- |

считаем в уме, или на калькуляторе, комментируем.

Скопировано. Хотите успеха НА ФОРЕКС? А он вас не хочет!. Практические рекомендации от профессионалов

- 13 апреля 2015, 16:00

- |

Хотите успеха на форекс ? А он вас не хочет!

? А он вас не хочет!

Здравствуйте, уважаемые читатели! К вам никогда не приходили мысли, почему у одних всё получается, а другие не могут даже масло на хлеб намазать? Конечно, можно валить на плохие гены, отсутствие возможностей, недружелюбную экологию или вообще винить во всём окружающих людей. Но мне кажется, что дело не в этом, постараюсь показать это на личном опыте.

Естественно, речь не идёт о людях, которые ничего не делают. Чтобы чего-то добиться, нужно как-то шевелиться! :-) Речь пойдёт о способах, в частности, о способах приближения успеха НА ФОРЕКС . Почему кто-то весь день проводит у экрана, тестирует стратегии, полностью сконцентрирован на торговле, а в результате никаких результатов? Такое бывает, и в этом режиме можно провести целые годы! И наоборот, уделяя торговле 2 часа после основной работы, прибыль как будто с неба падает!

. Почему кто-то весь день проводит у экрана, тестирует стратегии, полностью сконцентрирован на торговле, а в результате никаких результатов? Такое бывает, и в этом режиме можно провести целые годы! И наоборот, уделяя торговле 2 часа после основной работы, прибыль как будто с неба падает!

( Читать дальше )

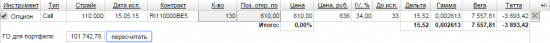

Кондор лучше чем проданный стрэнгл.

- 12 апреля 2015, 13:50

- |

Впечатление от вебинара Сергея Елисеева «Рыночно-нейтральные стратегии» из курса «Азбука торговли опционами».

Так как курс рассчитан на начинающих, то, в целом, материал подан неплохо. Но некоторая информация «резанула» слух, а некоторые вещи можно было бы «осветить» полнее.

И именно потому, что курс слушали, в основном, начинающие, выскажу свое мнение.

Первое, с чем не согласен. Что у кондора единственное преимущество перед проданным стрэнглом только в меньшем ГО, и от его лимитированного риска нет практического смысла. И что нет никакого смысла торговать кондор, так как при продаже стрэнгла мы не допустим, чтобы рынок увел нас в большой минус.

Начну с последнего. Утверждение, что мы будем агрессивно управлять позицией и не допустим «большого» минуса, с моей точки зрения, немного наивно. И вот почему. В самый неподходящий момент, с рынком, с оборудованием, с нами, может случиться все что угодно. И нет никакой гарантии, что когда нужно, мы будем у монитора. Поэтому наличие пусть большого, но ограниченного риска, с моей точки зрения, всегда лучше, чем наличие неограниченного риска.

( Читать дальше )

Депрессии лудоманов

- 12 апреля 2015, 11:04

- |

Лично у меня есть объяснение, почему так происходит.

У нормального человека в нормальной жизни деятельность строится на цикле — мотивация-удовлетворение. Вы чего-то захотели, вы начинаете что-то делать, вы добиваетесь этого, вы полчаете удовлетворение. Под этими явлениями есть вполне конкретные химические процессы, которые регулируются при помощи определенных гормонов (дофамин, серотанин, норадреналин).

Моя недоказанная теория состоит в том, что во время торговли на все плечи, человек запускает в течение дня мощные циклы выброса этих гормонов. Поскольку эти действия многократно повторяются, организм привыкает к такому мощному стимулированию…

( Читать дальше )

Экспресс метод определения «справедливой цены» опциона на центральном страйке.

- 11 апреля 2015, 20:37

- |

Предлагаю вашему вниманию простенький метод оценки стоимости опциона на центральном страйке исходя из текущей волатильности.

в качестве индикатора волатильности используем ATR (Average True Range), который доступен во многих торговых терминалах

По своей сути ATR показывает средний размер свечи (с учетом гэпов) за заданный период. Для расчетов желательно выбрать часовой таймфрейм и период кратный одному торговому дню (для ФОРТС 14, для FOREX 24). В результате имеем среднее значение от максимума до минимума часовой свечи. Зная это значение, и взяв на себя смелость предположить, что волатильность останется примерно такой же в интересующий нас будущий промежуток времени, мы можем посчитать ожидаемый размер «свечи» большего временного интервала:

ATR(N)= ATR(Н1)*КОРЕНЬ(N), где N количество часов в свече большего временного интервала.

Тем самым мы поучили ожидаемое значение от максимума до минимума свечи в N часов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал