Избранное трейдера capitaltrader

Как инвестировать в акции?

- 21 марта 2019, 18:38

- |

«Не покупать акции сейчас это всё равно, что откладывать секс на старость».

У.Баффет

Каждый раз, заглядывая в iphone, мы можем увидеть приложение «Акции», которое устанавливается автоматически и даёт возможность просматривать котировки в режиме реального времени. Как думаете, зачем Apple это нужно? Ответ прост: каждый второй американец инвестирует в акции!

( Читать дальше )

- комментировать

- ★12

- Комментарии ( 18 )

Какой лучший защитный актив во время кризиса.

- 20 марта 2019, 20:34

- |

Интересная статья www.banki.ru/blog/maslovdm/10241.php

Итак, все-таки, в чем хранить деньги? Положить в банк, отнести на фондовый рынок, купить золото или вложиться в бизнес?

Пока аналитики строят свои умные модели и предлагают хитрые способы, россияне на самом деле все уже решили.

Недвижимость!

Точнее, жилье, квартиры.

Универсальный способ вложений, который понятен любому россиянину. В дополнительной рекламе не нуждается, все про него знают и всегда рассматривают в первую очередь (при условии, что хватает денег хотя бы на самый простенький вариант).

Какие только основания для покупки не выдумывают! Разберем один любопытный довод, который на первый взгляд кажется логичным и здравым, но, как это нередко бывает, содержит изрядную примесь лукавства и невежества.

Звучит он примерно так:

— Мы живем в стране, в которой постоянно случаются кризисы, за примерами далеко ходить не надо – 1998, 2008, 2014. Кризисы каждый раз означают девальвацию рубля. Деньги обесцениваются, проценты по депозитам не покрывают реальную инфляцию. Поскольку рано или поздно (скорее рано, чем поздно) благодаря политике партии произойдет следующий кризис, то самое мудрое, что можно сделать – это заранее вложиться в надежный материальный актив, который всегда в цене. То есть в бетонные стены…

( Читать дальше )

Индустрия, рынок абсолютно случаен.

- 20 марта 2019, 19:33

- |

Смотрю, зацепило. Зацепило про случайность в рынке. Ну оно и не мудрено. Вроде есть тренды, предсказуемость, треугольники и волны, а вот заработать не получается. Ну этому есть объяснение. Причем это связано со случайностью и еще одним аргументом. Называется это Арбитражный аргумент. Если коротко. Если вам, как токарю, предложат 25 тыс на одном заводе и 26 тыс на другом, то вы выберете второй. Если на акциях можно заработать 30%, а на облигациях 10%, то нахрен кому нужны эти облигации. Что бы понять этот процесс надо разобраться со стратегией Маркет Мейкера. Который, как вы думаете, гоняет цену по рынку. Прежде всего, это не так. К ММ приходит случайный пассажир и просит оказать ему услугу по покупке или продаже. При этом ММ все равно, так как он может сразу дать две цены, покупка и продажа. 101 и 99. Не обращая внимания ни на треугольники ни на тренды ни на волны Вульфа. Такая у него работа. Он же не может сказать: «подожди у меня тут треугольник, приходи завтра». Ему не важно, куда пойдет цена. Ему важно, что бы вы к нему пришли.

( Читать дальше )

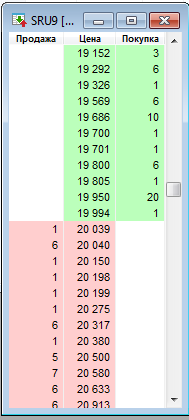

С таким "стаканом" каши не сваришь

- 20 марта 2019, 11:49

- |

Закрыл «синтетику» по Сберу до объявления даты дивидендной отсечки. На Газпром переносить смысла нет, так как акционная часть «синтетики» используется мной и для неоткрытия реальных шортов на споте. Поэтому мне «синтетика» нужна именно в Сбере, а открывать сейчас дополнительную «синтетику» в Газпроме и перевкладываться максимум через месяц Газпром->Сбер на комиссиях потеряешь почти всю прибыль. Нет смысла. Вот «гадкий» Сбер :(

PS. Газпром пророллировался на июнь «на ура» под ~7,3% годовых. Просто «лапочка».

Первый пост. Можно ли заработать миллиард?

- 20 марта 2019, 10:54

- |

Уже довольно долгое время я читаю посты на данном ресурсе, и вот решил наконец-то написать свой.

Постараюсь довольно кратко описать суть своей идеи и почему я к этому пришел.

Наверное каждый житель страны (и не только нашей) хотел бы стать миллионером, и уж тем более миллиардером, но возможно ли это на самом деле? Я считаю, что сложно, но возможно. Я не максималист, и не смотрю на мир через призму розовых очков. В этом посте не будет способа «Зарабатывать по 20 т.р. в час», «Беспроигрышная стратегия на рынке FOREX» и «Курс успешного трейдера за N тысяч рублей» и тому подобного. Я лишь опишу идею, подход и макроэкономическое восприятие проблемы.

Еще в школе я понял, что вряд ли стану успешным бизнесменом, т.к. не обладаю соответствующими качествами (именно для ведения бизнеса, да и идеи «на миллиард» у меня тоже нет). Соответственно нужно найти иной способ, чтобы стать состоятельным, без создания и ведения бизнеса

( Читать дальше )

Вопрос по ИИС (переоткрытие).

- 20 марта 2019, 02:13

- |

Возник вопрос, сам разобраться не могу надеюсь на Вашу помощь, особено на помощь Татьяны Суфияновой (она Специалист в этом вопросе).

В этом году летом истекает 3 года как открыт счет ИИС. Каждый год были пополнения на 400 т.р. и каждый получал вычет от этой суммы.

Сейчас этот счет закрываю и открываю новый.

Такой вопрос. Как поступить с акциями и облигациями на этом счете.

1. Бумаги перевожу на обычный брокерский счет. Старый ИИС закрываю, новый открываю. Перевожу на новый счет бумаги с обычного брокерского на сумму 400 т.р. Как получить вычет? Предыдущие 3 года налоговая требовала квитанции из банка о переводе средств на ИИС.

2. Продаю все что есть на этом счете, открываю новый. Завожу деньги с брокерского счета на ИИС. Тот же вопрос — как доказывать налоговой ввод средств на ИИС для получения вычета за 2019 год?

3. Продаю все. Закрываю старый- открываю новый. Деньги вывожу на банковский счет и по новой перевожу из банка на счет ИИС по 400 т.р. в год. Проблем с налоговой нет, но возникает ряд комиссионных издержек.

Кто как делал? Подскажите.

Бизнес молодость пришла на смартлаб

- 19 марта 2019, 13:23

- |

Вся эта схема работает так

1. Втереться в доверие, стать своим на форуме, прослыть честным и ответственным человеком.

2. Взять деньги за обучение, продать курсы или взять в ДУ или на авто следование (Байкалу привет ))

Та же Булыгина работала именно по этой схеме. Кстати менеджеры брокеров по аналогичной схеме работают, тот же Финам продвигает своих менеджеров, как гуру трейдинга. Например всем известный Василий Олейник, выходец из Финама дальше перечислять не буду, а то меня забанят))

Приведу отрывок из исследования http://ffad.ru/blog/10-priznakov-professionalnogo-infotsygan-2002191042

( Читать дальше )

Путь трейдера

- 19 марта 2019, 09:21

- |

В данном видео расскажу о своём пути: этапах и переломных моментах, которые позволили начать торговать в плюс.

Несколько фактов об инвестировании, которые стоило бы знать каждому

- 17 марта 2019, 23:52

- |

На ZeroHedge выложили хорошую подборку фактов об истории американского фондового рынка. Я перевел самое важное из этой подборки, то что стоило бы знать и помнить каждому начинающему инвестору (да и спекулянту тоже). Прочтите, оно того стоит. И помните — вещи не всегда такие, какими они нам кажутся…

- Начиная с 1916 года Доу покорял новые максимумы в течение менее чем 5% всех торговых дней. Но это не помешало ему вырасти на 25 568% за все это время. -В 95% торгового времени, когда ваш портфель находится в акциях вы теряете. Чем меньше вы будете смотреть на графики — тем лучше.

- Доу находился на 40% и ниже от своих максимумов чаще, чем в пределах 2%-го отклонения от них (20,6% торговых дней против 18,4% торговых дней). —No pain no gain («Без боли нет прибыли»).

- За 10 лет, начиная с 1970 года, Доу вырос на 38 пунктов. -Смотри выше.

- На минимумах рынка в 2009 году американские акции находились там же, где они были в 1996 году. -Акции находятся в долгосрочном росте. Очень долгосрочном. Обычно. Ну хотя бы иногда.

( Читать дальше )

Инвестиционная оценка акций. Теория и практика.

- 17 марта 2019, 21:19

- |

Как широко известно, фундаментальный анализ компаний — занятие крайне бесперспективное, так как ведет только к потерям времени и капитала. Тем не менее, рискуя быть недостаточно мудрым, безоговорочно поверив в непреложные истины, я всё-таки попробую немного написать на данную тему. Побудило меня к этому, вероятно, бесполезному графоманству следующее:

- Даже пассивному инвестору, формирующему портфель на основе «широких» индексных фондов акций, может быть полезно опуститься на уровень чуть ниже, понять базовые принципы работы компаний и методы оценки их работы. Используя аналогию с водителем и автомобилем, по большому счету простому автолюбителю не обязательно знать, что там у него под капотом и как это всё хозяйство в целом устроено. Достаточно просто выяснить — в какую горловину, и какую жидкость надо заливать. :-) Тем не менее, я нахожу весьма полезным ознакомиться с общими принципами функционирования автомобиля, работы двигателя и т.д. Тогда самые простые вещи по его обслуживанию можно будет делать самостоятельно или, по крайней мере, не попасть на «развод» при обслуживании машины в автосервисе.

- В русскоязычной части интернета я не так много встречал интересных фундаментальных вещей, даже на уровне оценок и текстов, подготовленных инвестиционными компаниями. Я, конечно, поиском такого рода материалов специально не занимался, но тем не менее… Попадается всё больше оценок примерно на уровне: у этой компании низкое значение P/E или P/B, поэтому мы её включаем в инвестиционный портфель. Всё-таки с момента написания «Разумного инвестора» прошло уже много времени, и руководствоваться исключительно его принципами, по-моему, сейчас недостаточно.

- Как я сам уже не раз убеждался, сам процесс написания текстов очень хорошо способствует усвоению прочитанного материала и замечательно структурирует все новые знания в голове. Так что, можно сказать, я пишу это всё для себя самого. :-) Опять же, потом будет легко найти необходимые вещи, если вдруг они понадобятся… :-)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал