Избранное трейдера Максим

ТСЛаб - пошаговое руководство по созданию стратегии. Что лучше использовать - кубики (визуальное программирование) или TSLab API (C# + Visual Studio)?

- 12 февраля 2019, 22:00

- |

Сегодня решил поделиться со СМАРТ-ЛАБОМ видео, которое было записано как часть одного из уроков. В этот раз мы рассматривали структуру торговой стратегии. Причём смотрели — как создавать аналогичную стратегию двумя разными способами: с помощью визуального программирования (знаменитые кубики ТСЛаб) и с помощью написания кода на языке C# в Visual Studio.

( Читать дальше )

- комментировать

- ★40

- Комментарии ( 21 )

Доверчивым трейдерам, новичкам и робототорговцам.

- 10 февраля 2019, 22:24

- |

Чем бумаги лучше денег на счете?! (при условии что брокер/банк у Вас — абсолютно честный и сдох просто потому, что пришло его время...)

В этом случае, если Вы сидите в бумагах, то при отзыве лицензии у банка — не попадаете ни в какую очередь и где-то через пару недель Временная «отпуливает» Вам эти бумаги куда укажете...

НО!

Уповать на этот исход особо не рекомендую, ибо брокер имеет Вас с Вами «Регламент услуг по брокерскому обслуживанию», где написано, что он (брокер) вправе юзать Ваши бумаги на остатке в конце дня. Таким образом, брокер, готовящийся к «отлету» собирает по всем клиентам позу по бумагам (особенный привет — инвесторам с бондами/ОФЗ, кто купил и вечно сидит) и отдает ее в РЕПО (в любое… желательно междилерка… но можно и в ЦК). Получает деньги — и выпуливает их, к примеру, покупкой евробондов или говно-евробумаг. И все… Регулятор/санатор/МВД…

( Читать дальше )

Реально становиться страшно

- 10 февраля 2019, 01:53

- |

Когда человеку нечего сказать о движении цены он будет философствовать о мм, рисках, приводить математическое обоснование и тд.

Другой писатель желая «выделиться — добавит психологию или примеры как личного опыта так и опыта других, будет проводить аналогии и тл.

Что вы хотите там вообще найти и зачем вам это нужно?

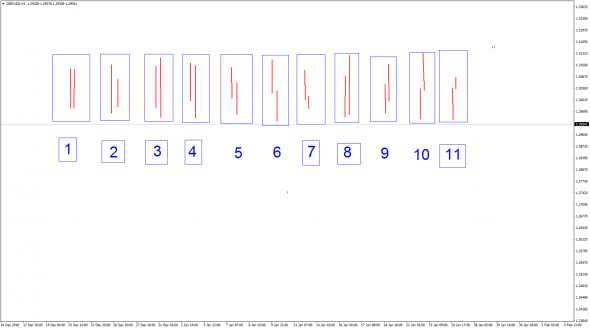

что такое график — сочетание текущей и последующей свечи.

сколько таких сочетаний может быть?

Вам покажется это смешным, но реально (на любом таймфрейме) их всего — 11

выделенные прямоугольником 7 из этих сочетаний, возникают в особых случаях.

Задайте себе вопрос — что я делаю на рынке, если не могу понять элементарное!

почему я как попугай готов повторять за каждым идиотом о — непредсказуемости рыночного движения?

( Читать дальше )

Проблематика трейдинга с небольшим капиталом.(3) Выбор стратегии.

- 09 февраля 2019, 21:50

- |

Здравствуйте, коллеги!

Продолжаю публикации о ранее поднятых темах (из-за того что 3-й вопрос не поместиться в один топик, разбил его на части)

1. Торговля, расходы, вопросы привлечения капитала.

2. «Честные» уловки брокеров по откусыванию вашего капитала.

3. Какие варианты? Планка квалифицированного инвестора, как следствие статистики самоубоя мелких трейдеров.

а) стратегия и выбор системы

Чем больше я углублялся в этот вопрос тем больше у меня возникало интереса глубже копнуть, поскольку данная тематика мало кому интересна и «мелкий» клиент с его желаниями «быстрей и побольше» скорее всего попадёт в руки мошенников или сольётся. Провёл небольшое исследование. Чем беднее страна тем более вероятность, если законом это не урегулировано, разгул «форекса», например 34% посетителей сайта форекстайм, являются представители Нигерии (население 194 млн. 126 место по уровню ВВП на душу населения)

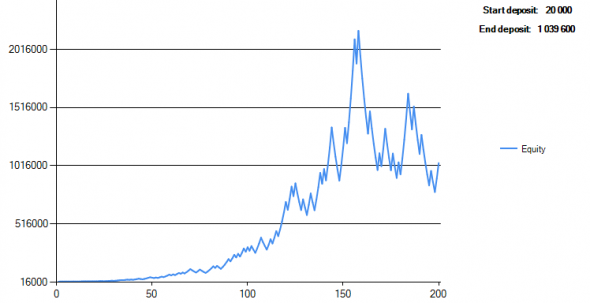

Для дальнейшего обзора я взял самую простую стратегию.

Базовый сетап: стартовый депо 20 000 руб., прибыль\убыток 3 к 2, рандомно 200 сделок с вероятностью и ММ в нескольких вариантах:

Вариант 1.

2% вход на сделку 400 руб.

— лось 400

— профит 600

при росте капитала на 20% вход увеличивается

Вариант 2. 5% при каждом росте капитала на 50% увеличение входа

Вариант 3. 7% при каждом росте капитала на 70% увеличение входа

Вариант 4. 9% при каждом росте капитала на 90% увеличение входа

====

Ниже будут приведены таблицы с вероятностным исходом: 55/45, 60/40, 65/35, 70/30

В таблицах следующие данные. Генерится рандомно с заданной вероятностью 200 сделок:

Например Вариант 1, с вероятностью 55/45 :

( Читать дальше )

Немного философии про инвестиционный подход

- 06 февраля 2019, 15:28

- |

Момент первый.

Представим двух инвесторов:

1 инвестор заработал в 2018 году +50%, причем существенная часть пришлась на конец года.

2 инвестор потерял в 2018 году 20%.

Даже если эти инвесторы одинаково анализируют акции и используют одинаковые горизонты

инвестирования, рискну предположить что:

на 9 января 2019 у инвестора №2 желание рисковать и держать большую долю в акциях будет гораздо

выше, чем у инвестора №1. С одной стороны это связано с желанием №2 поскорее вернуть свои деньги,

и связано с желанием №1 сократить риски и действовать максимально надежно.

Те, кто покупал в 2018 году экспортеров, оказались №1.

Те, кто покупал Магниты и Сбербанки, оказались №2.

№1 сложно морально купить “Магниты и Сбербанки”, т.к. по ним по сути ничего не изменилось, а №2

сложно продать “Магниты и Сбербанки”, потому что они же должны вернуться туда откуда упали.

Указанное обстоятельство влияет и на наши исследования, поскольку мы предпочитаем максимально

держаться в стороне от риска. И вы должны это понимать.

Представим, что 2 команды управляют деньгами клиентов:

( Читать дальше )

ФУНДАМЕНТАЛ

- 03 февраля 2019, 14:00

- |

Отец фундаментального анализа, учитель Уоррена Баффета и просто финансовый гуру Бенджамин Грэхем в своей книге «Разумный инвестор» писал:

«Единственная стратегия инвестирования, которая может обеспечить вам относительную безопасность вложений наряду с доходностью, превышающей доходность рынка, основана на оценке реальной стоимости акций компании.»

Разберем же детальнее стратегию Грэхема и идею всего фундаментального анализа.

Наша задача как инвестора, найти неправильно оцененные (=недооцененные) компании, реальная стоимость которых выгодно отличается от их рыночной стоимости (рыночной капитализации. Именно такие недооцененные компании имеют фундаментальные, обоснованные и лучшие перспективы роста, и кроме того, что не менее важно, данные компании подвержены меньшему риску в периоды кризиса.

( Читать дальше )

Асват Дамодоран. Видеокурс фундаментального анализа на русском языке.

- 02 февраля 2019, 21:53

- |

Канал:

https://www.youtube.com/channel/UCMFiRfXAOWr9C32uhoSSZ2g

Тестирование модели бычье харами на исторических данных

- 02 февраля 2019, 17:07

- |

Тестирование модели бычье харами на исторических данных

Введение

В данной статье нас интересует возможность проверить на исторических данных эффективность использования модели бычье харами для прогнозирования будущего движения цены. Модель бычье харами выглядит примерно так, как показано на Рис. 1.

Рис. 1. Модель бычье харами.

Эта модель возникает тогда, когда выполнены следующие три условия:

- На рынке есть ярко выраженная нисходящая тенденция.

- Тело первой свечи черное (цена открытия больше цены закрытия), а второй свечи белое (цена открытия меньше цены закрытия).

- Тело второй свечи полностью поглощается телом первой.

Модель бычье харами считается разворотной моделью, т.е. после того, как на нисходящей тенденции встретилась эта модель, то, в соответствии с канонами свечного анализа, стоит ожидать рост.

( Читать дальше )

Автоматизация торговли для нищеброда. Видео по настройке программы Parse_Signal для Tradingview.

- 31 января 2019, 22:19

- |

Пока биржа продумывает новые меры по ограничению возможностей торговли для обычных физических лиц. Мы нищеброды и люди с низкой социальной ответсвенностью не теряем веру в светлое будущее. Для всех тех кто ещё находится в поисках Святого Грааля выкладываю свежее видео по настройке моего парсера (Parse_Signal) для Tradingview (для не любителей смотреть видео текстовая инструкция прилагается). Если Вы еще не знаете что это такое, скажу лишь одно. Хотите полноценно автоматизировать торговлю, устали платить за платное специализированное ПО для написания роботов, нихера не знаете программирование-СМОТРИМ ВИДЕО и КАЧАЕМ ПАРСЕР.

-------------------------------------------------------------------------

P.S.:Более детально можете ознакомиться в постах: 1, 2 , 3 и 4.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал