Избранное трейдера ch5oh

Простенький сравнительный анализ опционов с фьючесами в стратегиях среднесрочной направленной торговли.

- 20 ноября 2019, 17:03

- |

Коллеги, всем добра!

В рубрику «Опционы» внезапно упал вал статей касательно опционов, одним из частных поднимаемых вопросов стал вопрос сравнения направленной торговли опционами и фьючерсами. Предлагаю провести простейший графический анализ касательно этих двух вариантов покупки базового актива. В качестве примера предлагаю взять текущий рынок РТС, декабрьская экспирация, текущая цена б/а чуть ниже 145 страйка. Отрабатываем среднесрочную модель ловли движения до 155 000.

В качестве модели принимаем соотношение количества фьючерсов и опционов, которое при достижении ценой б/а значения 155 000 дадут примерно равную прибыль, в нашем случае пусть это будут 15 опционов колл 145 и 10 фьючерсов текущей цены. Рассматриваем вариант одновременного открытия обоих позиций. Профили конструкций на картинках ниже:

Рис. 1 Профиль фьючерсов.

Рис.2 Профиль опционов.

( Читать дальше )

- комментировать

- ★23

- Комментарии ( 28 )

Сегодня день постов про опционы. Вот моя копеечка в общую копилку. (Опционы-это легко. практический урок)

- 20 ноября 2019, 16:57

- |

10 лет торговал на бирже, и все руки не доходили до опционов. Считал, что это сложно для осваивания и для профессионалов, и не для слабых умов. На самом деле ничего сложного на рынке опционов нету. Как закончил спекулятивные сделки на бирже, решил изучить опционы и попробовать совершить сделку. И это оказалось все очень просто и ничего сложного нету. И это доступно каждому. И считаю, что каждый должен попробовать на этом, и для себя решить, нужны ли ему опционы для торговли или нету.

Опционы-это просто.

Стоимость практического урока всего 500 руб. Это не большая сумма для того, чтоб пощупать так сказать этот инструмент. Понять, стоит ли Тебе связываться с этим инструментов или нет.

На 500 рублей покупаем опцион колл Si-12.19 на фьючерс доллар-рубль со страйком 64500 с датой экспирации 19.12.2009. Подержите как минимум несколько дней в своем портфеле (лучше до экспирации) и анализируйте отчеты от брокера.

Максимум, что вы потеряете на этой сделке 500 рублей (либо заработаете, либо потеряете 500 руб). Для себя получите практический урок по опционам.

P.S. Сделку совершайте на отдельном брокерском счете без позиции по другим финансовым инструментам.

Опционы Бьют Рекорды! Диво Дивное.

- 20 ноября 2019, 14:16

- |

Ребятки-девчатки. Произошло чудо чудное, диво дивное.

Сегодня в обед, ВПЕРВЫЕ В ИСТОРИИ раздела «Опционы», опубликована седьмая статья за день. Моя — восьмой летит.

ПРОСНУЛИСЬ НА КОНЕЦ? (Девушки, простите и примите мою безграмотность)

Всем — НИ ПУХА!!!

Пишите, пишите, пишите!

Участник раздела «Опционы», Московский Лосепас

Надо ли забивать болт на формулу Б-Ш.

- 20 ноября 2019, 12:24

- |

Возвращается ли HV к среднему?

- 20 ноября 2019, 09:32

- |

Сперва отступление. Возврат к среднему штука хитрая, такое можно про любой процесс заявить при должном риторическом настрое. Например, цена и любая скользяшка рано или поздно встречаются. Кто к кому возвращается в таком случае? Цена к своей средней или средняя к своей цене? Я предлагаю такую трактовку. Возврат к среднему значит, что там контртренд и контртрендовая система будет торговать в плюс. Ну и наоборот про невозврат к среднему, т.е. убегание от среднего.

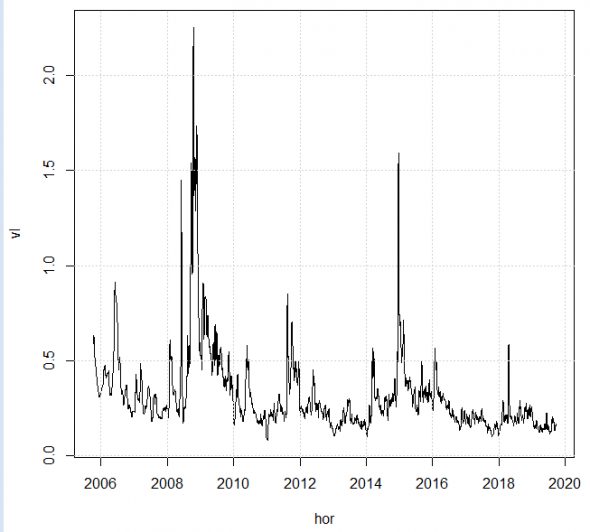

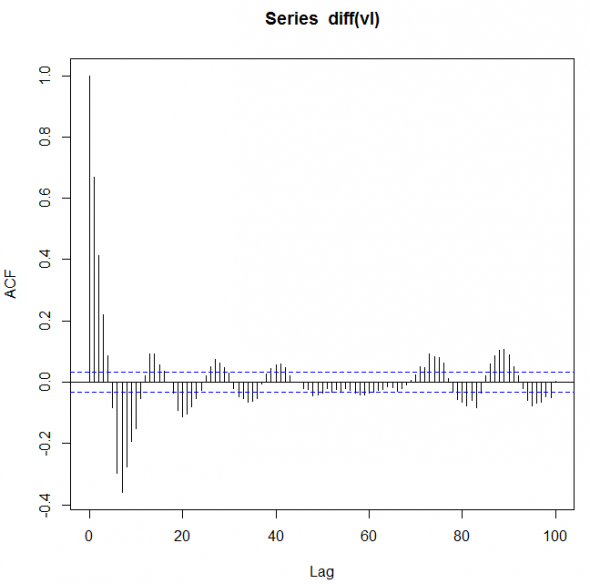

Теперь проверим HV для RI:

Посчитаем АКФ приращений этой истволатильности до 100 лага (каждый лаг — день):

( Читать дальше )

Любителям опционов

- 19 ноября 2019, 15:35

- |

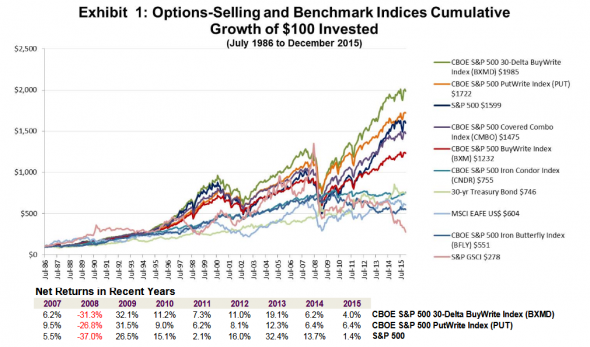

Было бы интересно узнать а какие собственно результаты можем давать опционная торговля. Не правда ли? Нашлись добрые люди и протестировали результаты применения различных опционных стратегий на истории. Результаты за 30 лет (1986 — 2016) на картинках ниже

Лучше всех (по доходности) себя показала стратегия под кодовым названием BXMD. Это покупка индекса S&P и продажа call-опциона на него с дельтой 30.

Второе место стратегия PUT — это просто продажа пут-опциона на центральном страйке.

В цифрах это выглядит следующим образом

( Читать дальше )

Рубрика конкурса БОТ / иГРЫрАЗУМа-2019 «Задай свой БОТ-вопрос конкурсанту». Участник Антон Куклев

- 19 ноября 2019, 12:04

- |

Коллеги, всем добра!

Предлагаю сегодня в рамках нашего традиционного опросника участников конкурса предоставить слово единственному оставшемуся участнику отдельной номинации миниБот Антон Куклев.

На момент начала конкурса у участника был небольшой опыт работы с опционами, он рассматривал свое участие как возможность как хорошую возможность потестить этот инструмент в реальных боевых условиях. Несмотря на то, что номинант остался в одиночестве в своей номинации, он продолжает героически биться, нарабатывая таким образом необходимый опыт, который просто невозможно получить другим способом, в общем – респект за упорство.

Думаю, будет интересно услышать его мысли об опционах по прошествии этого времени.

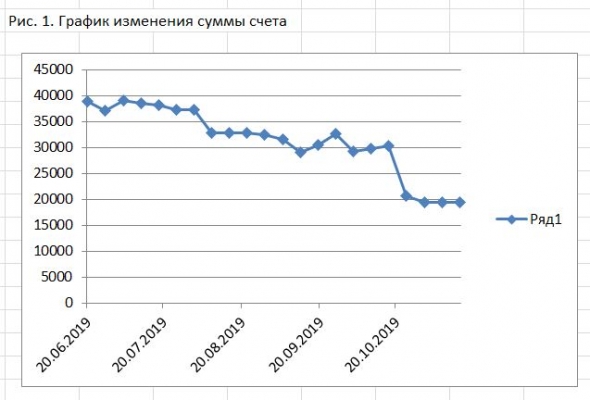

Текущие результаты участника.

Рис. 1. Таблица изменения суммы на конкурсном счете

Наш традиционный типовой опросник:

( Читать дальше )

Блеск и нищета нейросети. Part 5.

- 18 ноября 2019, 11:12

- |

Был сгенерирована табличка в 50 тысяч строк и 103 столбцов. Один столбец это даты, еще один — таргет, который мы пытаемся предсказать (событие 1 и событие 0). 101 столбец изображают фичи, из которых 100 случайные величины от 1 до 10, а одна осмысленная (Week) принимает значение от 1 до 5. Для week от 1 до 4 равновероятно событие 1 и 2, для Week = 5 вероятность события 1 = 60%, 2 = 40%.

«Шо за фигня аффтор?!». Фигня не фигня, а я моделирую свое виденье рынка и своего подхода к поиску рабочих стратегий. Виденье рынка предполагает что рынок рандомно блуждает значительную часть времени (в моему случаи 80% времени), а оставшееся его можно описать несколькими хорошими фичами. Ну как описать? Не на 100%, ну а где то процентов на 60. Сравните с детерминированным подходом ученых столетней давности — «если нам дать все фичи и много много вычислительных мощностей мы вам все посчитаем, с точностью в 100% и для любого мгновения времени!». Понятно что после этого появилось много других идей, нелинейная динамика к примеру, которая именно предполагает принципиальную невозможность прогнозирования, а не потому что нам чего то в данных недодали. Ну и наконец постановка задачи: у нас есть 101 фича, и нам с помощью инструментов ML надо получить такой прогноз события 1, который бы бился с заложенной нами неэффектиностью. И тут не помогут завывания нейросетей-что мы «фичи кривые заложили, на которых совершенно невозможно работать!», что «просто рынок изменился!, не имезнился мы бы огого!». Нам совершенно плевать на accuracy на трейне и даже на тесте. Мы как тот глупый учитель, который может не очень то и соображает зато у которого на клочке бумажки записан правильный ответ, а напротив него ученик, в очечках, но у которого почему то при всех сплетнях что он в уме может перемножить трехзначные цифры, при сложения 1+1, получается то 5, то 6 то -32. Не, конечно вариант что мальчик в очечках не так уж и не прав возможен, может он считал в невклидовых метриках к примеру, или перемножать он умеет а вот что такое складывание ему просто не сказали.

( Читать дальше )

Два миллиона долларов

- 15 ноября 2019, 20:25

- |

Почему-то напомнило старую московскую байку о валютчике по фамилии Раппопорт, использованную Тополем в романе Любожид.

Раппопорта никак не могли прихватить за незаконные валютные операции, хотя достоверно знали, что он на них уже миллион долларов скопил. Когда валютчик подал документы на выезд в КеГеБе обрадовались: ну не оставит же он миллион в СССР, наверняка попытается вывезти, а значит можно на таможне прихватить.

На таможне ничего не нашли, хотя даже с рентгеном всего организма и вещей вплоть до зубов. Выпустили.

Потом оказалось, что в ночь перед отъездом Раппопорт сжег доллары в камине старой московской квартиры в присутствии официльных лиц из американского посольства. Которые лица зафиксировали номера купюр и засвидетельствовали актом факт уничтожения. На основе этого акта в федеральная резервная система выдала выдала валютчику по приезду новый миллион.

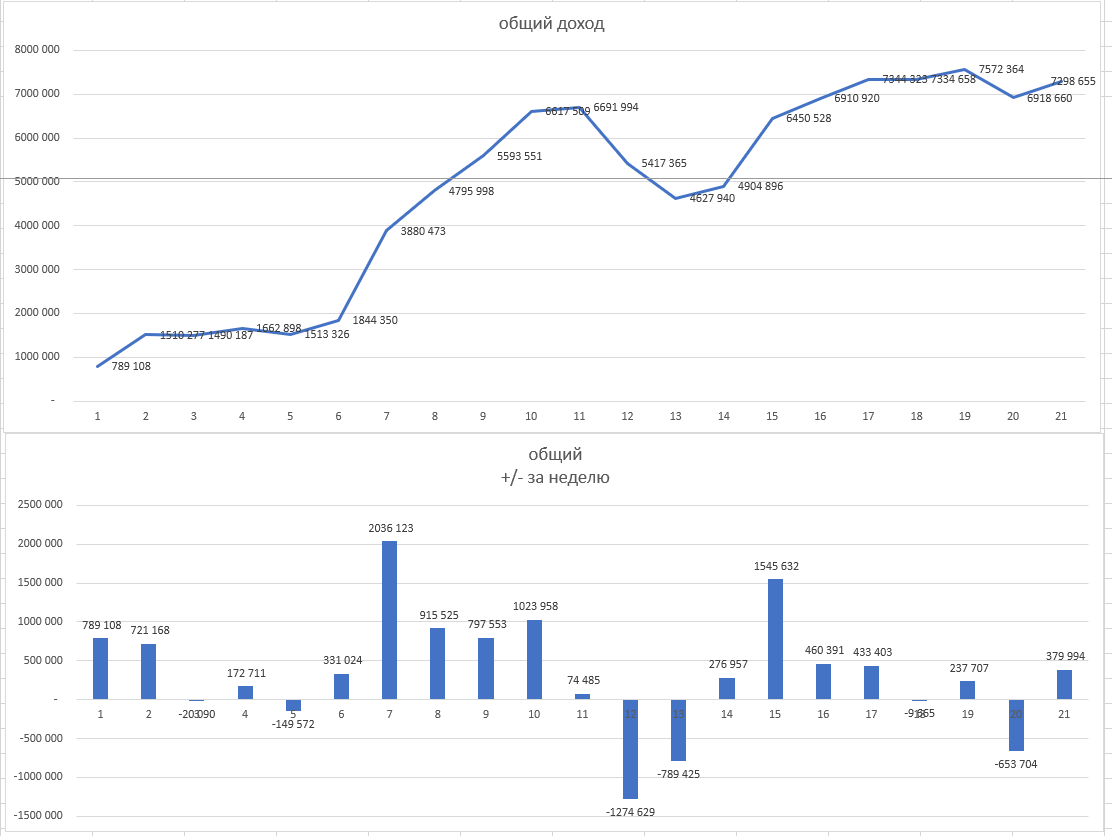

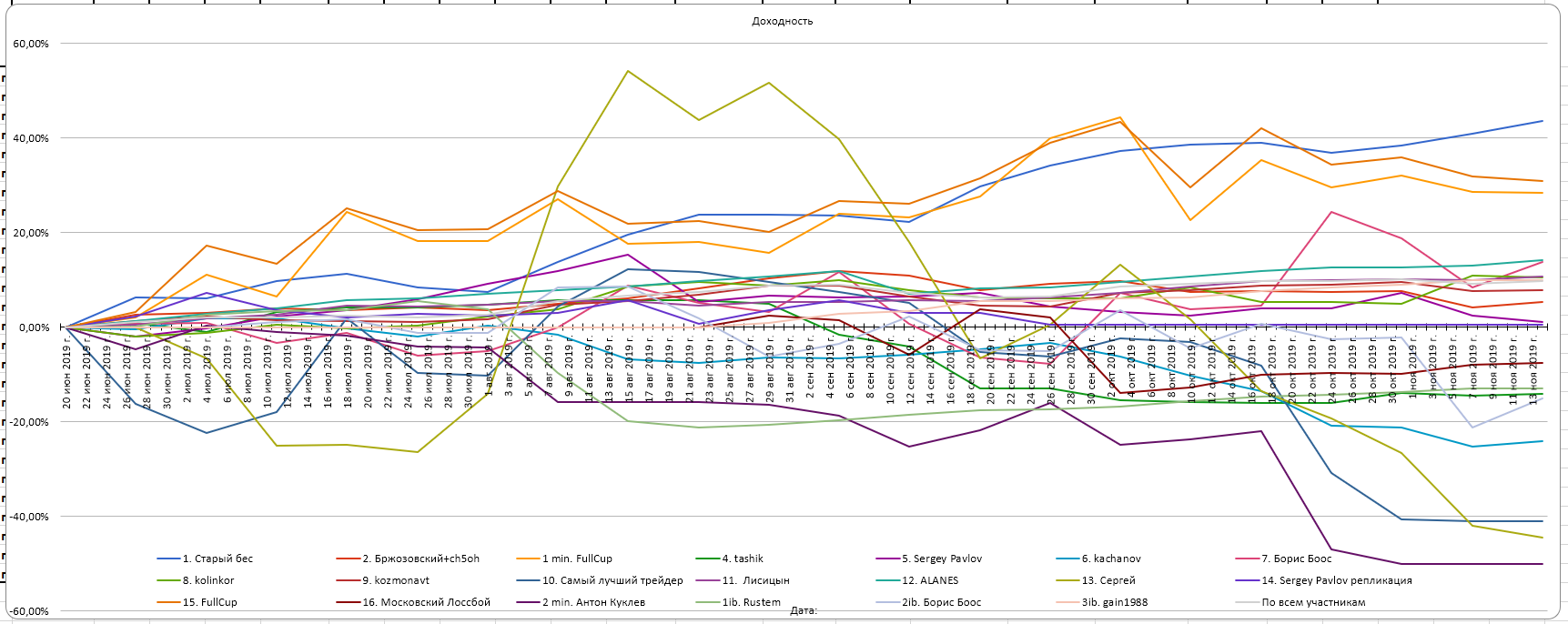

иГРЫрАЗУМа 2019: Двадцать одна неделя. Осталось всего пять.

- 15 ноября 2019, 14:47

- |

На прошедшей неделе ни особых прорывов, ни жертв и разрушений не наблюдалось. Приятное исключение — результаты Борис Боос в обеих номинациях. Тишь да гладь на рынках продолжается (а можно и болотом назвать — кому как нравится). Пока участникам удается сопротивляться тезису о «95%-ах проигрывающих на рынке». Большинство — в положительной зоне, общий финрез также положителен. Положителен, но, к сожалению достаточно скромен. «Годовая» доходность 27,7%. Может быть в оставшееся время нам удастся улучшить ситуацию?))

Результаты в таблице и графиках:

gyazo.com/6ae07c8643ba40cd35a2534b5db0240e

gyazo.com/a93481113c08990608e560169d264f40

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал