Избранное трейдера chuikapridi

Технология создания торгового робота EVA на основе нейронной сети или Как у нас получилось то, что получилось, и почему я не выполню обещания.

- 09 июня 2016, 10:37

- |

Silentium est aurum.

Молчи, пока ты не в состоянии сказать нечто такое, что полезнее твоего молчания.

(кто-то умный и известный сказал)

В продолжение «Не нравятся нейронные сети? Вы просто не умеете их готовить. Рецепт. Ингредиенты, специи и прочее» http://smart-lab.ru/blog/327789.php и «Нейронные сети. Послевкусие. Заблуждения, ошибки, косяки. Первые 15 месяцев эксплуатации бота на нейронных сетях» http://smart-lab.ru/blog/329272.php

Я почему-то решила, что мои слова будут полезнее моего молчания на Смарт-Лабе. Только, когда я представляла эту пользу для себя, я имела в виду возникновение каких-то полезных связей и взаимовыгодного сотрудничества с другими трейдерами, работающими над созданием торговых алгоритмов на основе нейронных сетей. Этого пока по разным причинам не получилось. В качестве «побочного», но весьма приятного эффекта, получилось добавить заинтересованную аудиторию нашему «продажному» проекту – на сайте появилось … новых подписчиков. Хотя может так совпало – невозможно идентифицировать со СЛ эти люди или нет. Во всяком случае, это те, кто имеет желание зарабатывать на бирже, и имеет понимание, что в такой конкурентной среде идет борьба технологий.

( Читать дальше )

- комментировать

- ★10

- Комментарии ( 106 )

Ревизия торговых систем

- 06 июня 2016, 12:29

- |

Все системы торгуют в режиме он-лайн, только риски там поменьше будут. А на другом счете я допускаю макс просадку в ~50 тыр на каждую ТС.

Итак, большинство систем обновили свой хай по эквити, что очень радует в такое непростое время!

Условные обозначения: Т — трендовая тс, Р — реверсная тс.

( Читать дальше )

Анализ торгового журнала и стратегий с помощью R

- 05 июня 2016, 17:34

- |

Я понимаю, что есть специальные сервисы, которые позволяют анализировать торговый журнал. Но во-первых, они платные. Во-вторых, я веду свой журнал сам в Excel и мне удобнее было написать собственную программу. Тем более, что средствами R можно делать то, чего не будет в этих платных сервисах.

Взял все сделки на ФОРТС с 1 января по 1 июня 2016 года (за полгода). Их у меня было 565 штук. Торгую я роботом и руками по разным стратегиям, но записываю в журнал, почему открыл и закрыл каждую сделку. Стратегий было много разных, но я решил выделить все сделки в две группы — где я торговал роботом и где руками.

Предварительно подготовил данные в Excel — выбрал только те столбцы, которые я планировал анализировать: дата сделки, маржа, номер стратегии (0 и 1 для ручной и робот. торговли). Создал файл CSV. И приступил к анализу в среде R.

Далее я построил гистограммы маржи за каждую сделку для трех случаев — для всех сделок, для сделок роботом и сделок руками. Наложил синие линии — аппроксимацию. А также вывел описательную статистику для этих трех случаев.

( Читать дальше )

Dear Brokers… (часть 2)

- 05 июня 2016, 10:36

- |

Удивительно, но это история про топовых западных брокеров, которые десятилетия ничего не меняют к лучшему.

Начало здесь: http://smart-lab.ru/blog/330769.php

Получение истории цены

Хотя любой алгоритм торгует в режиме реального времени, на запуске ему все еще нужна история цены для вычисления начальных значений её индикаторов и функций анализа цены. Без доступа к ценовой истории вам бы пришлось ждать пару дней до размещения первой сделки. Так как это не слишком практично, ценовая история является существенной функцией API.

Брокер А предоставляет историю цены без особых проблем. Я могу не верить ему. Поэтому нам снова нужно запустить “фабрику запросов”, сгенерировать запросы и ответы, и приблизительно 50 строк текста программы позволят загрузить историю цены. Брокер не взимает сборы за эти цены (вы даже можете загрузить их с демо-счетом) и, по крайней мере недавние данные, с 2010 и выше, находятся в приемлемом качестве. Восемь из десяти очков для истории цены брокера А.

( Читать дальше )

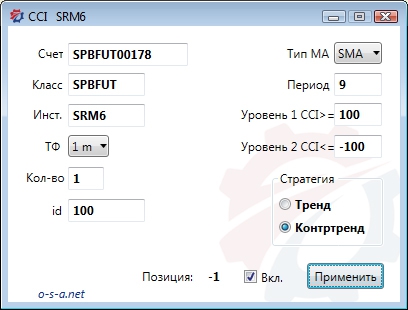

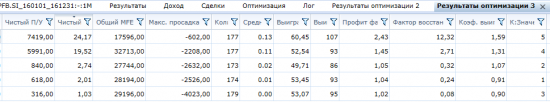

Трендовый/Контртрендовый робот на индикаторе CCI под Quik.

- 04 июня 2016, 11:05

- |

Представляю вашему вниманию робота на основе индикатора Индекс Товарного Канала (Commodity Channel Index, сокращенно CCI). Данный робот позволит вам торговать трендовую или контртрендовую стратегию на рынке ММВБ акциями или фьючерсами. Робот анализирует индикатор и принимает на основе этого торговые решения, позволяя тем самым автоматизировать торговлю. В этой статье расскажу, как запустить робота и опишу торговый алгоритм, реализованный в механической торговой системе (МТС).

План:

1) Как установить робота на основе CCI под Quik;

2) Как использовать;

3) Заключение

1) Как установить робота

Разархивируйте и сохраните в удобном месте. Для запуска нескольких копий сделайте доп. копии папок робота и установите соответствующие настройки.

Запускаем CCI.

( Читать дальше )

Анализ коинтеграции пар активов на R и можно ли торговать RTS только по Brent

- 02 июня 2016, 06:47

- |

Далее используется тест Энгла-Грэнджера. Тест основан на коинтеграционном уравнении, оценённом с помощью обычного МНК. Идея теста заключается в том, что если остатки этой модели нестационарны (имеют единичный корень), то коинтеграция временных рядов отсутствует. Нулевая гипотеза — отсутствие коинтеграции, то есть наличие единичного корня в ошибках модели (коинтеграционного уравнения). Для проверки гипотезы единичного корня применяется статистика расширенного теста Дики-Фулера, однако в отличие от классического случая этого теста в данном случае критические значения статистики иные, они больше по абсолютной величине.

Коинтеграция Si со спотом

( Читать дальше )

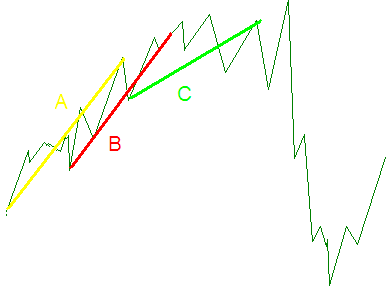

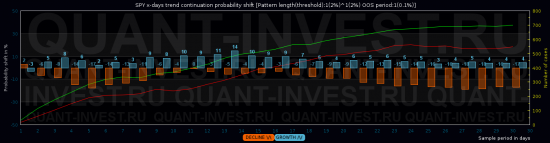

Тренд - друг или враг-2 : Систематическая ошибка исследования.

- 01 июня 2016, 21:12

- |

т.е. результаты коротких периодов были многократно усилены за счет длинных, в которые они входили. Иными словами, была допущена систематическая ошибка исследования. Попробуем исправить её, добавив дополнительную «ногу» в паттерн, перейдя от \/ к /\/ паттерну. Два периода будут описывать условия вхождения(разворот тренда), один — результирующий. Порог прежний — минимальное изменение 2% в каждом из предыдущих периодов, 0.1% в результирующем. Результат для SPY:

( Читать дальше )

Код для формирования минуток из таблицы всех сделок квика для спота

- 01 июня 2016, 18:17

- |

1. Формируем в квике таблицу всех сделок со следующими параметрами

Фильтром отбираем нужные инструменты.

2. Скачиваем из Интернета свободно распространяемый DDE сервер от Морошкина с прилагаемыми dll.

3. В соответствующих местах кода заменяем код на вот этот

using System;

using System.Collections.Generic;

using System.Linq;

using System.IO;

using System.Text;

using System.Timers;

using System.Threading;

using XlDde;namespace ConsoleApplication2

{

class Program

{

const string service = «myDDE»;

const string candleSPOT = «SPOT»;

static void Main(string[] args)

{

using (XlDdeServer server = new XlDdeServer(service))

{

server.AddChannel(candleSPOT, new SPOTChannel());

server.Register();Console.WriteLine(«DDE server ready. Press Enter to exit.\n\n»);

Console.ReadLine();

}

}

}

// **********************************************************************

// * Классы DDE каналов с обработчиками данных *

// **********************************************************************

class SPOTChannel: XlDdeChannel

{

//static int time2 = 1000;

static int em = 7;

static int m = 1200;

static int[] NM = new int[em];

static int NMM = 0;

static int LastMinute = 0;

static int mm = 1638400;

static double[] Price_trade = new double[mm];

string[] EM_trade = new string[mm];

static int[] Time_trade_I = new int[mm];

static int[] Volume_trade = new int[mm];

static int[,] Time = new int[em,m];

static double[,] O = new double[em,m];

static double[,] H = new double[em,m];

static double[,] L = new double[em,m];

static double[,] C = new double[em,m];

static double[,] V = new double[em,m];

protected override void ProcessTable(XlTable xt)

{

//int time3 = 1000;

int[] nach = new int[em];

int nach1 = 0;

int i = 0;

int j = 0;

int s = 0;

int curHour = 0;

int curMin = 0;

int curDay = 0;

int curSec = 0;

int curDay_1 = 0;

string name;

string[] bf;

string[] EM = new string[em];

DateTime moment;

string[] Time_trade = new string[mm];

( Читать дальше )

О майнинговом подходе и вычленении эджа при построении торговых систем

- 31 мая 2016, 15:11

- |

( Читать дальше )

Обещанный способ угадывания гэпа вверх в Си

- 31 мая 2016, 13:52

- |

Окей, 100 плюсов есть. Обещанный способ угадывания гэпа.

Идем к сайлентбобу: smart-lab.ru/blog/206454.php

Что видим:

1) только лонг

2) работает с 2011 года, до этого времени нет

3) сделок с весны 2011 до сентября 2014 мало — 123 штуки — событие с одной стороны редкое, а с другой вполне себе равномерно распределено по году (смотрим эквити). Процент выигрыша 65, профит фактор 2,77.

4) паттерн достаточно очевидный чтобы его было не жалко отдать сматрлабовцам.

Какое у нас редкое равномерно распределенное очевидное событие? День недели. Строим простейший скрипт и смотрим есть ли закономерности в Си по дням недели.

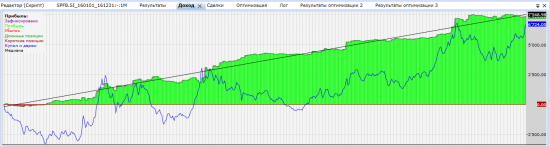

Чего видим? в пятницу у нас гэп скорее вверх, причем профит фактор сразу 2,56. Смотрим на эквити:

Все красиво, похоже предположение верное. На следующем шаге добавляем фильтр в стиле «на момент входа снизились не более чем на определенную величину от закрытия предыдущего дня». Часть сделок отсеиваем, улучшаем ПФ на 0,39. Радуемся, исследуем дальше, встраиваем в свои системы.

А заодно начинаем думать почему так может происходить, и почему до 2011 было по-другому. До мая 2010 пятничный гэп в целом повторял движение самого Си, а с мая 2010 до начала 2011

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал