Избранное трейдера К.О'Тяра

КАК РАЙ СТАЛ АДОМ или Эксперимент «Вселенная-25»

- 24 декабря 2014, 15:40

- |

....................

Американский ученый-этолог Джон Кэлхун провел ряд удивительных экспериментов в 60–70-х годах двадцатого века. В качестве подопытных Д. Кэлхун неизменно выбирал грызунов, хотя конечной целью исследований всегда было предсказание будущего для человеческого общества. В результате многочисленных опытов над колониями грызунов Кэлхун сформулировал новый термин, «поведенческая раковина» (behavioral sink), обозначающий переход к деструктивному и девиантному поведению в условиях перенаселения и скученности. Своими исследованиями Джон Кэлхун приобрел определенную известность в 60-е годы, так как многие люди в западных странах, переживавших послевоенный бэби-бум, стали задумываться о том, как перенаселение повлияет на общественные институты и на каждого человека в частности.

Свой самый известный эксперимент, заставивший задуматься о будущем целое поколение, он провел в 1972 году совместно с Национальным институтом психического здоровья (NIMH). Целью эксперимента «Вселенная-25» был анализ влияния плотности популяции на поведенческие паттерны грызунов. Кэлхун построил настоящий рай для мышей в условиях лаборатории. Был создан бак размерами два на два метра и высотой полтора метра, откуда подопытные не могли выбраться. Внутри бака поддерживалась постоянная комфортная для мышей температура (+20 °C), присутствовала в изобилии еда и вода, созданы многочисленные гнезда для самок. Каждую неделю бак очищался и поддерживался в постоянной чистоте, были предприняты все необходимые меры безопасности: исключалось появление в баке хищников или возникновение массовых инфекций. Подопытные мыши были под постоянным контролем ветеринаров, состояние их здоровья постоянно отслеживалось. Система обеспечения кормом и водой была настолько продумана, что 9500 мышей могли бы одновременно питаться, не испытывая никакого дискомфорта, и 6144 мышей потреблять воду, также не испытывая никаких проблем. Пространства для мышей было более чем достаточно, первые проблемы отсутствия укрытия могли возникнуть только при достижении численности популяции свыше 3840 особей. Однако такого количества мышей никогда в баке не было, максимальная численность популяции отмечена на уровне 2200 мышей.

( Читать дальше )

- комментировать

- ★58

- Комментарии ( 39 )

Торговля в праздники.

- 24 декабря 2014, 15:21

- |

CME Equity Indices: ES, YM, NQ, EMD

Wednesday, Dec 24, 2014

Early Close: 12:15pm (Noon) Central Standard Time

Thursday, Dec 25, 2014

Christmas Day Observed – Globex close

Normal Open: 5:00pm Central Standard Time

Friday, Dec 26, 2014

Normal Trading

Wednesday, Dec 31, 2014

Normal Trading

Thursday, Jan 1, 2015

New Years Observed – Globex close

Normal Open: 5:00pm Central Standard Time

( Читать дальше )

Сланцевые компании США - 2.

- 23 декабря 2014, 17:06

- |

Продолжение smart-lab.ru/blog/223808.php

Неделю назад я писал о 10 американских сланцевых компаниях США. Напомню о чем идет речь. Некий известный банк дал прогноз роста этих сланцевых компаний и соответственно рекомендации их покупать с целями роста от 7% для Range Resources и до 22% для Marathon Oil. О последней компании я уже писал в прошлый раз. Сегодня немного о Range Resources (RRC). Конечно, компания почти вдвое меньше Marathon Oil, но если посмотреть внимательнее проблемы все те же, если не хуже. Перед вами — ближайшие обязательства компании, а так же справа внизу диаграмма структуры капитала.

( Читать дальше )

раннее закрытие западных рынков в среду

- 23 декабря 2014, 08:12

- |

Не забывайте, что 24 декабря большинство западных бирж закроются раньше обычного (либо совсем не будут работать).

Из самых важных: индексные фьючерсы СМЕ закроются в 21:15 мск, в это же время прекратят торговаться валюты и казначейские инструменты. Металлы и энергетика закроются в 21:45 мск.

Торговля на СМЕ возобновится в 2 ночи мск 26ого числа.

На новый год здесь минимум отдыха, 31ого обычное расписание, 1ого отдых, 2ого все на местах и торгуют в oбычном порядке.

Всех с наступающими!

QuikSharp - интерфейс Quik Lua полностью в .NET

- 21 декабря 2014, 07:21

- |

Последняя неделя показала, что мне нельзя торговать руками на такой волатильности, и заставила задуматься о более серьезном подходе к автоматизации. В итоге — пока нет доступа к Plaza, Fix и другим нормальным API — я набросал эту библиотеку.

Главная идея библиотеки — всё, что написано в руководстве к Луа работает из .NET без изменений интерфейса. Quik и Lua — недружественная территория по сравнению с .NET, хочется свести их использование к абсолютному минимуму.

Реализован и протестирован механизм обмена данными на основе TCP sockets. Ping/Pong roundtrip с Квиком занимает 190 микросекунд на моем компьютере. Также реализованы сервисные функции и несколько функций обратного вызова.

Установить библиотеку в свой .NET проект можно из NuGet. В проекте будет создана папка lua, из которой нужно запускать в Квике скрипт QuikSharp.lua.

( Читать дальше )

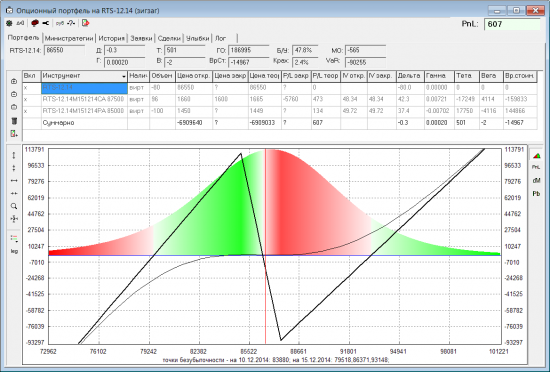

Анализ опционной позиции через распределение вероятностей

- 10 декабря 2014, 22:29

- |

Для примера решил рассмотреть позицию зигзаг:

Пропорции в этой позе подобрал так, чтобы дельта и вега (по БШ) были равны нулю. Т.е. с точки зрения БШ, позиция — нейтральная.

Имея распределение вероятностей, мы можем посчитать различные оценки нашей опционной позиции, такие как:

- вероятность безубытка на экспу (площадь под зелеными участками распределения)

- вероятность краха (если задать размер недопустимых потерь для портфеля)

- матожидание PnL

- текущий PnL

( Читать дальше )

Сергей Моисеев: корпорации потеряли десятки миллиардов рублей на внебиржевых деривативах с валютной компонентой

- 10 декабря 2014, 17:11

- |

Ослабление курса рубля привело к значительным потерям российских корпораций, которые использовали внебиржевые деривативы, рассказал директор департамента финансовой стабильности ЦБ Сергей Моисеев на X международном РЕПО-форуме.

«Банк России неоднократно публично оглашал планы о переходе на плавающий курс рубля и было очевидно, что это плавание будет сопровождаться большей волатильностью. Несмотря на очевидное изменение регуляторики, которое должно было произойти не позднее конца этого года, некоторые банки умудрялись продавать существенные объемы внебиржевых валютных деривативов своим клиентам, крупным корпоратам. Последние несколько месяцев мы стали свидетелями, когда началось движение рубля вслед за ценами на нефть, что у крупных российских корпораций убытки по внебиржевым деривативам с валютной компонентой стали достигать десятков миллиардов рублей», — рассказал Моисеев.

По его словам, Россия столкнулась с новым феноменом — теневым рынком внебиржевых деривативов, «риски по которому остаются для нас загадкой, поскольку ни объем рынка ни объем потерь для нас не раскрываются».

«Очевидно, что корпорации и их казначейства должны извлечь простейшие уроки из этой ситуации», – отметил он.

Оригинал:http://www.banki.ru/news/lenta/?id=7429843

ЛЧИ Viewer 2.0

- 09 декабря 2014, 15:05

- |

Исправили ошибки, что написали ранее.

Добавили новые фичи:

- Отображение кривой Эквити. На картинке с Bull видно ее «плавность». Если бы я лично не верил в честность торговли на бирже, подумал страшное слово — Инсайд.

- График изменения позиции во времени.

- Детальная статистика по сделкам (справа).

Новый пузырь на рынке недвижимости США

- 09 декабря 2014, 12:19

- |

Ипотечные агентства Fannie Mae и Freddie Mac анонсировали 8 декабря 2014 года, что она начнут выдавать ипотечные кредиты с первоначальным взносом в размере 3% с целью сделать доступным ипотечное кредитование для заемщиков с низким уровнем дохода и тех, кто приобретает жилье впервые. Но заемщикам все же придется соответствовать критериям, предъявляемым поддерживаемыми государством ипотечными агентствами.

Ипотека с низкой ставкой.

Новая кредитная программа будет доступна тем, кто купит ипотечную страховку, имеет кредитный рейтинг более 620 баллов и предоставит полный пакет документов о своем доходе, имуществе и работе. Также с целью снижения собственного риска агентства попросят заемщика найти поручителя. Программы обоих ипотечных агентств представляют собой кредит с фиксированной процентной ставкой и они фокусируются на тех, кто покупает недвижимость впервые, прежде всего молодежь, еще не скопившую больших сумм на первоначальный взнос. Также целевой группой являются те, кто рефинансирует предыдущий кредит. Fannie Mae начнет выдавать кредиты уже 13 декабря 2014 года, а Freddie Mac — 23 марта 2015 года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал