SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Алексей

Работа в канале. Как правильно построить канал? Часть 2.

- 25 августа 2011, 19:07

- |

Рынок сегодня не располагает торговать, так что продолжу.

Как правильно построить канал?

На этот вопрос можно ответить только после того, как канал сформировался, и цена вышла из него, но тогда уже поздно торговать. До окончательного формирования канала нет какого-либо гарантированного способа правильно начертить границы канала. Важно понимать, что рынок о вашем канале ничего не знает.

Фактически торговля в канале заключается в том, что мы предполагаем дальнейшее движение цены в начерченном канале.

Для этого предположения необходимо 3 точки. Рассмотрим построение бычьего канала на примере фьючерса на индекс РТС в текущей ситуации. Выбран именно этот инструмент потому что на примере всего двух каналов будут видны очень многие важные моменты и подводные камни.

Необходимые предположения для построения канала:

— закончилось нисходящее движение

( Читать дальше )

Как правильно построить канал?

На этот вопрос можно ответить только после того, как канал сформировался, и цена вышла из него, но тогда уже поздно торговать. До окончательного формирования канала нет какого-либо гарантированного способа правильно начертить границы канала. Важно понимать, что рынок о вашем канале ничего не знает.

Фактически торговля в канале заключается в том, что мы предполагаем дальнейшее движение цены в начерченном канале.

Для этого предположения необходимо 3 точки. Рассмотрим построение бычьего канала на примере фьючерса на индекс РТС в текущей ситуации. Выбран именно этот инструмент потому что на примере всего двух каналов будут видны очень многие важные моменты и подводные камни.

Необходимые предположения для построения канала:

— закончилось нисходящее движение

( Читать дальше )

- комментировать

- ★43

- Комментарии ( 12 )

Учимся торговать опционами. Анализируем улыбку волатильности

- 25 августа 2011, 13:06

- |

Сегодня я хочу обратить ваше внимание на изменения, произошедшие на днях в улыбке волатильности.

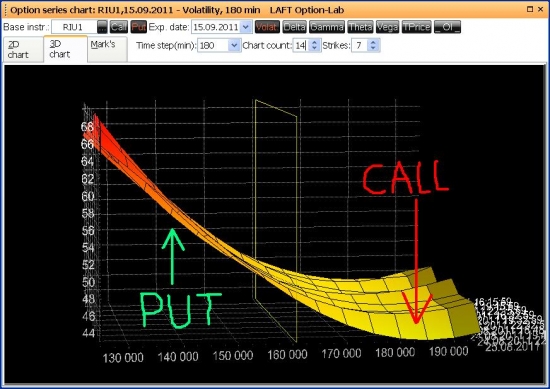

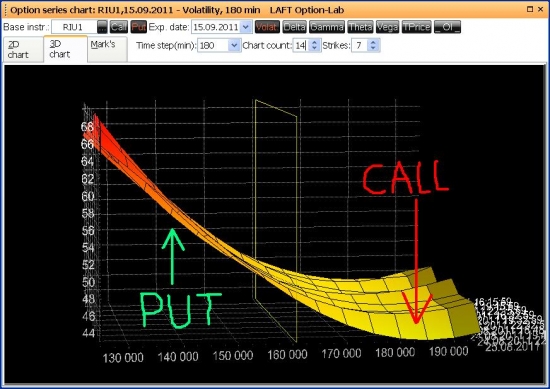

Для начала посмотрим на 3D-график улыбки:

Что мы видим: улыбка сильнее наклонилась вправо, т.е. стоимость коллов в волатильностях уменьшилась, стоимость путов либо не изменилась, либо чуть выросла.

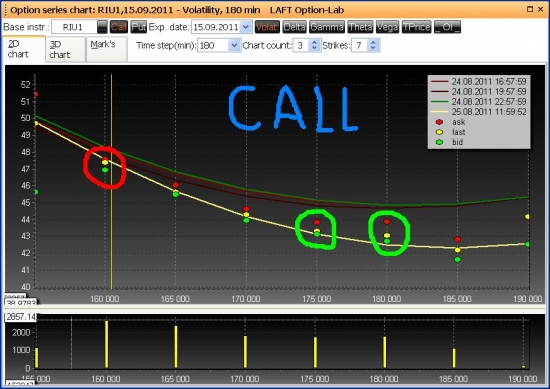

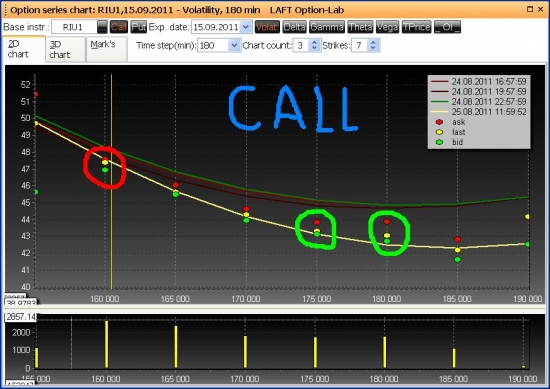

Посмотрим на правую (call-овую) часть улыбки:

Максимальные объемы сегодня проходят по страйкм: 160, 165, потом 170 — 180. Причем офера в 160 страйке расположились ниже кривой волатильности, а биды в 175 и 180 страйке — выше кривой волатильности. Т.о. наблюдаются продажи 165 коллов и покупки 175 и 180.

( Читать дальше )

Для начала посмотрим на 3D-график улыбки:

Что мы видим: улыбка сильнее наклонилась вправо, т.е. стоимость коллов в волатильностях уменьшилась, стоимость путов либо не изменилась, либо чуть выросла.

Посмотрим на правую (call-овую) часть улыбки:

Максимальные объемы сегодня проходят по страйкм: 160, 165, потом 170 — 180. Причем офера в 160 страйке расположились ниже кривой волатильности, а биды в 175 и 180 страйке — выше кривой волатильности. Т.о. наблюдаются продажи 165 коллов и покупки 175 и 180.

( Читать дальше )

Железный кондор как попытка стабильно зарабатывать.

- 24 августа 2011, 15:42

- |

Здравствуйте. В данный момент на рынках царит неопределнность среди большинства игроков. Именно на этом мы и попытаемся заработать.

Первым делом посмотрим, насколько волатилен всеми нами любимый фьюч.

Будем использовать дневной график и индикатор ATR.

Получаем, что до всего безобразия ATR был где-то на уровнях 4-5 тысяч, неделю назад на уровне 10 тысяч и сейчас — около 8. На самом деле, если взять несколько прошедших дней и посмотреть минимум и максимум, то мы получим похожие цифры.

Теперь. Поскольку тема называется стабильный заработок, а не игра в казино, то мы попытаемся минимизировать риски, связанные с продажей гаммы. (мы ее обмениваем на тету и отрицательную вегу). Если взять 2,5 ATR, то получим значение 20 тысяч. Т.е. приблизительно 20 тысяч вправо и влево, иначе говоря 4 страйка. При RTSI = 155000, получаем 135 пут и 175 колл. Ограничиваем максимальный риск 1 страйком, чтобы не упасть со стула, если Беня сморозит какую-нибудь глупость или ASF начнет шортить.

( Читать дальше )

Первым делом посмотрим, насколько волатилен всеми нами любимый фьюч.

Будем использовать дневной график и индикатор ATR.

Получаем, что до всего безобразия ATR был где-то на уровнях 4-5 тысяч, неделю назад на уровне 10 тысяч и сейчас — около 8. На самом деле, если взять несколько прошедших дней и посмотреть минимум и максимум, то мы получим похожие цифры.

Теперь. Поскольку тема называется стабильный заработок, а не игра в казино, то мы попытаемся минимизировать риски, связанные с продажей гаммы. (мы ее обмениваем на тету и отрицательную вегу). Если взять 2,5 ATR, то получим значение 20 тысяч. Т.е. приблизительно 20 тысяч вправо и влево, иначе говоря 4 страйка. При RTSI = 155000, получаем 135 пут и 175 колл. Ограничиваем максимальный риск 1 страйком, чтобы не упасть со стула, если Беня сморозит какую-нибудь глупость или ASF начнет шортить.

( Читать дальше )

Заметки по теханализу

- 22 августа 2011, 14:31

- |

Являясь новичком на фондовом рынке, уже несколько недель поглощаю трейдерскую литературу, многочисленные статьи и вебинары. Как много похожих мыслей, как часто всё повторяется. Для себя решил выписать то общее и, надеюсь, неоспоримое, чтобы почаще возвращаться и не забывать прописные истины технического анализа, не сбивая пыли с груды книг.

Мой выбор пал на коротенькие заметки, которые я делал, прочитав ту или иную книгу. Дабы не прослыть копипастером, опишу всё своими словами:

1) Старый уровень сопротивления зачастую превращается в новый уровень поддержки;

2) Рынок не корректируется относительно нас. Мы изменяем и корректируем свои прогнозы, опираясь на динамику цен, т.к. рынок всегда прав;

3) Одной из самых непредсказуемых фигур ТА является расширяющаяся формация;

4) Подход к выбору инструмента для торговли должен сводиться к следующим критериям: его ликвидность, активность и средняя амплитуда колебаний (волатильнось);

( Читать дальше )

Мой выбор пал на коротенькие заметки, которые я делал, прочитав ту или иную книгу. Дабы не прослыть копипастером, опишу всё своими словами:

1) Старый уровень сопротивления зачастую превращается в новый уровень поддержки;

2) Рынок не корректируется относительно нас. Мы изменяем и корректируем свои прогнозы, опираясь на динамику цен, т.к. рынок всегда прав;

3) Одной из самых непредсказуемых фигур ТА является расширяющаяся формация;

4) Подход к выбору инструмента для торговли должен сводиться к следующим критериям: его ликвидность, активность и средняя амплитуда колебаний (волатильнось);

( Читать дальше )

Изучаем MACD

- 19 августа 2011, 23:34

- |

Торговый метод схождения – расхождения скользящих средних (MACD-movingaverageconvergence-divergence), разработанный Джерельдом Апелем в середине 70-х, был задуман как инструмент задания точки входа/выхода в рынок. Смысл метода в том что он показывает разницу между долгосрочными и краткосрочными настроениями рынка относительно цены. Пересечение линий

( Читать дальше )

( Читать дальше )

О развитии трэйдера через его … деградацию

- 19 августа 2011, 21:22

- |

С интересом наблюдаю как Леха Майтрейд генерит всё новые идеи и ищет смысл и философию самого торгового процесса, Философия трейдинга от My Trade. У меня как-то это не получалось. Все идеи, казавшиеся вначале открытием Грааля заканчивались достаточно плачевно….

Поясню, под деградацией трейдера я все-таки понимаю упрощение его взглядов на торговый процесс :). Может быть это тоже такая философия трэйдинга? :).

Итак. Думаю любой активный трейдер, относящийся ответственно к своей работе, разрабатывает торговую стратегию, которая включает не только техменеджмент, но и рискменеджмент. Под активным я понимаю тех, кто тратит на ФР каждый день, хотя бы 1 час. Таким активным (~2 часа в день) я стал относительно недавно, полтора года назад. До этого тратил времени значительно меньше, полтора часа в неделю. (Сейчас затраты приближаются к часу, а сама торговля к 15 мин. в день.)

Именно тогда полтора года назад появились мои первые записи устанавливающие определенные правила торговли и подготовки к ней. Правила включали конкретные цифры и указания, что я должен и что не должен делать. Стратегия менялась почти каждый день, особенно разного рода сигналы и диапазоны, касающиеся техменеджмента. Рискменеджмент был более неизменным, но именно он являлся самой важной частью. Конечно к нему относятся установка стопов (или хеджирование) и размеры торгуемых активов. Что добавилось в последние месяцы, это – необходимость перерывов в торговле, и не на день, а на три и больше. Всего 3 правила которые могут быть достаточными, но должны быть ОБЯЗАТЕЛЬНЫМИ (убежден для всех).

( Читать дальше )

Поясню, под деградацией трейдера я все-таки понимаю упрощение его взглядов на торговый процесс :). Может быть это тоже такая философия трэйдинга? :).

Итак. Думаю любой активный трейдер, относящийся ответственно к своей работе, разрабатывает торговую стратегию, которая включает не только техменеджмент, но и рискменеджмент. Под активным я понимаю тех, кто тратит на ФР каждый день, хотя бы 1 час. Таким активным (~2 часа в день) я стал относительно недавно, полтора года назад. До этого тратил времени значительно меньше, полтора часа в неделю. (Сейчас затраты приближаются к часу, а сама торговля к 15 мин. в день.)

Именно тогда полтора года назад появились мои первые записи устанавливающие определенные правила торговли и подготовки к ней. Правила включали конкретные цифры и указания, что я должен и что не должен делать. Стратегия менялась почти каждый день, особенно разного рода сигналы и диапазоны, касающиеся техменеджмента. Рискменеджмент был более неизменным, но именно он являлся самой важной частью. Конечно к нему относятся установка стопов (или хеджирование) и размеры торгуемых активов. Что добавилось в последние месяцы, это – необходимость перерывов в торговле, и не на день, а на три и больше. Всего 3 правила которые могут быть достаточными, но должны быть ОБЯЗАТЕЛЬНЫМИ (убежден для всех).

( Читать дальше )

Учимся торговать опционами. Call Spread ( 165 000 / 170 000 )

- 19 августа 2011, 16:43

- |

Рискуя попасть в опалу :) покупаю колл спред на сентябрь 165 против 170, тем самым разбавляя этот ратио спред http://smart-lab.ru/blog/13785.php

В расчете на то, что к 15/09/11 фьючерс придет в зону минимальных выплат по своим опционам: 170 000 — 180 000.

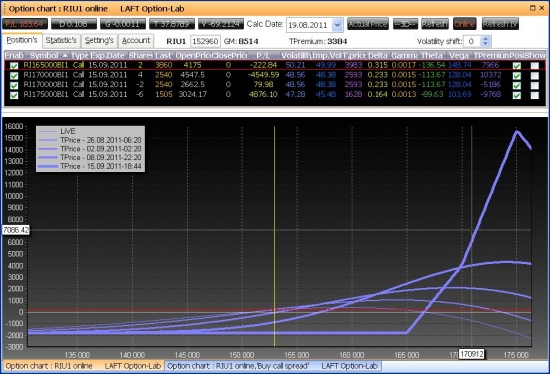

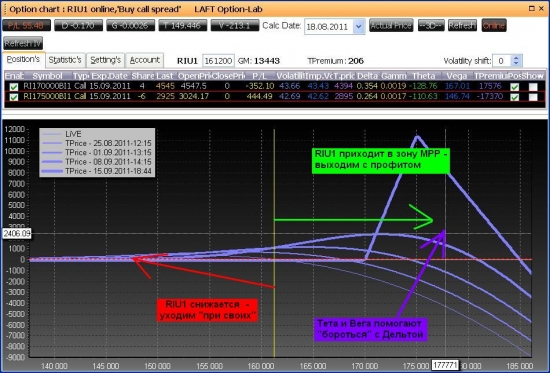

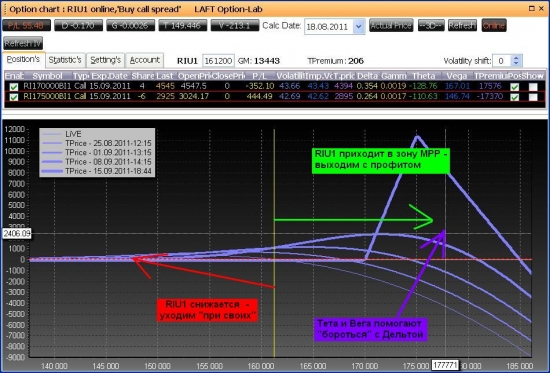

P/L-профиль нового спреда и цены входа на картинке ниже.

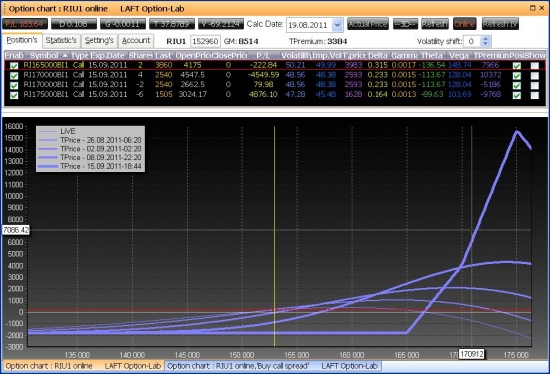

Результирующий профиль — вторая картинка.

В расчете на то, что к 15/09/11 фьючерс придет в зону минимальных выплат по своим опционам: 170 000 — 180 000.

P/L-профиль нового спреда и цены входа на картинке ниже.

Результирующий профиль — вторая картинка.

мысли по рынку.. валюты, сиплый и т.п.

- 19 августа 2011, 11:32

- |

Вчера в общем был интересный день… =)

Инфляция выше прогнозов что собсьвенно внесло коррективы в ожидания нового вливания от ФРС 26 августа.

Далее статистика с рынка жилья… — это ПРОВАЛ! Иначе назвать нельзя, сразу ассоциаци с 2008 годом.

Вообще судя по риторике лиц принимающих решения создается впечатление что Q.E. 3 не будет с 80% вероятностью..

Я в общем то еще ранее озвучивал свое мнение — ну правда нах оно нужно? Но, будет что то другое..

Кто в курсе? — Сегодня кстати экстренное внеплановое заседание ФРС так что Медвядя аккуратней… =)

Глядя на сиплый создается впечатление что коррекция закончена и нас ждет тест 980 (там собсно планирую покупки).

Фьючерс S&P на отрытие Европы теряет порядка 1%.

Европа разражает… Особенно как именно проходят торги на валютном рынке..

( Читать дальше )

Инфляция выше прогнозов что собсьвенно внесло коррективы в ожидания нового вливания от ФРС 26 августа.

Далее статистика с рынка жилья… — это ПРОВАЛ! Иначе назвать нельзя, сразу ассоциаци с 2008 годом.

Вообще судя по риторике лиц принимающих решения создается впечатление что Q.E. 3 не будет с 80% вероятностью..

Я в общем то еще ранее озвучивал свое мнение — ну правда нах оно нужно? Но, будет что то другое..

Кто в курсе? — Сегодня кстати экстренное внеплановое заседание ФРС так что Медвядя аккуратней… =)

Глядя на сиплый создается впечатление что коррекция закончена и нас ждет тест 980 (там собсно планирую покупки).

Фьючерс S&P на отрытие Европы теряет порядка 1%.

Европа разражает… Особенно как именно проходят торги на валютном рынке..

( Читать дальше )

Осваиваю опционы

- 18 августа 2011, 22:37

- |

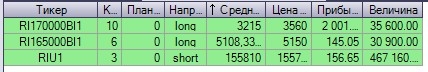

Открыл как я его называю «направленный стреддл» в рассчете на отскок от текущих уровней. Профиль доходности позволяет рынку лететь в любую сторону не нанося ущерба депозиту.

При этом остаётся доходность фьючерса — при росте на 10000 пунктов депозит удваивается. Грааль? )))

При этом остаётся доходность фьючерса — при росте на 10000 пунктов депозит удваивается. Грааль? )))

Учимся торговать опционами. Ратио спред на OTM коллах.

- 18 августа 2011, 12:30

- |

Продолжаем осваивать торговлю опционами.

Торговая идея такая:

Вероятность роста в район точки минимальных выплат (сейчас это 175000-180000) к моменту экспирации сентябрьской серии оцениваю как 50/50 :)

Покупка голого ОТМ (вне денег) колла — не подходит (дорогой при текущей воле)

Обычный колл-спред (1:1) — тоже дорогой

Попробуем реализовать идею в ратио спреде (4 купленных против 6 проданных)

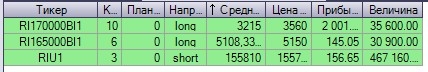

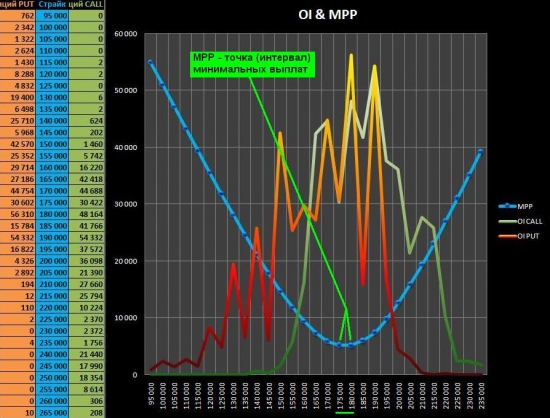

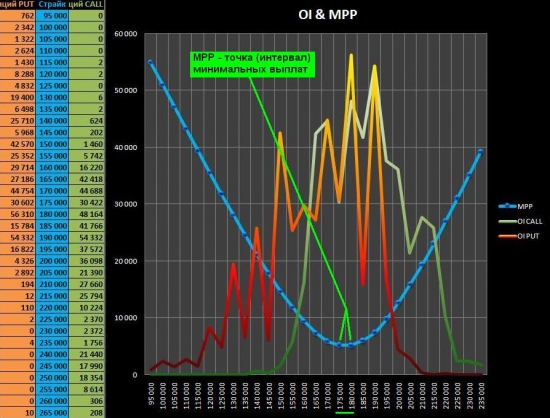

Картинка 1 — Точка минимальных выплат (на текущий момент)

Картинка 2. Цена базового актива и его волатильность

Картинка 3. Профит/лосс профиль ратио спреда (открыт в реале, цены есть в табличке — слегка подпилило при открытии)

Картинка 4. График Веги — моей союзницы (она отрицательная и это значит, что при снижении волатильности Вега будет добавлять маржу на счет, а волатильность как правило снижается при росте БА)

Ждем развития событий. Победит ли в этой экспирации Кукл? :)

Торговая идея такая:

Вероятность роста в район точки минимальных выплат (сейчас это 175000-180000) к моменту экспирации сентябрьской серии оцениваю как 50/50 :)

Покупка голого ОТМ (вне денег) колла — не подходит (дорогой при текущей воле)

Обычный колл-спред (1:1) — тоже дорогой

Попробуем реализовать идею в ратио спреде (4 купленных против 6 проданных)

Картинка 1 — Точка минимальных выплат (на текущий момент)

Картинка 2. Цена базового актива и его волатильность

Картинка 3. Профит/лосс профиль ратио спреда (открыт в реале, цены есть в табличке — слегка подпилило при открытии)

Картинка 4. График Веги — моей союзницы (она отрицательная и это значит, что при снижении волатильности Вега будет добавлять маржу на счет, а волатильность как правило снижается при росте БА)

Ждем развития событий. Победит ли в этой экспирации Кукл? :)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал