Избранное трейдера d_ex

"Куда брокеры гонят толпу?" —Мозговик стратегия 2025. Часть-1

- 16 февраля 2025, 20:48

- |

Дорогие читатели, особенно наиболее нетерпеливые из вас. Я прошу меня простить за затягивание с публикацией стратегии 2025, но я считаю, что это не должно сильно влиять на вас. Основные действия по портфелю мы делали осенью 2024 года (когда рынок был на 20%+ ниже текущих уровней и я лично загрузил свой портфель на 100% акциями). Мы покупали, пока остальные боялись, и мы продолжали держать, пока остальные посбрасывали все свои акции.

Стратегия могла бы выйти раньше на неделю, если бы я не “утонул” во внебиржевом размещении акций “Цифровых привычек”. Я погрузился в компанию, пытался разобраться в ней и я считаю, что это затраченное время потенциально может окупиться с инвестиционной точки зрения существенно лучше, чем размышления о стратегии (о чем я и написал в чате годовых подписчиков).

Я хочу начать стратегию 2025 с контекста, которым живет рынок. Этот пост будет содержать обобщенный взгляд брокеров на перспективы рынка 2025 года и наш комментарий.

Поняв, что думает рынок, мы погружаемся в контекст рыночных ожиданий. Для этого я прочитал все доступные мне стратегии брокеров, и хочу выложить для вас короткий конспект. Наши собственные углубленные размышления и комментарии будут во 2 части стратегии, которая выйдет отдельным постом.

Для начала начнем с любимчиков брокеров, самые рекомендуемые бумаги, бумаги-фавориты у брокеров:

Как ни странно, все топ-4 бумаги этого рейтинга были и у нас “на листе”. Правда из Лукойла мы уже успели выйти с Олегом (хотя и допускаем, что это ошибка). Яндекс я держу, Т Банк закрыл буквально на прошлой неделе, Анатолий покупал X5 после переезда на внебирже, но кажется уже готов выходить из него, так как бумага уже показала впечатляющую динамику (+40%).

Хочу также отметить, что топ-3 бумаги обыграли индекс с начала года:

( Читать дальше )

- комментировать

- ★28

- Комментарии ( 72 )

Подбираем оптимальные корпоративные рублевые облигации с фиксированными купонами для портфеля

- 13 февраля 2025, 18:47

- |

Сейчас рынок публичного рублевого долга находится под влиянием двух ключевых факторов – ожидания смягчения денежно-кредитной политики (ДКП) ЦБ РФ и внешнеполитической разрядки в среднесрочной перспективе. В этой связи облигации с фиксированными ставками купонов становятся более актуальными по сравнению со флоатерами. Подберем для портфеля наиболее оптимальные выпуски по соотношению риска и доходности.

14.02.2025 предстоит опорное заседание ЦБ РФ, где будет принято решение по ключевой ставке (КС) и представлен обновленный среднесрочный прогноз. На фоне противоречивых основных определяющих тенденций на которые смотрит регулятор – замедления кредитования (на это особо обратил внимание регулятор в декабре, когда сохранил бенчмарк на уровне 21%) и сохранения инфляции (10,0% г/г) вместе с высокими инфляционными ожиданиями населения (14,0% на 12М). Согласно консенсус-прогнозам аналитиков, Банк России сохранит КС на уровне 21%. Это уже заложено в цены, но многое будет зависеть от прогноза и последующих комментариев регулятора.

( Читать дальше )

Мой Рюкзак #50: Удалось хорошо заработать в сложный год, подводим итоги

- 31 декабря 2024, 17:09

- |

Традиционный итоговый пост Рюкзака — 31 декабря для этого подходит как нельзя кстати. Сделок сегодня, естественно не совершал.

В публичном формате, портфель год назад 31.12.23 — 17 млн рублей

Портфель сейчас 31.12.24 — 23,9 млн рублей (счета не пополнял извне)

( Читать дальше )

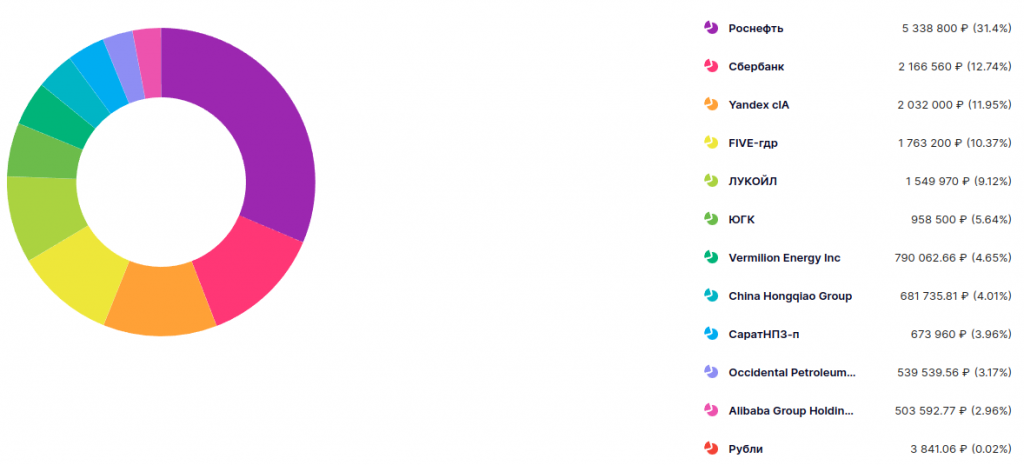

Портфели наших аналитиков, консенсус портфель Mozgovik + сделки сегодня

- 26 ноября 2024, 23:22

- |

Доброго вечера! Примерно раз в квартал мы делаем консенсус портфель наших аналитиков. Предыдущий обзор был тут 2,5 месяца назад.

Сегодня индекс IMOEX достиг нового минимума за 1,5 года, опустившись от пиков 20 мая на 30%, поэтому вам может быть интересно, что происходит в наших портфелях. + я сегодня досрочно закрыл два краткосрочных депозита, чтобы купить акции, которые кажутся мне привлекательными.

И важное: никто из наших аналитиков к счастью не использует кредитное плечо, во всяком случае если это происходит, то об этом мне к счастью неизвестно.

( Читать дальше )

Яндекс: чего ждать в ближайшие полгода? +отчет 3кв МСФО

- 16 ноября 2024, 10:21

- |

29 октября вышел отчет Яндекса за 3 квартал. Компания также провела конференцию с аналитиками, которую мы внимательно изучили.

Акции почти не отреагировали на отчёт. Ниже я сразу приведу выводы для экономии времени, а потом расширенный комментарий по отчету.

Оглавление:

( Читать дальше )

Всё, что нужно знать о префах и обыкновенных акциях Сургута.

- 14 ноября 2024, 21:08

- |

Хочу остановиться на инвестиционных кейсах префов и обыкновенных акций Сургутнефтегаза. Это четвёртая по объёму добычи нефтегазовая компания в России. Добыча нефти с конденсатом в 2023 году составила 56,4 млн тонн (11% от объёма по стране).

Деятельность в апстрим-сегменте сфокусирована в Западной Сибири. Этот регион обеспечивает 80% добычи компании. Остальные объёмы приносит Восточно-Сибирская провинция. Нефть с месторождений Восточной Сибири смешивается в бленд ВСТО и по трубопроводу поставляется на азиатский рынок. В сегменте переработки Сургут представлен единственным нефтеперерабатывающим заводом, который находится в городе Кириши. Установленная мощность – 20 млн тонн, индекс Нельсона – 4, глубина переработки — 63%, выход светлых нефтепродуктов – 58%.

( Читать дальше )

Нефтяной срез: выпуск №3. Из-за чего рухнет прибыль у нефтяников в 3 квартале и стоит ли оставаться нефтегазовым оптимистом или лучше все продать?

- 13 ноября 2024, 20:23

- |

Продолжаю выпускать рубрику — Нефтяной срез. Цель: отслеживать важные бенчмарки в нефтяной отрасли, чтобы понимать куда дует ветер. Прошлый пост: smart-lab.ru/company/mozgovik/blog/1053019.php

Бонусом сделал прогноз прибыли нефтяных компаний в отчетности по МСФО за 3-й квартал

Почему это важно? Тут будут данные, которые еще не впитаны в отчетность и показывают тенденции (будущее) на которых можно заработать (гарантий никто не дает).

Начнем с цен на нефть — цены на нефть в долларах продолжают падать, в 3 квартале средняя цена на российский Urals была 68,3$ за баррель

Дисконт на российскую нефть при это минимальный — всего 11$ с барреля (больше половины занимает доставка танкером в Индию/Китай)

Любопытно, что дисконт ESPO снизился в октябре, а до этого приближался к Urals (индикативно показывает слабый спрос в Китае на нефть т.к. они требуют бОльшую скидку?)

( Читать дальше )

Мой Рюкзак #47: В кэше сидеть страшнее, чем в акциях (при низких ценах). У меня одного такое?)

- 23 октября 2024, 14:38

- |

Прошлый пост: Мой Рюкзак #46: Холодный октябрь и рост ставки ЦБ РФ стимулируют перетряхнуть портфель smart-lab.ru/company/mozgovik/blog/1068905.php

Было 21,4 млн рублей на 08.10.24

Стало 20,9 млн рублей на 23.10.24

( Читать дальше )

Вечный портфель акций на российском рынке: о чем говорит история, и каким он может быть?

- 11 октября 2024, 19:40

- |

Как показывает опыт общения с нашими подписчиками, все хотят купить акции надолго и забыть про них на года, чтобы портфель плодоносил сам собой.

Скорее всего, вечный портфель — это утопия. Собрать пассивный портфель который будет годами обыгрывать рынок, можно только по счастливому стечению обстоятельств.

Для вашего сведения, американские ученые подсчитали, что средний срок жизни фирмы, акции которой входят сейчас в индекс S&P500 составляет 15 лет. Стало быть, лет через 10 у нас вообще может не быть половины компаний, которые входят сейчас в IMOEX.

Давайте посмотрим, какие результаты давали российские компании в исторической перспективе.

Если взглянуть назад, то на начало этого года у нас было 18 акций десятикратников.

(это прирост цены без учета дивидендов).

Некоторые “шлаки” с тех пор сложились пополам, поэтому к 10 октября десятикратников осталось всего 10.

Средний годовой темп роста (CAGR) индекса IMOEX за этот же период составил 6% годовых.

Среднегодовой рост индекса полной доходности (вкл. дивиденды) = 13%.

Давайте изучим опыт этих компаний...

( Читать дальше )

Мой Рюкзак #46: Холодный октябрь и рост ставки ЦБ РФ стимулируют перетряхнуть портфель

- 08 октября 2024, 18:18

- |

Продолжаю писать про свой портфель (либо ежемесячно, либо если есть сделки). Сделки сегодня есть.

Прошлый пост: Мой Рюкзак #45: Жаркий август дает интересные цены для покупок акций

Было 19,8 млн рублей на 20.08.24

Стало 21,4 млн рублей на 08.10.24

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал