Избранное трейдера den111

Почему мы следим за доходностями Treasuries?

- 03 марта 2021, 10:29

- |

Последнюю неделю во всех инвестиционных каналах обсуждают рост инфляции и доходности 10-летних облигаций США, а аналитики на этом фоне пророчат обвал рынков. Но всё ли так прямолинейно работает на рынке?

Быстрые ответы

Если коротко, то в финансовой теории 10-летние облигации США являются безрисковым активом и базой для исчисления требуемой доходности других активов, в том числе и акций. Акции — более рискованный актив, чем облигации, поэтому, если доходность облигаций растёт, то должна вырасти и требуемая доходность для акций. «Доходность» для акций определяется показателем E/P, так как E обозначает прибыль за прошлые 12 месяцев, то меняться может только P — стоимость акции. Рост требуемой доходности E/P эквивалентен снижению показателя P/E — то есть переоценки акций вниз.

Вывод 1. С ростом доходности 10-летних облигаций рынок акций падает.

При этом доходность облигаций растёт, потому что растёт инфляция. Облигации с низким купоном невыгодно держать при росте инфляции, так как инвестор на них ничего не зарабатывает. Из-за этого начинается распродажа длинных облигаций, что приводит к снижению их цены и росту эффективной ставки процента.

( Читать дальше )

- комментировать

- ★40

- Комментарии ( 8 )

Как стать настоящим опционщиком?

- 27 февраля 2021, 12:27

- |

Всех этих соплежевалок, которые годами торгуют возле нуля, нужно было давно сдать в утиль. Алексей дал вам в своё время капитал, чтобы вы поторговали, и чего? Всё слили? Кому нужна теперь ваша статистика?

Ладно, это всё лирика.

Вот, берём фотошоп и рисуем что душе угодно:

Но сегодня мы поговорим о тру-опционщиках. Кто это такие?

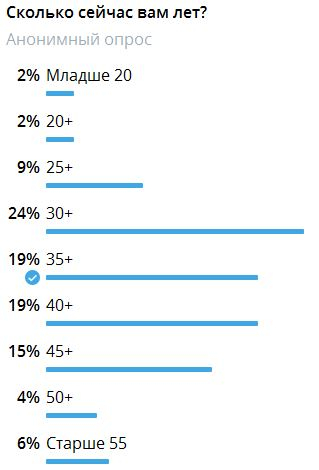

В «Опционном чате» провели опрос, результат получился следующий:

( Читать дальше )

Василий + ставки = Шьорт побьери* ?

- 12 февраля 2021, 12:46

- |

* «Шьорт побьери» — фразеологизм советской эпохи, означающий игру на падение:)

Тема навеяна видео-постом инвестDJ Василия Олейника (см. тут https://smart-lab.ru/blog/676140.php), где он интерпретирует влияние динамики ставок облигаций на рынок акций в США.

Я не особый спец в трежерях, но довольно долго наблюдаю за ними, и мои выводы несколько иные, чем у Василия.

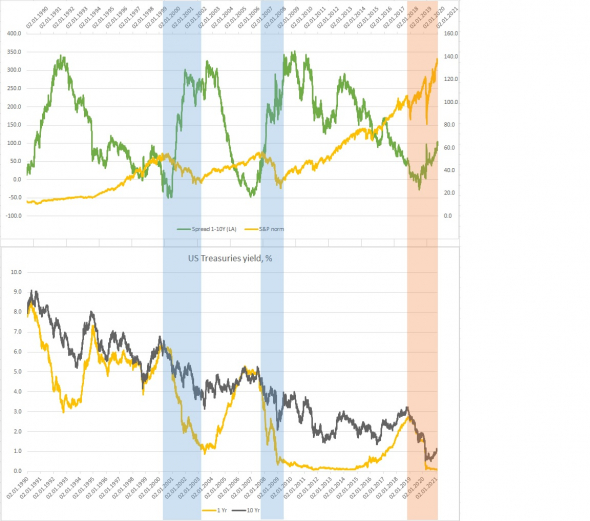

На графиках ниже показаны динамика доходностей 1- и 10-летних облигаций США, спред между ними (разница между доходностями по 10-леткам и 1-леткам), а также динамика S&P500 (нормированная). Все за одинаковый временной интервал с января 1990г. по начало февраля 2021г.

Про инверсию кривой доходностей, когда доходность коротких облигаций становится выше, чем длинных (отрицательные значения на графике спреда), многие уже говорили, ассоциируя это с сигналом о грядущем обвале рынка акций.

Да, глубокая инверсия кривой доходностей (до минус 50бп) в 2000г. и 2007г. предваряла обвалы рынка акций. Доходности коротких и длинных облигаций были тогда на многолетних трендовых максимумах благодаря разогнанной инфляции (=экономике). И это логично – рынок акций начинает падать, когда экономика процентных ставок достигает своего предела.

( Читать дальше )

Читаю книгу Андрей Мовчана и Алексея Митрова "Проклятые экономики"

- 08 февраля 2021, 09:24

- |

Книга мне оочень нравится (что крайне редко бывает).

Если я читаю и не наблюдаю за на номерами страниц, значит книга — на 5 баллов из 5. Если иногда поглядываю, значит уже что-то не так. Здесь я на номера страниц не смотрю.

Книга рассказывает о том, как по разным экономическим причинам распадались империи и деградировали государства. Основной тезис таков: если страна получает или находит у себя какой-либо ресурс, который есть у неё в изобилии и который она может без труда экспортировать, то все экономические агенты сразу переключаются на этот ресурс (ведь это делать легче) — а это оборачивается деградацией всей экономики. Если хотите понимать, что происходит с современной Россией, то вам сюда.

Написано понятным языком. Видно, что работу авторы проделали громадную. Раньше я особо ничего не знал про Андрея Мовчана — только слышал и присматривался (я всегда долго присматриваюсь ко всему новому и незнакомому), но это книга, конечно, показала… Короче, это must-read если вы уважающий себя экономист.

Периодически буду выкладывать тут некоторые цитаты из книги.

Вообще, любому экономисту нужно хотя бы иногда читать вот такие книги, чтобы повышать свой уровень образования.

Моя следующая книга, кстати, выходит через то же самое издательство (АСТ). Хотя у нас, видимо, разные серии и отвечающие за них подразделения, ведь издательство огромное. «Проклятые экономики» — это серия «Экономические миры». У меня же серия — «Умный тренинг».

Что думают различные инвест. дома про те или иные акции мы публикуем на headlines.

Как торговать опционы. Часть 2: книги, торговый стиль, опционные стратегии.

- 31 октября 2020, 12:15

- |

Поражен интересом, проявленным смартлабовцами к опционам, все хотят научиться торговать опционы и не знают с чего начать.

Часть 1 добавили аж целых ⭐️133 раза в избранное и теперь висит в топе полезности за 30 дней. Это мой абсолютный рекорд на текущий момент, но не будем останавливаться на достигнутом, нужно двигаться дальше.

Тем временем, эквити обновила хаи и я обещал написать Часть 2 к той великой трилогии, которая затем войдёт навсегда в аналы смартлаба.

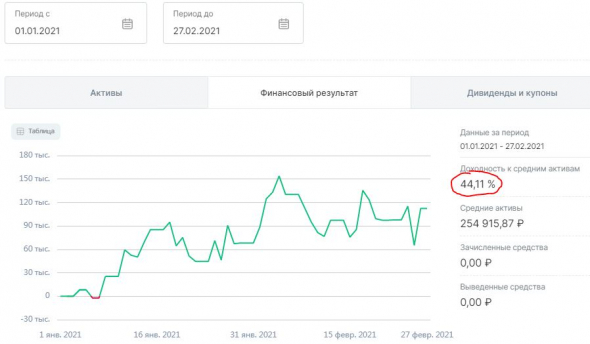

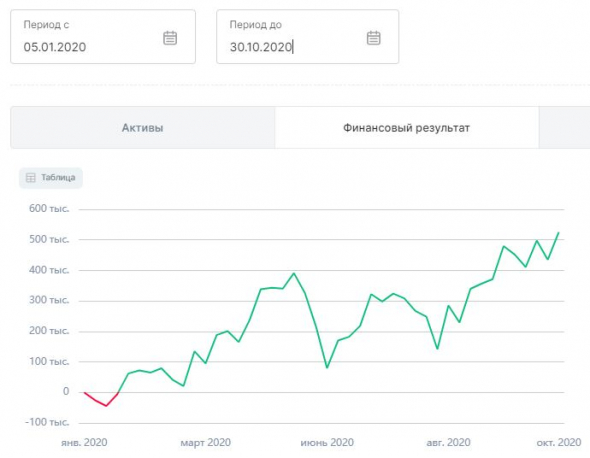

Доходность на текущий момент: +289%

Напомню, стартовал в этом году с 173К 💰, цель — размеренно взять отметку 1 млн.руб чистой прибыли, заработанной на опционах.

Очень символично, за 10 месяцев чистый доход получился ровно +500К, то есть уже половина пути к миллиону пройдена 📈:

( Читать дальше )

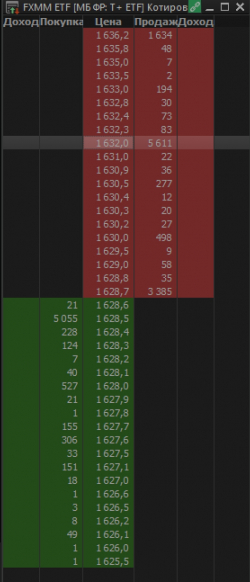

FXMM, FXRU - что с маркетмейкером стало?

- 03 августа 2020, 13:58

- |

Это почти месячная доходность по этому инструменту. Что будет при шухере сложно представить, но полагаю что для парковки денег этот инструмент перестал подходить совершенно.

В FXRU вообще маркетмейкера стало не видно при 20й глубине стакана

( Читать дальше )

Стратегия: коррекция к скользящим средним

- 01 июля 2020, 10:25

- |

Коррекция к скользящей средней — это один из немногих индикаторных паттернов, который я применяю в своей торговле. Основывается данный паттерн на том постулате, что цена рано или поздно возвращается к своему среднему показателю, а затем с определенной долей вероятности отталкивается от него, продолжая движение по направлению тренда. Определить на каком уровне находится данный показатель нам и помогут скользящие средние.

Простыми словами: После смены тренда, цена имеет привычку вернуться к скользящим средним, и уже отбившись от них начать свое победное шествие вверх или вниз.

Необходимые инструменты

Быстрая скользящая средняя с периодом 11

Медленная скользящая средняя периодом 21

Вход в позицию

Лонг (на повышение)Нужно дождаться момента когда быстрая скользящая средняя, снизу вверх пересечет медленную скользящую среднюю. Затем дождаться момента, когда цена пройдя некоторое расстояние в сторону тренда, подойдет протестировать выделенный у вас на графике корридором из Коррекция к скользящим средним, свой среднеценовой диапазон.

( Читать дальше )

Как российские инвесторы могут оптимизировать налоги. Часть 2 — ИИС

- 05 июня 2020, 12:49

- |

Сегодня поговорим про индивидуальные инвестиционные счета — ИИС, у которых есть собственные вычеты. Ограничения, правда, тоже есть, но мы уверены: вычеты перевешивают. Рассказываем, как это устроено и какие есть нюансы.

Добавляйте в избранное, чтобы не потерять!

Вычет на взнос (тип А)

Как устроен этот вычет, рассказывает п. 3 ст. 219.1 НК. Он позволяет возвращать НДФЛ в размере 13% от суммы, внесенной на ИИС за этот год. Какую сумму налога получится вернуть, зависит от того, сколько денег вы внесли на ИИС за календарный год и сколько составил ваш НДФЛ за тот же год.

Вернуть по итогам года можно максимум 52 000 руб., для чего на ИИС за календарный год надо внести 400 000 руб. или больше. При этом нельзя вернуть больше НДФЛ, чем было уплачено за год.

( Читать дальше )

USO и суперконтанго - специфика нефтяных ETF

- 21 апреля 2020, 09:56

- |

FT 210420

Инвесторы, хлынувшие на нефтяные рынки в ожидании отскока цен, сильно рискуют, поскольку биржевые фонды, которые они используют, оказались в эпицентре потрясений. Нефтяной фонд США, крупнейший нефтяной ETF известный как USO, получил около $ 1,5 млрд новых денег на прошлой неделе, когда цены на сырую нефть в США достигли самых низких уровней с начала 2000-х годов на фоне падения спроса. Профессиональные трейдеры указывают, что розничные инвесторы пытались выбрать переломный момент для нефти, делая ставку на то, что рынок быстро восстановится, как только будут ослаблены меры по борьбе с коронавирусом. Но цены пошли ещё ниже.

В понедельник West Texas Intermediate, американский бенчмарк, рухнул ниже нуля впервые в истории, опустившись до минус $40 по майскому контракту. Июньский контракт, в котором в настоящее время находится большая часть инвестиций USO, потерял 15% примерно до $21 за баррель. Нефтяные контракты истекают ежемесячно, причем нефть как базовый актив может быть поставлена покупателям физически — этот риск существует и для ETF, что не всегда понимают розничные инвесторы. Потери могут возникнуть тогда, когда отслеживающий цену на товарный актив фонд должен “роллить” позиции по мере экспирации контрактов.

( Читать дальше )

Новичкам. Дельта-хеджирование. Как прогнозировать куда пойдет цена при помощи дельты?

- 14 марта 2020, 20:05

- |

Продолжаем грызть тему опционов по рекомендуемой ранее литературе (см.здесь).

Сегодня мы добрались до темы «Дельта и хеджирование стратегий".

Изучив данный материал, мы окажемся на 115 странице книги, а это значит, что в теме опционов на текущий момент ваш покорный слуга прокачан всего лишь на 115/400=29%.

Понравилось то, как пишет Саймон по теме греков:

Чтобы узнать больше об опционах, необходимо изучить так называемые «греки» (параметры риска опционов, названные буквами греческого алфавита). Не пугайтесь абстрактного характера этих терминов. Большинство трейдеров не имеют математического образования! Советуем вам наглядно представить практическое значение этих показателей или просто зазубрить их. В дальнейшем это обязательно сработает.

Самый важный параметр опционов — дельта. Это отношение изменения премии опциона к изменению цены базового актива. Дельта показывает, насколько изменится премия опциона, если цена базового актива изменится на один пункт. Например, цена длинного опциона колл с дельтой 20 увеличится на 0,2 пункта при росте цены базового актива на 1 пункт.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал